商汤科技的“无节制”融资与IPO焦虑症

四百亿的融资或许正成为AI巨头商汤科技的不可承受之重,资本的耐力有限,所以其IPO也比想象中要急迫。

近日,有媒体报道,商汤科技正与汇丰控股开展合作,安排其计划中的香港首次公开募股(IPO),可能会筹集至少20亿美元的资金。

公开数据显示,自2014年成立以来,商汤已获得接近400亿元融资,并成长为全球估值最高的人工智能独角兽企业,最新公开估值已达120亿美元。不过,随着AI“退烧”,行业普遍亏损,商汤这样高的估值在资本市场亦需接盘者。

今年3月,曾有商汤科技即将启动A股和港股两地上市的消息传出,消息称该公司计划2021下半年提交上市申请。6月17日,有媒体报道商汤科技A+H上市有了最新进展,其确定保荐人为中金公司,最快将于8月向港交所提交上市申请。

其实,早在2017年11月,商汤科技创始人汤晓鸥就急不可待的透露,该公司计划最早在2018年进行IPO,不过后来无果。

几年来,这家AI明星独角兽的上市传闻从未停歇。现在的商汤,像一个巨大的,无比漂亮的泡沫。高频重资金注入、视觉AI算法迭代速度极快、加上5G时代来临,商汤的面前似乎是一片坦途。

然而,优良的技术未能得到沉淀,导致在任意一条细分赛道上都做不到TOP1,导致对商汤科技的评价两极分化。

核心技术领先却缺乏应用场景,这次,商汤的IPO能成吗?

成败“技术”

最初成立时,商汤对技术的执着和投入程度有目共睹。

公司成立前,2011年到2013年间的全球计算机视觉ICCV/CVPR顶级会议中,商汤团队的深度学习领域在29篇论文中占了14篇。

为了延续这种学术上的优势,公司把领域内的所有顶尖科学家全部收入麾下,还储备了大量深度学习领域的人才,搭建起了从应届毕业生到技术专家的人才梯队,曾一度被人们认为是一家“学术型”公司。

2017年,商汤科技与本田汽车签订长期合作协议,基于本田的车辆控制技术系统,融合商汤科技的视觉算法和开发平台,深耕自动驾驶技术。

时隔四年,2021年7月7日,商汤科技推出智能车舱和智能驾驶产品,智能车舱产品包括人脸识别认证、驾驶员分析系统、手势识别、DMS后装软硬件一体方案等;智能驾驶包括ADAS系统、L4级别自动驾驶解决方案等。

但自动驾驶领域早就成为一片热土,被越来越多的科创企业盯上。

而在其深耕的安防领域,商汤若要深入这一产业卖硬件和服务,必须与海康威视等传统安防公司全方位比拼资本、服务、生产乃至供应链管理。

正是在这些痛点之下,商汤科技提出了“1+1+X”的商业战略模型:第一个1代表研发,第二个1代表技术产业化,而X则代表着“赋能百业合作伙伴”,开始了“广撒网”。

2021年7月9日,WAIC商汤科技企业论坛上宣布,科幻作家、《三体》作者、“雨果奖”得主刘慈欣正式加入商汤科技,担任科幻星球研究中心主任。这也意味着商汤科技正在运用AI+科幻打造突破想象的沉浸式娱乐新业态。

繁荣背后的高压

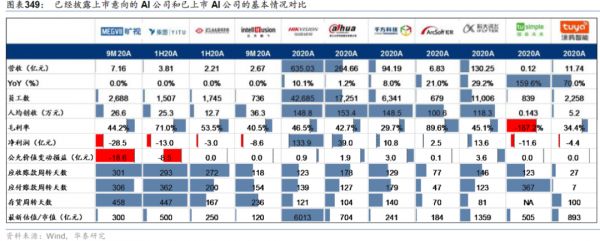

据传出的商汤科技的融资计划书数据显示,商汤科技2019年收入是50.6亿人民币,毛利率43%。2019年度商汤科技收入贡献最高的智慧商业,营收为26.81亿元人民币,占总收入53%,但毛利率也只有23.9%。

与“四小龙”相比,商汤科技的营收在头部AI公司中属于低水平,毛利率并不算多。2019年上半年,旷视科技的毛利率是64.6%,依图2019年的毛利率是63.9%。

另外,AI公司都面临长期的高技术投入,较长的项目交付周期和收款压力。

虽然官方曾预测未来毛利率可以提升至50%以上,但与商汤竞争的不止有AI四小龙,还有各行业里的信息化公司,以及综合实力更强的科技巨头们。

总而言之,商汤的弱点就是没有足够的落地场景,而在已有的布局下不突出,无法获得足够的盈利来支撑这个估值,也险能支撑公司的未来,而且又没有AI之外的业务为AI业务输血。

就像有投资者说的那样,“我挺喜欢商汤这个企业,但是商汤的融资飙得太快,而且在未来根本看不见能够支撑这种估值扩展的可能。”

烧钱机器、融资无节制

对商汤科技而言,超算中心格外烧钱。

办公室里的150多个博士天天在算法平台上按“run”,进行着一次次数据训练迭代,每按一次至少花费50万。更不用说商汤每年追加的数亿元GPU集群采购费用。这样的大规模投入曾一度把公司置于资金链断裂的风险之中。

截至目前,商汤科技总融资额已达388.75亿元,最新估值120亿美元

而今产业里形成这样一种共识,也正是最有意义最重要的东西——落地。

商汤科技联合创始人、副总裁杨帆是这样解释的:“如果有一把屠龙宝刀,但是这个世界上没有龙,技术再优秀如果不能够真正给产业带来价值,那说明它没有实际的意义。”

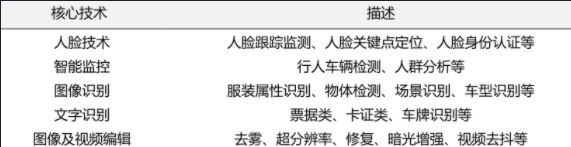

对AI技术公司来说,首要的挑战是商业化,像人脸识别已经在安防领域有成熟的应用场景和产品方案,变现容易;而其他的深度学习等技术公司变现难度就更大了。

然而,中国真的缺少自主搞科技创新的基因和环境,资本极度追捧,但又缺乏足够的耐心。市场是具有时滞性的,尤其是AI这种培育期较长的行业。

这就造成了一个难题:跟行业企业形成更好的配合,来通过赋能的形式才能够帮助每个行业更好地完成它的转型和升级。

商汤是重技术的,商汤科技联合创始人徐冰在公开演讲中谈到,“现在,如何批量地生产针对不同物体和场景的模型,已经成为驱动AI增长、下一代技术演进的关键问题。”

IPO的力不从心

如果不能做到极致,就无法在竞争中脱颖而出。

对于AI行业来说,属于自己的应用场景和独有的数据才是壁垒,商汤科技虽“赋能百业”,却没有哪个行业能够打透占据绝对优势。即便商汤主打的安防领域,也有海康、大华等公司占据市场。

反观AI四小龙,似乎已经摸索出了适合自己的道路:旷视面向个人、城市和供应链三大场景,打造AIoT平台和生态;依图软硬结合,打造包含AI算力硬件和软件在内的整体解决方案;云从推出人机协同操作系统,构建云、边、端三位一体的底层系统。

纵观行业变局,AI行业兴起至今已有整整四年,我们经历了从水涨船高到风平浪静的正常商业逻辑,而理性市场的回归更是考验着商汤科技的造血能力。

因此,是否能得到市场认可需回答好“如何实现差异化竞争”这个问题。

以AI四小龙为例,2019年以来旷视科技两度发起IPO;云从科技在去年12月递交科创板上市申请,截至目前顺利过会,商汤科技目前还未有公告公布上市流程,而在6月30日依图科技终止了IPO进程。

从寒武纪上市、云从科技顺利过会可以看出,市场对AI企业具有一定的包容和支持。AI企业想通过市场和监管的双重拷问,关键是回答好“面对龙头企业如何提升竞争实力”的问题。

众多AI初创企业在行业龙头企业的强势进攻下各自另辟蹊径找准了自己的定位,但他们的商业模式是否能为公司带来持续盈利还需要经过市场检验,商汤科技也是如此。只有找到连接虚实的密码,才能让泡沫下的繁荣永驻。

本文来自微信公众号“一视财经”(ID:yishicaijing),作者:晓宇,编辑:西贝,36氪经授权发布。

相关推荐

商汤科技的“无节制”融资与IPO焦虑症

商汤科技IPO前的“至暗时刻”

拆解商汤科技:6+1次融资后的压力、机会和IPO

IPO“放鸽子”?一个“南旷视,北商汤”的面子江湖

PE投资人:我为什么不投商汤科技

最前线 | 商汤或推迟赴港IPO,港股今年已重挫两成

商汤科技上市计划成迷,业绩增长能否支撑百亿美元估值

商汤科技考虑在最近一轮融资后上市 估值100亿美元

商汤之贵

2021年,商汤、依图、旷视们还能上市吗?

网址: 商汤科技的“无节制”融资与IPO焦虑症 http://m.xishuta.com/newsview49386.html