永辉生死间

编者按:本文来自微信公众号“巨潮商业评论”(ID:tide-biz),作者:董二千,编辑:杨旭然,36氪经授权发布。

1984年4月,中国内地第一家自选超市——广州友谊超市正式对外营业,百货商超从此逐渐走进国人的生活。

全国各地超市如雨后春笋相继涌现。外资零售企业成为了市场的第一批掌控者,家乐福、沃尔玛的中国区业务迅速扩张。

但外资零售企业并没有在国内支撑太久。2001年3月,已经经营着几家小超市的张轩松积极响应政府的号召,开设了福州市首家“农改超”超市,尝试把生鲜农产品引进现代超市。

生鲜产品的巨大价值与经营壁垒,在永辉身上第一次展现出来。其营收在近十年维持了近30%的复合增长率,市值一度突破千亿。

然而,整个百货商超市场业态在互联网电商的竞争面前尽显脆弱。

电子商务研究公司Edge by Ascential的一项研究显示,到2025年,亚马逊的GMV将达到6316亿美元,超过沃尔玛的5233亿美元,预计亚马逊将成为美国最大的零售商。

在中国,成熟的移动互联网业态,让实体零售面临的挑战更为艰巨。永辉超市所擅长的生鲜成了互联网公司主攻的目标,美团、拼多多成了永辉的对手。

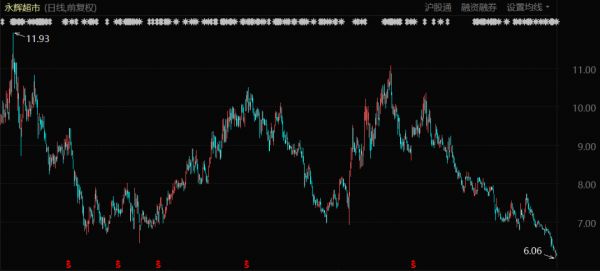

永辉披露一季报,净利润同比下降98%,股价应声逼近跌停。而在此之前,永辉市值已经跌去超过40%。

董事长张轩松在财报会议上表示,“我们非常抱歉,永辉在管理上没有做好。2020年后期,包括2021年第一季度,受制于后疫情时代的大环境变化,我们在应对,措施,举措上都存在不足。”

“大环境变化”的冲击之下,被击中的又何止是永辉。

永辉超市股价表现(2018年至今)

话语权的更迭

实体零售在中国,曾拥有过瞩目的高光时刻。

家乐福开创了大卖场业态,之后一路高歌猛进,一举拿下各大中城市优质地盘;沃尔玛用低价策略占领市场,再通过供应链提升利润,“天天平价”的策略,使其成功俘获无数中国消费者。

如今,家乐福已被苏宁收入囊中,沃尔玛中国区的营收增速也基本没有超过两位数,这也使得“沃尔玛将要出售中国区大卖场业务”的传言频频出现。

这两家企业的失利已被复盘多次——诸如本地化不足、团队管理的问题等等,在此笔者想强调一条隐藏的商品主线。

以往,商超竞争的SKU主要集中在快消品。而在商超爆发期,快消品由供应短缺转向供应过剩,因此渠道端牢牢掌握着产业链话语权。

有业内人士表示:“大卖场给了快消品厂家一个巨大的机会,那就是建立良好的品牌形象。只要产品拿下了大卖场的全国的统购合同和全国的陈列协议,那么你就能很容易地找到经销商和你合作。”

但是在天猫、京东崛起之后,快消品开始挣脱线下渠道的控制,主要战场转移到了线上,类似自嗨锅、大希地等新品牌有很多都是在线上爆发,这也是大卖场没落的重要原因之一。

不过,在此阶段,生鲜等非标产品仍然以线下渠道为主,这就是永辉所抓住的机会。多年来,永辉以买手制,通过公司加农户的方式,与上游建立起良好的合作关系,将生鲜尽量标准化,以此构建优势。

更关键的是,生鲜作为刚需高频的品类,能够显著带动其他商品的销售,形成引流效应。

作为佐证的是,兴盛优选初期快速壮大的原因,也是因为其地推人员向小店店主传达的核心价值主要在于:社区团购能够帮助便利店引流,而非给店主增加收入。

多多买菜冲击永辉基本盘

然而,永辉的业务正遭遇重大冲击,营收还在增长,但利润已经逐渐消失。

电商发展到现在,易标准化的商品已基本覆盖,巨头纷纷将下一个资本故事投向生鲜等非标产品。黄峥在公司全员大会上表示:“买菜是拼多多的试金石。”

海量资源注入下,多多买菜的业务迅速起量,已站稳社区团购第一梯队。生鲜产品尤为看重性价比,而性价比的核心在于供应链效率。永辉以直营+直采的模式降低损耗率,降低采购成本,但这一模式的确遭遇了社区团购的降维打击。

巨潮曾在《拼多多二次下沉》一文中,详细阐述了社区团购的模式优势。简而言之,即以高动销效率、高库存周转率、以及0库存模式,挤出更多毛利。

在去年年底的投资者交流会上,永辉高管也提到了社区团购,他们认为:“社区团购竞争对手强劲,凭借资金充足而采用烧钱模式竞争。现在SKU较少,将来会增加SKU数量,但将来的配送会成为很大问题。”

因此,永辉方面最后的结论是:没有必要跟风,先练内功,降本增效,加速行业洗牌。

但冲击已然不可忽视。多多买菜的核心区域福建,也正是永辉的重点批发大省,多多买菜给福建的生鲜供销体系也带来了相当大的影响。

永辉在福建有着相当卓越的供应商网络,优质的一级零批商与永辉常年绑定,但这也让很多新兴供应商难以进入永辉的供应商体系。多多买菜则正是选择了这一批供应商合作,而供应商也借助多多买菜的订单快速成长,冲击了原有的经销商格局。

“后院失火”对永辉而言绝非好消息。

垂直采购和源头控制

在永辉步入困顿之际,实体零售也并非毫无希望。即使是停滞不前的沃尔玛,在中国也有山姆会员店这一抹亮色,更遑论还有充满话题性的Costco。

即使在大家纷纷出游的五一假期,山姆和Costco依旧人满为患。

继大陆首店开业后,Costco又相继在上海浦东、苏州高新区、杭州萧山、深圳龙华、广州荔湾拿地,这几家在建门店预计将在近两年开业。

这家企业在中美两国的成功,让所有零售企业都在学习或者反思。不过Costco故事的另一面,是定位于中高端家庭且只允许会员入场消费,因此其成长节奏与中国中产阶层人数正相关,这是限制其发展速度的重要因素。原味照抄,可能会让模仿者陷入没有客源的境地。

但归根结底,低毛利的零售商业模式想要赚钱,离不开效率的提升。以产品结构优化提升周转效率,已被Costco证明过是提升盈利能力的有效途径,但其他大多数关于零售企业的创新尝试,普遍没能获得好的结果。

永辉云创的发展演进,就是这样的一个缩影。

2016-2019年的四年间,云创业务已累计亏损26亿元,永辉内部对云创的态度也多次变化。

2019年,永辉将云创从上市公司主体剥离,创始人张轩宁成为云创第一大股东,宣告分家。一年之后,由于疫情使得生鲜到家业务的迅速发展,永辉又买回云创20%的股权,将其重新并表,然而资本市场却对此并不买账。

互联网零售已经证明了自己的平台价值,却仍未像Costco一样证明自己的“零售价值”。因此,永辉的另一条路径似乎更值得看好,即做“供应链公司”。

2017年,张轩松在接受券商调研时强调,永辉未来5年内的目标是要成为一家食品供应链公司,“我们希望有1000只单品是由我们控制源头。希望近千只单品供应链能够垂直采购,我们强调全球直采、品牌定制、品质定制。”

去年年底,其彩食鲜业务宣布获得由中金资本旗下基金和腾讯领投的10亿元A轮投资。

现在看来,永辉若能发挥原有的供应链优势,用垂直和源头控制对抗零售的低毛利,更符合永辉的线下零售基因。相比互联网模式,这更有机会再造下一个永辉。

写在最后

马化腾说过:“巨人稍微没跟上形势,就可能倒下。巨人倒下时,体温还是暖的。”

对于永辉而言,它与苏宁一样,试图努力跟上形势,甚至是用激进的策略跟随互联网巨头的零售打法,最终的结果,却并没有收获成功或者认同。

零售从来不是一个简单从容的生意。我们看到的是沃尔玛、Costco、亚马逊和阿里的成功,也能看到在他们成功背后的森森白骨。大批企业跟在巨头身后习得其法,距离成功非但没能更近,反而更远。是咄咄怪事,也是深意满满。

参考资料

《永辉要转型了》,食材榜

《COSTCO低价为矛,会员为盾,效率撬动业绩雪球》,东兴证券

相关推荐

永辉生死间

永辉mini的路在何方?

永辉托大?

“辛巴”取消与永辉超市直播 或因双方协商未达成一致

永辉超市版“花呗”上线,永辉金融上半年营收增长181%

永辉“叛离”腾讯,“倒向”阿里?

永辉超市20周年内部信:加大线上店投入 打造“手机里的永辉”

永辉兵分两路:深耕超市,云创谋变

留给永辉mini试错的时间不多了

永辉超市参股公司申请破产:负债高达8.6亿

网址: 永辉生死间 http://m.xishuta.com/newsview42706.html