高瓴的均值回归

编者按:本文来自微信公众号“巨潮商业评论”(ID:tide-biz),作者:杨旭然,编辑: 王方玉,36氪经授权发布。

或许是明星效应的影响,“长期主义”成了股民脑子里的一个全新名词,其知名度大概已经超过了“滚雪球”。

然而当A股、港股、美股三连崩的时候,高瓴资本创始人张磊的《价值》这本书,也开始出现在了股民的垃圾桶里。

在大幅下跌的股票面前,没有多少人还能对长期两个字保持长期的耐心。按照张磊自己所说的就是,“极少有人能够真正理解时间的价值。”

股民们其实一直在尝试着用自己的方式去理解这个很潮的词:长期主义=一个牛X赛道里最牛X的企业,按照无所谓高低的价格买入它,之后等着赚钱。

贵州茅台股价从500元涨到2500元的同时,高瓴资本投资的一众龙头股也不遑多让。宁德时代的股价从张磊的买入价161元涨至400元以上,甚至还不到一年的时间。其他的新能源龙头企业隆基股份、恩捷股份和通威股份,在高瓴资本买入之后统统以月为单位不断上涨。

不同于炒作的价值投资——强者恒强的企业本身——千亿级“带头大哥”,一个完美的投资逻辑链条就此形成,并在反复的盈利中不断验证与强化。

这套逻辑给了无数投资者以自信,认为自己找到了关于投资的终极密码。越来越多的人开始忘记了当年那些追逐涨停板,然后在跌停板割肉的日子,因为那不是价值投资。

直到2021年春节假期的结束。

“VC型二级市场投资”

游走于风险投资与二级市场之间并且游刃有余的人并不多,张磊和孙正义是其中最出名的两个。

孙正义以风险投资为主,二级市场只是兼顾。在2019年以来一系列尴尬的惨败之后,他抛售阿里巴巴股票,并在随后大举买入亚马逊、微软、奈飞和特斯拉股票以及看涨期权并大赚特赚,成功将软银的业绩由巨亏做到了同比大幅增长:2020年三季度净利润同比大涨20倍。

不论是“愿景基金”,还是孙早年对阿里巴巴等企业的成功投资,都是风投为主。

而张磊对于二级市场则要更加擅长。高瓴的第一笔投资(可能也是迄今为止最成功的一笔投资),就是将2000万美元初始资金完全押注给刚上市不久的腾讯,并持有至今。

此后虽然张磊投出了京东这个使其扬名立万的VC项目,但最核心的战场,仍是在包括美股、港股、A股在内的二级市场里。

如果用一句话来简单概括高瓴在二级市场的操作,那就是:以一级市场的投资风格去进行二级市场的投资。

张磊与孙正义不同的是,他既熟悉巴菲特式传统的价值投资逻辑,又能同时兼顾成长股的投资策略。孙正义不可能去投资格力电器、海螺水泥或者百丽国际,但张磊积极参与。

精通于成长型的投资策略意味着,张磊会去投资那些刚刚上市不久的优秀公司,并享受企业上市之后长期成长所形成的资本回报,即便是短期看价格并不便宜。

B站是其中最典型的一个代表。如今一度超过500亿美元市值的B站,在刚上市的时候不过百亿,高瓴在2018年就开始买入持有,而当时大多数投资人仍对这个名字怪异的公司并不了解。

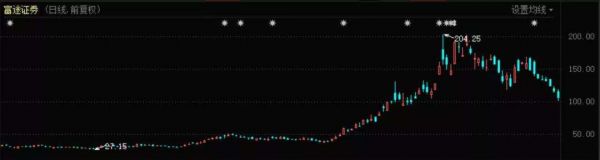

2020年三季度,高瓴在二级市场买入新型券商富途证券15万股,当时其股价在30美元左右,市场关注度很低。但在11月公布三季报之后,富途证券的股价开始大幅度上涨,直接跳涨至最高200美元以上。

富途证券股价表现(2020年至今)

这些投资,冲破了此前人们对于“价值投资”的固定认知。

“巴菲特式价值投资”与注重企业清算价值的“格雷厄姆式价值投资”相比,对于投资的标准大幅放宽,但巴菲特仍然是以产业格局稳定、盈利能力强的传统产业为主,并在事实上兼顾成长思维。

对苹果公司、亚马逊这类更加明确的成长股进行投资之前,巴菲特在可口可乐国际化扩张之前入股、上世纪八十年代对斯科特-费策尔(Scott Fetzer)的投资,都在不同程度上渗透了成长股投资的思维。

按照巴菲特本人的说法,他的知识70%来源于他的导师格雷厄姆,30%来源于成长股投资大师费雪。

而对于张磊来说,他更像是一个30%的格雷厄姆+70%费雪的合体,或者是50%的巴菲特+50%的孙正义。高瓴愿意在市场中以不算低的价格去投资那些成长性更强的企业,即便是在产业尚未成熟的阶段。

这是一种更适合目前市场环境的投资策略。自2008年金融危机以来,资本市场的有效性不断增强,格雷厄姆式的超低估值买入机会越来越少,优秀企业的成长速度更快,估值变得更高。

经纬创投中国创始管理合伙人张颖在《电动车暴涨之后,如何做估值的朋友?》一文中分析,如今很多公司的增长逻辑其实已经发生改变了:

从此前大多数的线性增长变成了指数型,新经济公司一旦突破某个临界点之后,就会迅速成长,改变了二级市场的估值体系,也让市场出现了明显的“投资判断前置”的情况。

张颖并非第一个发现了这个情况的投资人,只是他比较早地以文字的形式将“投资判断前置”这件事真真切切地写了出来。

张磊也做出过类似的判断。他在《价值》一书中写讲道:

一个好的生意是建立在稀缺资源之上的,但其实变化和创新可以使原本稀缺的东西不再稀缺,并且这种打破稀缺的状态有且只有一个时间窗口,我称之为“机会窗口”,这是企业的快速成长期,甚至是爆发期。

……在这个机会窗口期之前,还有一个窗口叫“傻瓜窗口”,就是在一段时间里,投资者都觉得你的商业模式非常不靠谱、非常傻……在这段时间里企业有机会积累用户、试错产品,并且创造出一定的商业壁垒,接下来就是拐点和陡变。

巴菲特式的价值投资不会依据此类“机会窗口”或者“傻瓜窗口”做出投资决策,即便是科技类的投资,也坚持投资决策的尽可能后置。

但张磊并未与巴菲特趋同。高瓴在二级市场中尽可能前置地投资优秀上市公司,体现出了清晰的“费雪式投资”的特征,直面成长型企业更具不确定性的风险,甚至是动用社会资源助力其成长。

风险不可回避

有人会认为看起来相对激进地买入成长股,与“价值投资”的说法自相矛盾,进而对张磊所宣扬的“长期主义”产生怀疑。

此种判断一般出自于对价值投资有些许认知,但了解不深的评论者。这部分投资者认为,价值投资应该能做到对风险尽可能的控制,而这种“控制”最重要的基础就是买入低估值股票。

高瓴在海螺水泥、格力电器和上海机电等上市公司的投资中,遵循了此类低估买入的逻辑。但是在更多的科技类、互联网,甚至是一些消费类企业的投资中,决策是前置的。

前置的基础并非仅是市值小或者轮次靠前,更多是取决于企业在行业中的竞争优势。

例如宁德时代,在高瓴进行投资时,市值已经超过了3000亿元,属于大盘股。但如果观察动力电池行业,就可以发现虽然宁德时代市场占有率高(占国内市场50%左右),市值大、客户多,但整体上看,新能源汽车行业仍然处于行业发展的早期阶段,动力电池未来的发展空间仍然很大;

在光伏领域的投资也是如此。通威股份、隆基股份虽然在高瓴入股时都已经是千亿级公司,但如果以目前光伏占发电总量仅2.6%的能源结构情况来看,后续在2060年彻底清退火电的长期进程中,仍然处在发展的初期阶段。

产业发展有其客观规律。行业发展的早期(甚至中期),链条各个环节之间需要相互协调适应,需要解决大规模原材料获取问题、解决消费者与客户教育问题、解决产业配套政策与监管的问题等等,这些都需要时间,也意味着风险。

但其中最重要的风险,就是产业需要在其发展的早期解决竞争问题,也就是通过市场力量的不断推动,去过滤掉有问题的企业,从而达到“资源的最优配置”,让更好的企业脱颖而出。

彼得·蒂尔在其所著《从零到一》一书中将此总结为“创新性垄断”,就是企业既能通过产品让大众受益,又可以给创造者带来长期利润。

这个过程,也是一个竞争减弱、市场出清甚至垄断的过程,伴随着头部企业盈利能力的提升,看似顺理成章,实则是产业发展过程中最残酷的阶段。

这个过程并非和风细雨,而是充斥着新生、死亡与商业逻辑的消失。这也是传统意义上价值投资者选择回避成长型投资的原因。

张磊并不排斥这些风险,甚至会拥抱风险,去换取更早介入到这些企业中,以获得超额收益的可能。他曾经说过:

所谓风险投资,归根结底是一门为风险定价的生意。谁能掌握更全面的信息,谁的研究更深刻,谁就能赚到风险的溢价。

时间进入到2021年2月后,A股、香港和美国市场全部出现了大面积的下跌回调,优秀成长型企业的股价遭遇了风险释放,高瓴所持有的企业也没有例外。

以高瓴重仓的医药板块为例,包括微创医疗、泰格医药、锦欣生殖、爱尔眼科、百济神州等在内的企业,都出现了短时间内大幅度的回撤,股价下跌严重。

另外一个张磊下了重注的领域——新能源,光伏、新能源电池和新能源整车方面近期同样表现不佳,代表企业隆基股份、比亚迪和宁德时代等股价大幅下跌。

这些下跌与回撤,并非是因为企业出现了多么严重的经营困境,而是代表了对此前一段时间持续上涨的修正。

另外一方面也应该看到,这里面也包括了成长股投资所必须对面的各种风险:医药行业面临全球疫情好转之后短期的资金退潮;新能源整车正在面对来自传统车企的“大反攻”;光伏则正在经历技术路线的变革,和需求端与上游原材料供给之间不匹配的撕裂……

医药健康是需要长周期重投入的行业

每一次下跌,市场都能找到无数的理由,有时是真真切切发生的问题,有时甚至只是“幡不动心动”的情绪作用。

投资者既然选择了成长型企业,就必须承担这些相应的成长风险。

专业的投资机构对此有充分的研究与准备,但普通投资者经常只能看到成长股更大的业绩弹性,涨得更凶的股价,而忽视了其中所蕴含的风险。即便是高瓴,也需要直面那些必然会出现的均值回归。

价值投资永远是少数人的选择

师从美国价值投资大师大卫·斯文森的张磊,从低风险的巴菲特式价值投资入行,恰逢科技互联网企业的第一轮发展热潮,对于成长与价值之间的关系有了更深入的思考。

他在《价值》一书中写到:

价值投资不是击鼓传花的游戏,不是投资人之间的零和游戏,不应该从同伴手中赚钱,而应通过企业持续不断创造价值来获取收益,共同把蛋糕做大,是正和游戏。

他还在2020年说过另外一段著名的话:

这个世界上只有一条护城河,这个护城河就是你能不能不断地疯狂地创造长期价值。

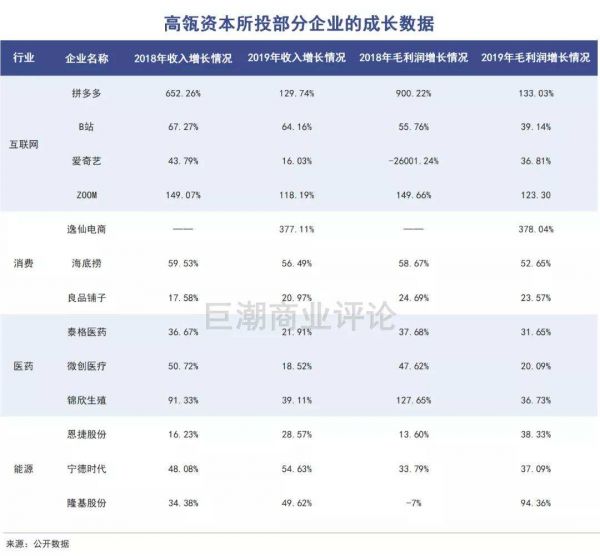

“增量思维”是高瓴对抗成长股投资中不确定性与风险最大的武器。具体到上市公司的经营表现上,这种增量一般意味着营业收入的快速增长,或者净利润的持续提升。

这些企业业绩的高速增长,就是高瓴所看重的“疯狂创造长期价值”的表现,同时也是支撑其进行投资决策的重要依据。

最早从二级市场入行,到参与上市前的风险投资,到对没有收入与利润产出的医药企业进行资本支持,再到设立高瓴创投对创业企业进行投资,高瓴的“决策前置”一直在推进,没有深厚的机构化研究能力,仅凭张磊的个人判断,显然是无法支撑的。

这种决策前置化的价值投资,即便是对于专业的投资者来说,也无法很短时间理解,对于广大的普通投资者来说,就更加难以掌握其中逻辑。

而张磊与高瓴的财富传奇,却无时无刻不在吸引着投资者的目光,尤其是在参与门槛不高的二级市场中,投资者有机会参与到高瓴的项目中——最近一年多以来轰轰烈烈的“抄作业”出现了。

以高瓴在医药、新能源领域的投资案例为代表,A股投资者对高瓴的投资动作选择盲从,而并未深入思考其中的研究思路、产业逻辑与风险因素,最终的结果是在很短的时间内,将企业股价推到一个本不应有的高度上。

这些实体产业都需要长周期去培育、发展,并且需要产业链的协同配合。企业无法像互联网公司一样,能够以较低的边际成本,大规模复制业务获取用户,并产生指数级的业绩增长。

硅料生产的限制直接影响了光伏成长

但那些对于产业发展规律不了解的投资者,往往认为既然高瓴看好了,那这些公司必然会有快速的业绩增长,预期大多被抬得非常高。

随后的季报、年报中,这些企业一旦有任何经营上的风吹草动,或是财务数据上的“问题”,在预期差的作用下,就会被投资者迅速放大,最终的结果就是股价的大幅波动。

甚至于,预期差最终会演变成为针对高瓴(泛化到所有知名投资机构)的阴谋论。从盲从地抄作业,快速变成了对正确投资观念的怀疑。

价值投资不论如何发展,其基石都是“以合理的价格买入优质企业,长期持有并获得合理回报”,这也是“长期主义”所宣扬的,但并不意味着短期100%获利的可能。

对优秀投资机构项目的分析,对于普通投资者来说很有价值。通过参与到企业更长周期的经营与发展中,投资者可以提升自己的胜率,这与简单地“长期持续赚钱”之间有着本质的不同。

大多数投资者难以做到长周期地参与到企业的经营发展中,而是更多地博弈短期价格的变化。大多数人都不适合、也无法承受价值投资对于人性的考验。也正因为如此,价值投资注定只属于少数人。

写在最后

2020年2月27日晚间,巴菲特发布了每年一篇的致股东公开信,在信中他着重反思了2016年对精密铸件公司(Precision Castparts)的收购,和因此产生的110亿美元的亏损,并称这是个“很严重的错误”。

如果按照市值计算,这是巴菲特历史上进行过的最大规模并购,但最终的结果却并不如人意。

除了在精密铸件公司之外,巴菲特对航空公司、德克斯特鞋业、伯克希尔·哈撒韦纺织厂投资的失误,都曾经给其带来不同程度的投资损失。

即便是对最注重安全边际的投资者来说,投资中的风险都是无法避免的。在“投资决策前置”的过程中,出现各类风险因素的概率只会更高,而不是更低。

相关推荐

高瓴的均值回归

高瓴神话的另一面

良品铺子失宠:20财年业绩大变脸,高瓴资本大幅减持

高瓴火速再出手:这两家公司市值大涨170亿

经纬、高瓴、红杉...一线机构今年都投了些啥?

高瓴交出“半条命”

高瓴又出手:今天这家公司大涨60亿

蓝月亮:一桶高瓴的“毒鸡汤”

这个万亿盛宴,高瓴包场,PE都来了

高瓴资本的医疗健康投资逻辑

网址: 高瓴的均值回归 http://m.xishuta.com/newsview40657.html