详解蔚来财报透露的七个关键信号

编者按:本文来自微信公众号“深响”(ID:deep-echo),作者:王舷歌,36氪经授权发布。

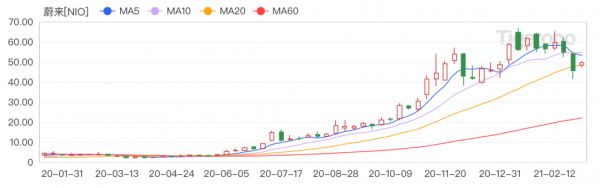

蔚来汽车曾在2019年陷入资金困境,股价跌到一块多,李斌成为当年“最惨的人”,公司命悬一线;但终在2020年等来了救命水,劫后重生、乘势而起,市值一度突破千亿美元,2021年伊始蔚来还触及66.99美元的历史高点。

今日早间,蔚来发布2020年四季度及全年业绩报告。多项向好的数据给这家性感的公司打足了基本面的底气,但最近“新造车概念”争议颇多,新造车集体下跌,蔚来也未能幸免。

在互联网巨头、传统车企纷纷入局的当下,市场对公司价值的判断非常夸张地前置,从不缺少故事的蔚来需要一个更新更超前的想象空间。

过去一年蔚来的股价表现

由于蔚来早在今年一月份便公布了2020年四季度整车交付量,因此市场对于财报收入端(topline)已经有了较为精确的预估。而本次财报的发布,市场更多的将注意力放在毛利、亏损端以及今年一季度的交付量展望上。

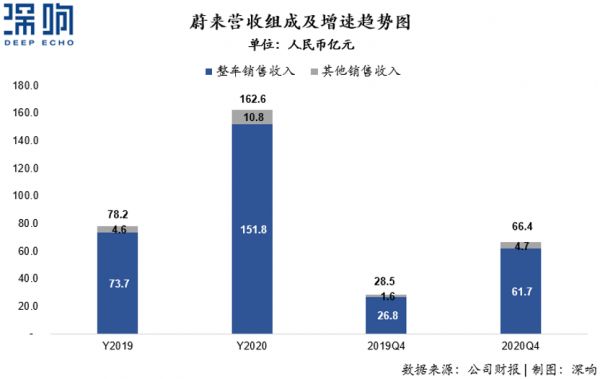

1.全年营收同比翻倍。

四季度,蔚来取得营业收入66.4亿元人民币,同比增长133.2%,与市场预估一致。其中,整车共计交付17353辆,整车交付收入为61.7亿元人民币,占总收入比例达到93%。

从全年来看,蔚来2020年整车总计交付43728辆,全年取得营业收入162.6亿元,同比增长107.8%。

蔚来整体营收的快速增长,主要是由于新能源车在国内普及率的持续提升,叠加公司品牌认知度的提升以及可选车型的增加,助推全年销量的大幅提升。

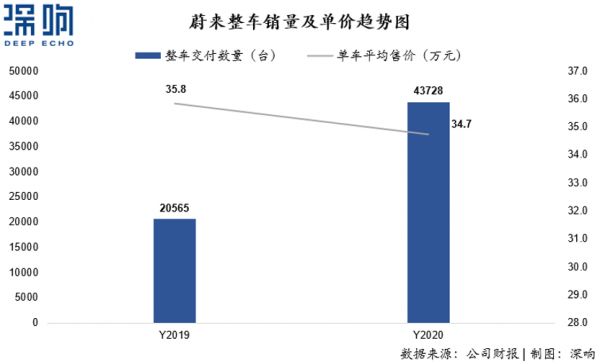

2.全年整车交付同比翻倍,单价基本持平。

2020年整车交付43728量,同比增加了112.6%。而根据公司本季度财报披露,公司在2021年一季度整车交付数量将在20000-20500量之间,相当于同比增长421%-434%之间。

在单车平均售价方面,蔚来坚持全车系高端策略,在2020年销量大幅提升的情况下,平均单车售价稳定在34.7万元,与2019年的平均单价基本持平。

值得注意的是,蔚来是目前全部国产主机厂商中,平均单车售价最高的品牌。而蔚来目前全系车型直接对标的市场,也是传统主机厂商BBA(奔驰、宝马、奥迪)目前所占据的市场。

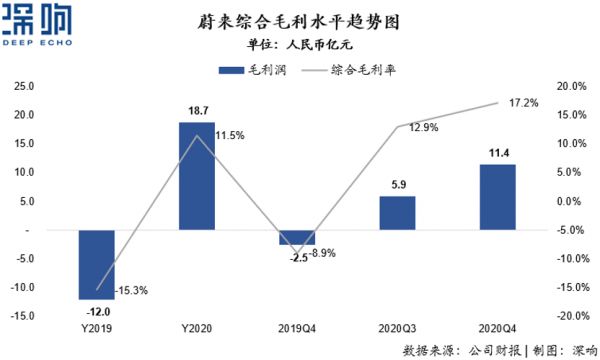

3.四季度毛利率创历史新高,全年毛利转正。

效率方面,蔚来在2020年已经有了实质性的改变。

在毛利端,蔚来一改往年毛利端为负的情况,在2020年全年已经实现毛利率为正,达到11.5%。而从趋势来看,蔚来四季度毛利率更是创造历史新高的17.2%,高于全年水平。

这也充分说明随着交付量的持续爬升,公司规模效应逐渐体现,无论在原材料、还是人工固定资产折旧等方面的成本效率都在持续优化。

而由于蔚来自身定位于豪华车品牌,而豪华车本身在毛利方面就要普遍优于中低端品牌,随着公司在今年销售端持续放量,可以预期在未来公司毛利水平仍有优化空间。

4.毛利水平稳定,盈亏平衡点将加速来临。

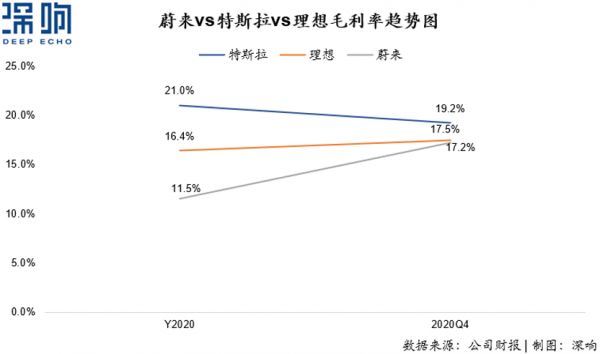

横向对比,可以看到特斯拉目前毛利水平已经比较稳定,在过去较长一段时间处于20%左右水平。

国内最早实现盈利的新造车企业理想,其2020年四季度毛利率则为17.5%,全年毛利率为16.4%,也已经处于较为稳定状态。

蔚来在2020年则属于毛利快速爬升时期,从年初的负毛利,到本季度的17.2%,与率先盈利的理想已经非常接近。

蔚来从过去经营方面的“困难户”,到目前已经基本完成对同行竞品的追赶。而毛利水平的改善,对新造车企业的重要性也是毋庸置疑的,这将决定在规模效应持续增加后,盈亏平衡点在何时能够来临。

5.亏损幅度持续收窄,减亏率达到一半以上。

亏损方面,蔚来在2020年同样实现了大幅优化。

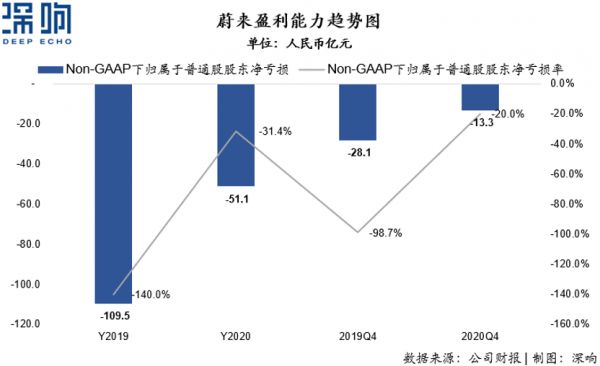

四季度,蔚来Non-GAAP下归属于普通股股东净亏损为13.3亿元人民币,亏损率为-20%,而去年同期则为亏损28.1亿元,减亏率达到一半以上。

从全年来看,2020年Non-GAAP下归属于普通股股东净亏损为51.1亿元,亏损率为-31.4%,而去年同期则为-140%。公司在2020年亏损幅度呈现持续收窄趋势。

6.经营费用与研发费用齐降,“当红”蔚来也得节衣缩食。

蔚来亏损持续收窄,一方面是得益于毛利水平的提升,另外一方面则是由于经营效率的持续提升。

由于疫情的蔓延,经济疲软是2020年全球范围内的主旋律。而经济的起伏对于汽车主机厂商来说,无疑是存在巨大变数的。即使是受到追捧的“新造车”蔚来,也不得不在如此的大环境下“节衣缩食”。

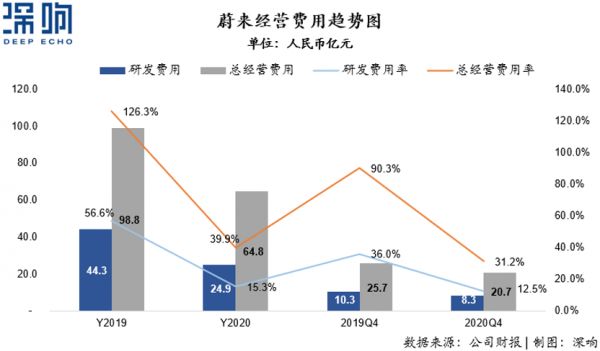

蔚来在2020年全年经营费用64.8亿元,较2019年同比下降34.4%。其中全年投入研发费用则从2019年的44.3亿下降到2020年的24.9亿元,降幅高达43.8%。

不过随着目前国内经济的持续向好,可以预期公司将在2021年加大在研发及其他方面的投入。在本次财报发布后的电话会上,蔚来CEO李斌表示:“今年蔚来在研发方面的投入将提升至50亿元人民币,是去年全年的两倍。”

7.估值回调,风口逻辑已过。

资本市场方面,受美股过去两周整体回调影响,新能源车板块同样进行了较大幅度回调,目前蔚来整体市值在780亿美元上下,与最高点时千亿美元市值已经回调了20%以上。

而从估值逻辑上来看,在过去一年,蔚来股价一路高歌猛进,更多的是基于“新造车风口+高增长预期”的逻辑,同时对标特斯拉。蔚来目前是国产新能源车品牌第一,对比小鹏和理想在同等基本面情况下,会有较大的头部溢价。

进入到目前阶段,新造车行业公司整体估值已经较高,市场的估值逻辑也从“风口逻辑”进入到“持续稳定增长+基本面持续改善(毛利率提升+亏损收窄+正向现金流)”的阶段。只是过往发生在蔚来身上的一切已经明示着一个曾经写在教科书里的投资真理:“价值决定价格,但价格会围绕价值上下波动。”

或许基于这条真理,再加上踩准波动的节奏,理解市场的情绪,才会让投资回报享有最大的效率。

相关推荐

详解蔚来财报透露的七个关键信号

阿里巴巴财报详解:净利暴增外这些信号必须关注

《纽约时报》是一家订阅优先的媒体?Q4财报详解

详解2019财报:拼多多的增长神话还在持续吗?

解读蔚来财报:解决了降本问题,没给出2021年的故事

对比蔚来与理想财报:谁更理想?谁有未来?

一周财报前瞻:腾讯财报来袭,B站、蔚来绩后股价将如何演绎?

蔚来2020年财报:销量是理想的1.3倍,亏损却是35倍

修内功,微博今年要重点做用户粘性了 | 财报详解

蔚来2019年Q2财报分析:召回8403辆ES8辆是最大“黑点”

网址: 详解蔚来财报透露的七个关键信号 http://m.xishuta.com/newsview39317.html