解读蔚来财报:解决了降本问题,没给出2021年的故事

编者按:本文来自新浪科技,作者:花子健,36氪经授权发布。

蔚来NIO House的新展品ET 7

资本市场的反应表明,蔚来交出了一份喜忧参半的成绩单。在发布财报后的盘后交易在,蔚来股价跌幅一度超过5%,截止发稿时跌幅为4.14%。

新浪科技通过梳理发现,蔚来在2020年第四季度维持了卖车不亏损的局面,但就整体而言,蔚来的亏损依然是看不到解决方案的难题,降本增效依然不明显。

在蔚来新车型ET7交付之前,依靠现有的三款车型,蔚来还会面临不少困难。

Model Y对蔚来交付影响有限

蔚来之所以能快速走出2019年的泥潭,除了合肥真金白银的支持之外,2020年车辆交付的回暖,是蔚来最积极的因素。

财报显示,2020年第四季度,蔚来汽车交付了17353辆汽车,其中包括4873辆es 8、7574辆es 6和4906辆ec 6,相比之下2019年第四季度交付了8224辆汽车,而2020年第三季度交付了12206辆汽车。

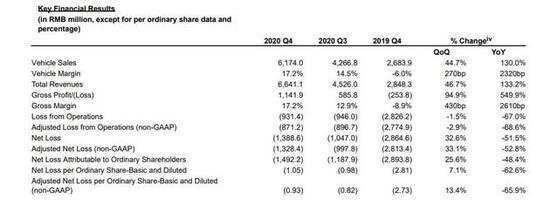

蔚来财报核心数据

2020年第四季度的交付量同比增长了111%,环比增长了42.17%。在交付量上,对于蔚来最积极的因素莫过于价格最高的车型es 8维持了很好的交付量,季度交付几乎与ec 6持平,而两者基础版的价格差别在10万元左右。

蔚来联合创始人,总裁秦力洪曾在2020年北京车展前接受新浪科技采访时透露,蔚来当时的平均开票价格在40万元左右,远高于特斯拉及其他新能源车企。不过,随着BaaS的推广,蔚来的平均开票价格有所变化。新浪科技认为,蔚来推出的BaaS方案对于高价车型的销量产生了积极的作用,ES8的销量就是很好的例子。

整个2020年,蔚来汽车交付了43728辆汽车,相比之下2019年交付了20565辆汽车,增涨了112.63%。

蔚来的财报还显示,蔚来在2021年的1月和2月分别交付了7225辆和5578辆车,同比增幅分别为352%和689%,不过这一同比增幅因为基数太小,并不具备参考性。但可以侧面印证一个情况,蔚来的交付几乎没有受到Model Y上市的影响。当时有报道称,因为Model Y具有竞争力的价格,蔚来官网因退单太多一度瘫痪。

蔚来也给出了乐观的预计,2021年第一季度的交付在20000辆至20500之间,按照最低预计,蔚来将在3月实现接近7200辆交付。在2020年12月实现月交付超过7000辆的成绩后,新品未交付的情况下,蔚来的月交付量或将在7000-8000辆的区间徘徊一段时间,对蔚来来说,短期内将面临不小的降本压力,以维持毛利率为正。

财报显示,第四季度蔚来的汽车利润率为17.2%,相比之下2019年第四季度为-6.0%,而2020年第三季度为14.5%。2020年,蔚来的汽车利润率为12.7%,相比之下2019年为-9.9%。

持续降本仍止不住现金流失血

从一位蔚来内部人士了解到,蔚来做产品极为推崇用户体验,这与李斌的互联网出身有关,甚至成本控制一度都要让位于用户体验。也就是,不要强调成本控制,而是用户体验优先。一直到2019年资金链紧张,蔚来才回归成本控制为王。

在2020年,蔚来依然没有摆脱亏损的局面。财报显示,蔚来第四季度净亏损为13.886亿元,与上年同期相比收窄51.5%,环比则扩大32.6%。第四季度归属于公司普通股股东的净亏损为14.922亿元,与上年同期相比收窄48.4%,与上一季度相比扩大25.6%。

2020年,蔚来净亏损为53.041亿元,与2019年相比收窄53.0%。归属于公司普通股股东的净亏损为56.108亿元,与2019年相比收窄50.8%。

亏损收窄得益于蔚来持续降本,包括2019年裁员后人员成本,研发支出成本以及运营成本均有所下降。

财报显示,蔚来第四季度研发支出为8.294亿元,与2019年第四季度相比下降19.2%,与2020年第三季度相比增长40.4%。2020年研发支出为24.878亿元,与2019年相比下降46.8%。蔚来称,这是因为设计和开发成本的降低和员工薪酬的降低。

蔚来第四季度销售、总务与行政支出为12.068亿元,与2019年第四季度相比下降21.9%,与2020年第三季度相比增长28.3%。蔚来2020年销售、总务与行政支出为39.323亿元,与2019年相比下降27.9%。蔚来归因于节约整体成本、提高运营效率以及销售网络结构优化导致员工薪酬和租金及相关费用减少。

经过2019年的资金链紧张后,蔚来2020年持续降本,不过全年亏损仍然超过50亿,持续烧钱的情况仍将持续下去。蔚来在财报电话会议中透露,第二代换电站开始部署,并计划在2021年计划累计建成300座超充站和10000根目的地充电桩,此外还有NIO House的开店计划,将是不小的支出。

蔚来第四季度的调整后每股美国存托股票基本和摊薄亏损以及2020全年营收均稍微低于分析师预期,这也是蔚来股价在盘后交易下跌的原因之一。

按照2020年的亏损状态,蔚来账上的钱可以支撑大约8年。财报显示,截至2020年12月31日,蔚来汽车持有的现金、现金等价物、限制性现金和短期投资总额为425亿元。

不过,在2020年高增长的情况下,从2021年开始蔚来将要面对增长放缓的问题,蔚来预计2021年第一季度同比增幅在11.2%至13.8%之间,而2020年第一季度蔚来的交付量同比2019年还是略有下降的。

这也意味着,在增长有限的情况下,降低运营成本依然是蔚来的重中之重,不然只会加速蔚来现金流的消耗速度。

蔚来新产品et 7

对比不久前发布财报的理想汽车。蔚来在2020年交付了4.37万辆车,理想交付量为3.26万辆。不过,蔚来全年净亏损达到53.04亿元,理想汽车仅为1.49亿元并在第四季度实现盈利,前者亏损是后者的35.6倍。

蔚来一位内部员工告诉新浪科技,和2019年相比,其实真正的挑战在2021年。蔚来想要在2021年的新能源汽车站稳脚跟,显然还有很多的挑战。不知道2020在资本市场制造了很多惊喜的蔚来,如何能在ET7在2022年第一季度才交付的情况下,继续制造惊喜。

在财报电话会议上,李斌透露,蔚来当下面临的困难之一就是电池包升级延迟,他表示,电池的供应也是一个瓶颈,特别是100度电池包的供应,比蔚来的希望的要少一些,因为电动车最近的需求确实增长比较多,蔚来的合作伙伴能够达到蔚来标准的生产能力确实还需要提升。蔚来预计电池的生产差不多7月份能够达到要求,二季度整车上电池的技术确实局限了蔚来交付的数量,大体在7500台左右。

蔚来仍然没有给出2021年的故事。

相关推荐

解读蔚来财报:解决了降本问题,没给出2021年的故事

蔚来2020年财报:销量是理想的1.3倍,亏损却是35倍

一周财报前瞻:腾讯财报来袭,B站、蔚来绩后股价将如何演绎?

蔚来2019年Q2财报分析:召回8403辆ES8辆是最大“黑点”

裁员卖车队还少缴公积金?这根本不是蔚来的重点问题

特斯拉财报解读:扭亏为盈后资本市场疯狂反弹?

熬过艰难时刻,蔚来迎来“劫后余生” | 年度复盘及预测

蔚来李斌的飞驰人生

穿透财报,看清京东

特斯拉是不是蔚来的盟友?

网址: 解读蔚来财报:解决了降本问题,没给出2021年的故事 http://m.xishuta.com/newsview39294.html