六看药明康德:帮助创新药企吹出华丽泡泡的“卖水人”

编者按:本文来自微信公众号“节点财经”(ID:jiedian2018),作者:A股频道,36氪经授权发布。

当大家在沙漠中狂热淘金之时,最终却是卖水的那个人赚得盆满钵满,这是一个西方的老故事,不过当下却似乎有了新的内涵——如果把创新药企比作淘金者,那从事新药研发、生产的外包服务的药明康德,就是那个卖水人。

药明康德的主营业务是CRO(合同研发服务)、CMO/CDMO(合同生产/合同生产研发服务)。CRO是帮助创新药企,发现一款药物、做药物分析与测试、做临床试验,CMO/CDMO则是帮助创新药企进行工艺开发与商业生产。

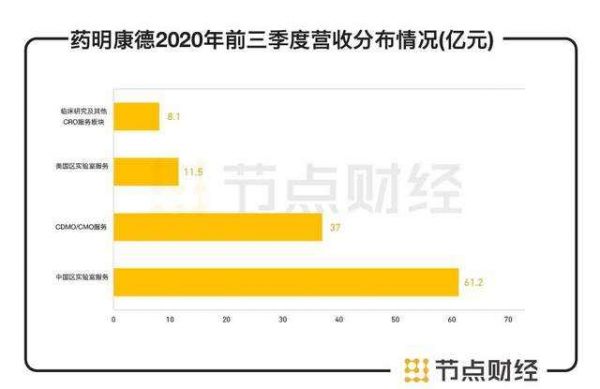

其最新的三季报显示,药明康德2020年前三季度实现营收118.1亿元,同比增长 27.34%。其中,中国区实验室服务收入61.2亿元(51.8%),CDMO/CMO服务收入37亿元(31.3%),美国区实验室服务收入11.5亿元(9.7%),临床研究及其他CRO服务板块收入8.1亿元(6.9%)。

数据来源:药明康德财报

在资本市场上,药明康德也相当耀眼。这家创立20年的公司,被评价为“中国CRO行业的航空母舰”。2018年5月,药明康德登陆A股,在上交所上市,首日市值324.06亿元,后收获连续16个涨停。7个月后,药明康德再赴港交所上市,实现“A+H”布局。

1月5日,药明康德A股股价创下历史新高,盘中最高价143.8元/股,收盘价134.72元/股,市值达3287.16亿。

图片来源:东方财富网

那么,药明康德的“卖水人”逻辑能讲通吗?未来在创新药的浪潮下是否具有更大的发展前景?又有哪些短板与问题值得关注?

/ 01 /

看细分行业:身处“黄金赛道”

不可否认的是,药明康德身处的CRO行业,是个好赛道。

近些年,中国大力推行带量采购,这是对专利过期药物虚高价格的一次“围猎”,如今带量采购已实施三轮,中标药品平均降价50%-60%。这意味着,越来越多的药企利润空间被压缩,寻求从“仿制”到“创新”,是唯一的发展之路。

但新药意味着巨大的研发投入与时间成本。一直以来,医药界存在着一个“双十定律”,即一款新药从研发到上市,平均需要10年时间和10亿美元的投入。根据德勤的报告,2019年一款新药投资平均回报率仅为1.8%,创历史新低。

而CRO则为这些药企提供了极大的便利。他们承接新药研究各领域与阶段的外包服务,包括化学结构分析、化合物活性筛选、药理学、药代学(吸收、分布、代谢、排泄)、毒理学、药物配方、药物基因组学、药物安全性评价和I-IV期临床试验、试验设计、研究者和试验单位的选择、 监查、稽查、数据管理与分析、药品申报等。

图片来源:天风证券研报

这意味着,长研发管线、高投入、低成功率……这些新药研发的风险都可以被转嫁到CRO企业身上,亦可以提高研发人员和设备的利用率,缩短药物研发时间。

在“创新”浪潮之下,中国CRO行业虽然起步晚,已经迎来“黄金发展期”。弗若斯特沙利文数据显示,其市场规模已由2014年的21亿美元迅速上升至2018年59亿美元,复合年均增长率达到29.5%。预计至2023年,国内CRO市场规模将达到214亿美元。

/ 02 /

看研发能力:研发人员越来越贵

CRO公司替药企进行新药研发服务,这意味着,研发能力将成为其核心竞争力。那么,在这个方面,药明康德实力如何?

研发能力的关键是人。因此,CRO也属于人才密集型行业。目前,药明康德是唯一一个研发人员破万的A股医药公司。三季报显示,截至本报告期末,药明康德共拥有25743名员工,其中8387名获得硕士或以上学位,1105名获得博士或同等学位。研发人员的总数量高达21407人。

图片来源:药明康德三季报

值得注意的是,去年年底药明康德的研发人员还是17872人,不到一年的时间,就增加了3000多人。

但从另一个层面来说,这亦表示药明康德要为此支付一大笔薪酬。2019年年报显示,其营业收入128.7亿元,应付职工薪酬本期增加45.1亿元,薪酬成本约占35%。对应2019年总员工数量21744人,人均年薪20.7万元。

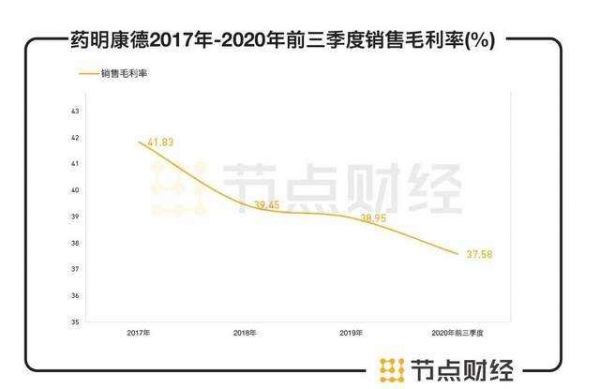

而在今年,随着员工数量不断攀升,薪酬支出自然也会水涨船高。实际上,薪酬支出的快速增长被认为是自2017年起,药明康德毛利率水平连年下降的原因之一。2017年、2018年、2019年、2020年1至9月药明康德销售毛利率分别为41.83%、39.45%、38.95%和37.58%。

数据来源:药明康德历年年报

在药明康德刚刚声名鹊起的那几年,其雇佣的研发人员薪水可能还不到美国同行的1/10。2008年,南方周末记者曾实地探访过这家独角兽。在这篇旧文中,记者这样描述他看到的研发人员:实验室里,员工可能一天下来说不了几句话,只是重复地把化学试剂滴入一排排瓶子里,做记录,继续点,再记录,周而复始。

“这和电子厂的女工点电板有什么区别?”记者十分惊讶。

“这是中国创造不是中国制造!”药明康德的创始人李革说:“他们的动作可能是重复的,但是他们每一次的动作都带着不同的思考……这里的年轻科学家可能会为一个全新药物的发现做出贡献。那一个药物可能一年就要卖几百万美元呀!”

显然,这种低成本的劳动力优势,如今已经大打折扣。随着中国人口红利渐渐消失,药明康德的这些研发人员,只会越来越贵,使得公司利润进一步被摊薄。从大环境看,CRO行业也整体存在向低成本地区转移的趋势。

/ 03 /

看财务指标:海外业务受冲击

从三季报来看,药明康德今年的业绩还是不错的:前三季度实现营收118.1亿元,同比增长 27.34%,归属于上市公司股东净利润23.7亿元,同比增长34.17%。

不过,四大业务板块之一的美国区实验室服务收入却打了个折。第三季度,美国区实验室服务收入人民币3.7亿元,同比下降 13.45%。

对此,药明康德称“主要是由于新型冠状病毒肺炎疫情的影响,以及部分客户项目延期所致。”并表示截止报告期末,美国地区细胞和基因治疗CDMO服务板块已为33个临床阶段项目提供服务(22个I期临床,11个II/III期临床),其中预计有至少2个项目将于 2021年向美国 FDA 递交上市申请,有望带动公司美国区实验室板块恢复快速增长。

如今,新冠疫苗供给不及预期,病毒出现变异,海外疫情仍在肆虐。在此情况下,海外药企的常规药物研发将受到极大冲击。

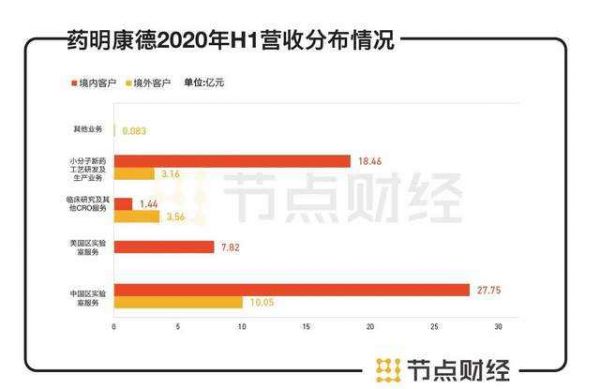

而药明康德的客户,绝大部分都来自境外,其前十大客户分别为强生、默沙东、GSK、罗氏、辉瑞、福泰制药、特沙罗、诺华、礼来与吉利德科学,都是海外制药巨头。并且,境外客户的增速也优于境内客户。

境外客户亦是药明康德营收的主要贡献者。2020年半年报显示,境外客户占药明康德收入比例的76.69%,境内客户占收入比例的23.31%。因此,如果疫情无法得到有效控制,或将对药明康德的业绩继续造成冲击。

图片来源:药明康德2020年半年报

/ 04 /

看并购业务:疯狂扩张,风险隐现

在坐稳“CRO龙头”的位子后的这些年,药明康德在不断进行横向扩张,激情买买买。其最主要的几个布局板块,是生物制药、细胞治疗和基因检测。

2020年半年报显示,药明康德投资组合90余家公司和基金。在2020年中期期末余额较大的投资项目分别是持股3.17%的细胞疗法公司Lyell,持股7.02%的创新药公司华领医药,持股3.70%的体检集团爱康国宾,持股14.77%的医疗器械公司Genesis,以及持股14.19%的药明巨诺。这几家公司公允价值在3-7亿元之间。

值得注意的是,这种激进扩张将为公司带来一定的风险,比如出现“增收不增利”困窘。2019年,药明康德实现营收128.72亿元,同比增长33.9%,不过归属于上市公司股东的净利润却同比下降18%。就是因为药明康德投资的华领医药和Unity Biotechnology上市以后股价猛跌,导致公允价值变动损失1.8亿元,同比减少7.96亿元。

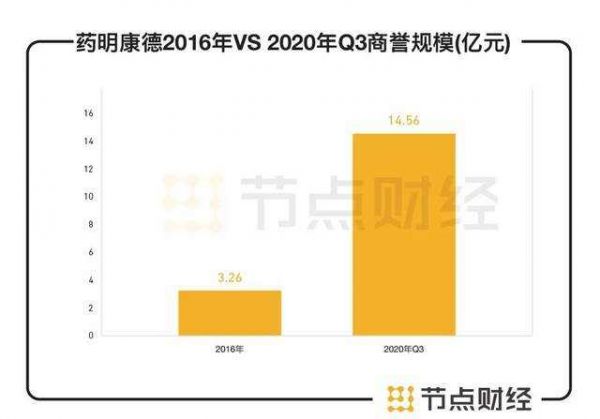

同时,药明康德商誉在不断攀升。2020年三季度,商誉达到14.56亿元规模。对比上市前的2016年,其商誉仅为3.26亿元,相差近5倍。

数据来源:药明康德财报

/ 05 /

看投资逻辑:以“创新”为名的资本游戏

那么,这种激进扩张,与令人眼花缭乱的多元化布局,背后的逻辑是什么?

是水涨船高的创新药高估值。在产业、资本、政策的共同推动下,由“仿制”走向“创新”已经成为医药行业的共识。科创板甚至向无产品上市、未实现盈利的生物医药企业敞开了大门。

而作为可以为药企提供研发服务的CRO公司,可以将资本和化合物糅合到一起,吹出一个又一个华丽闪亮的泡泡。对CRO公司来说,投资创新药企,帮助其研发,包装在研新药,上市后获得高投资回报,这相比仅仅赚取一笔外包费,无疑是更加划算的生意经。

至于研发的这款药物究竟是不是“first-in-class”,是不是“me-better”,无人在意。这些泡沫与疯狂的估值,最终的买单方,是股市中的散户与等待新药问世的患者。

如今,药明康德更像一个规模庞大的医疗产业投资基金。2019年,其资产负债表中,包括上市股份、医药基金、非上市医疗健康行业企业股权投资三类的其他非流动金融资产已达40.09亿元,占净资产比重高达23%。2020年三季报显示,其他非流动金融资产进一步增高至58.13亿元。

/ 06 /

看股价表现:不断创新高 股东减持忙

泡沫堆得再高,终有破灭的一天。这一点似乎局中人最清楚。

如今,药明康德的股价正在节节攀升,市盈率达到124.58。但在狂欢背后,多位股东正在撤退。

7月22日,药明康德发布公告称,其第六大股东药明康德维京拟减持公司股份2310.68万股(占总股本的1%)。按药明康德当日收盘价109.52元/股计算,此次减持无锡维京可套现约25亿元。

在此之前,包括药明康德维京在内的8名股东,已在今年3月、2019年11月、2019年8月、2019年5月,累计减持套现203.73亿元。

这些股东背后多为博裕资本、汇桥资本、高瓴资本等机构投资者。有私募人士对媒体坦言:“对于机构而言,现在减持离场不仅风险小,而且回报率也不错。”因为,现在药明康德二级市场表现良好,众多散户踊跃接盘,不过,二级市场火热的情绪会随着时间逐步转向理性,或将促使公司价值回归,难以预料到时药明康德能否保持住独角兽热度不减。

总的来看,药明康德身处“黄金赛道”,顺应中国创新药浪潮,受到资本市场的热捧。不过,潮水退去后,市场终会回归理性,到时候买买买不休,存在商誉与非流动金融资产风险的药明康德,还能创下一个又一个的股价新高,市值进一步攀升吗?

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

相关推荐

六看药明康德:帮助创新药企吹出华丽泡泡的“卖水人”

“卖水人”药明康德:上市后净利润首降,股东疯狂减持

做新药发现的“送水人”,「佰翱得生物」提供从基因、蛋白到冷冻电镜结构的临床前CRO服务

盘点巨头医药投资布局:BAT 重 AI,药明康德等重技术

药明康德:医药行业蓬勃发展催生出的医药研发服务巨擘!

高瓴百亿重仓的“卖铲子”行业,干的是医药界富士康的生意?

创新药背后的卖水人

“不创新是等死,创新可能会早死”,焦虑的药企老总们扎堆创新药

最前线丨药明康德二级市场版图或再扩大,“药明巨诺”欲赴港上市

科创板CRO过会第一股美迪西生物医药:莆田系陈氏家族能否借此上岸

网址: 六看药明康德:帮助创新药企吹出华丽泡泡的“卖水人” http://m.xishuta.com/newsview36805.html