阿里网易重拳出击,腾讯音乐顶得住吗? | 智氪lite

文 | 陈璐

编辑 | Cecilia Xu

腾讯音乐终于要靠音乐赚钱了。

第二季度,腾讯音乐(TME US)交出了一份超预期的成绩单,但股价已经连续四天收跌。与2018年上市的另外两个王牌选手拼多多和B站相比,腾讯音乐却被远远的甩在了后面。

更令市场担忧的是,腾讯音乐一直稳固的市场竞争地位近日似乎也出现了一些可以被晃动的干扰因素。8月初,阿里宣布88VIP音乐权益“虾米or网易云”二选一之后,腾讯音乐和网易云音乐都宣布了与环球音乐的非独家合作协议。

版权不再独家,阿里联手网易,音乐行业的下半场,腾讯音乐能否在守住自己领地的同时创造出更广阔的想象空间?

TME终于变成了音乐公司?

事实上,早在上市之初,腾讯音乐就面临着不断的争议,从商业模式和营收结构上来看,与其说TME是一个音乐公司倒不如说是一个直播公司。主要由直播打赏构成的社交娱乐服务收入占其总营收的70%左右。

可以说,在TME构建的音乐王国中,直播、打赏、虚拟礼物是支持其商业变现的重要功臣,而音乐反而更像是一个嗷嗷待哺的婴儿。虽然,市场认为这个婴儿长大之后能够战杀四方,但是他还需要漫长的成长时间。

在“时间就是金钱”以及“金钱永不眠”的二级市场中,需要长期等待的公司,在吸引力上显然要大打折扣。这一点也反映在了TME跑输大盘的股价上(详见附件)。

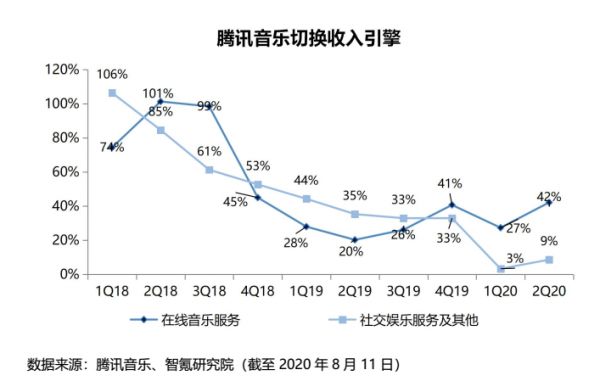

然而,最近几个季度的转变在于,腾讯音乐正在向一个真真正正的音乐公司靠拢,其营收增长的引擎正在以K歌和直播为核心的社交娱乐业务(Social entertainment services),转换为以音乐为核心的在线音乐业务(Online music services)。

截至今年第二季度,TME的在线音乐业务已经连续三个季度超过社交娱乐。更值得注意的是,如果剔除受疫情影响的第一季度,在线音乐业务已经连续三个季度保持加速增长的态势,而且增速达到了近一年半以来的最高水平。

这意味着,作为收入引擎之一的在线音乐业务正在重燃动能,开足马力。

智氪研究院制图

看得见听不着,腾讯音乐的杀手锏?

那么问题来了,在线音乐业务为何能有如此亮眼的表现呢?

事实上,在线音乐收入可以简单分为以音乐会员为主的订阅收入和以数字专辑销售、音乐版权转授权和广告业务在内的非订阅部分。

回顾二季度,周杰伦的最新数字专辑《Mojito》和五月天的线上直播演唱会,成为音乐行业最为出圈的两件事,几乎收获了全民关注。腾讯音乐作为独家内容合作方,收获了是实在在在的专辑销售收入,并且打响了TME Live的现场演唱会直播品牌。

不过,这些都不是腾讯音乐本季度在线音乐收入大增的最主要原因。

实际上,TME能够重燃在线音乐这一引擎靠的是会员收入的快速增长,而这背后又以会员规模的增长为最。

今年二季度,TME音乐会员收入为13.14亿元(占在线音乐整体收入的59%),同比增长了64%,这背后是越来越多的付费用户数。

第二季度,TME每个付费用户平均为音乐支出9.3元,与此前两个季度持平,但音乐付费用户数同比增长51.9%至4,710万,在线音乐用户付费转化率提升至7.2%。

智氪研究院制图

我们不禁要问一句,为什么越来越多的用户愿意为音乐付费了?

这与TME的曲库策略不无关系。以二季度为例,腾讯影月拿下了国内8成以上音乐综艺的歌曲版权,包括爆款综艺《乘风破浪的姐姐》、《青春有你2》等。

歌曲数量的增加可以帮助TME维护活跃用户规模,让用户“听有可听”。在此基础上,付费歌曲的占比的提高则让非付费用户越来越“看得见、听不着”,这实际上已经成为TME提升用户转化率的杀手锏。

管理层在业绩会上表示,到2020年年底,付费歌曲比例有望达到或略微超过20%。如果以目前TME超过3000万首的曲库规模估算,也就是会有600万首变为“会员可听”。这意味着,“看得见、听不着”的失落感将促使更多的用户臣服在TME的石榴裙下。

要广告还是要会员?

然而,对于非会员来说“看得见听不着”的同时可能还要忍受广告带来的烦恼。

今年二季度,TME广告收入同比增长了52%,这一增速超过了在线音乐整体(42%)。管理层在业绩会上表示,目前广告收入在总收入中的占比还很少,大约以个位数的百分比存在,但增长很快,预期将会成为会员和直播之后的第三大收入来源。

短期来看,TME广告收入的增长主要是由于平台开始向部分用户提供视频或音频广告,他们在广告结束之后可以免费听vip歌曲。此外,平台在提供的车内音乐服务里植入音频广告。

而长期来看,TME正在推进有声书等长音频业务,未来也可尝试上述广告模式。

值得注意的是,广告一方面能够成为一项不错的收入来源,另一方面也是腾讯音乐拉开会员和非会员使用体验的有效方式,对广告容忍度低的用户就会花钱买会员,这是“提高付费歌曲占比”之外,TME促进会员收入的另一大杀手锏。

智氪认为,广告和会员两种模式未来将长期并存,腾讯音乐可以通过这种方式赚到两份钱。对照国外音乐流媒体平台Spotify,广告对收入的贡献可以占到10%。

智氪研究院制图

当然,除了帮助TME筛选出更多潜在的订阅用户,广告这类高毛利业务也有助于提升TME整体毛利率水平。

在今年的非独家版权授权协议之前,TME在线音乐的毛利率受限于版权采购成本,未来广告业务占比的提升将有助于在线音乐业务毛利率的改善。

护城河如何守?新边界如何拓?

尽管从财报上来看,更像一个音乐公司的TME正在给市场释放更大的想象空间,但更加严峻的竞争新形势却也让市场增加了更多观望的情绪。

财报发布当天,腾讯音乐和网易云音乐均宣布与全球三大版权公司之一的环球音乐达成合作。这是网易云音乐首次拿到环球音乐版权,同时也意味着,音乐版权的非独家授权时代开启了,腾讯音乐的版权护城河岌岌可危。

此外,网易云音乐在去年获阿里7亿美元投资后,正与其展开深度合作,包括近期加入88VIP会员权益包。截至今年8月8日,88VIP会员用户已超过1000万,这个群体的消费能力、网络活跃程度均高于一般用户,网易云音乐势必将借此机会接触并挖掘这类人群的价值。

弥补了环球版权缺憾的网易云音乐又联手迅速阿里,显然会对腾讯音乐产生一些负面影响。但腾讯音乐也有底气,它沿用了典型腾讯系的做法,提前入股了环球音乐和华纳,分别持有10%和1.6%的股份。全球三大唱片公司中,只有索尼不包括在内,但索尼(和华纳)又拥有腾讯音乐的少数股份。

资本层面的交织关系,意味着腾讯音乐想要与这些唱片巨头合作做点什么的时候,一般会有优先的讨论权。例如此次与环球音乐的官宣,腾讯音乐就率先落地了除歌曲授权之外的重要动作,两家将推出一个合资音乐新厂牌,来扶持音乐新生代艺人。

为此,智氪研究院认为,短期来看,这种竞争态势的转变并不会对腾讯音乐的基本盘产生过多扰动。

当然,腾讯音乐更需警惕“来自行业之外的竞争”。目前,包括抖音、快手、B站在内的短视频平台也开始投资音乐内容,包括歌曲宣发、创建音乐厂牌、制作音乐类综艺、推出音乐人扶持计划等。现阶段,腾讯音乐与上述几家流量平台均建立了合作关系。未来关系会如何演变,尚需更长的时间来看。

总体来看,腾讯音乐面临的外部环境有越发严峻的倾向,但用户行为习惯的惯性并不会轻易发生转变。围绕“音乐”,探索更多变现方式将为TME 的价值重塑增加更多的砝码。

附件一:腾讯音乐股价表现vs纳斯达克

图片来源:Bloomberg(截至2020年8月14日)

相关推荐

阿里网易重拳出击,腾讯音乐顶得住吗? | 智氪lite

一首歌拉动腾讯音乐股价两日连涨,失去周杰伦的网易云还有机会吗?

网易云音乐牵手阿里背后:互联网音乐的新战场

焦点分析 | 割舍不了音乐的阿里,“焦虑”的网易云音乐

阿里领投网易云音乐7亿美元融资,一起抗衡腾讯系?

一首歌拉动腾讯音乐股价两日连涨,失去周杰伦的网易云音乐还有机会吗?

小而美的 Spotify Lite 能否帮助 Spotify 抢占印度音乐流媒体市场的先机?

音乐“三国杀”:腾讯防守、网易进攻和抖音搅局

腾讯音乐能再写新故事吗?

阿里投资网易云音乐,BAT再次齐聚资金和版权博弈

网址: 阿里网易重拳出击,腾讯音乐顶得住吗? | 智氪lite http://m.xishuta.com/newsview28979.html