《预测未来之趋势分析(一)》

如果说在人类最希望得到的能力中只选择一种的话,恐怕非掌控时间莫属。掌控时间,是真正属于上帝的力量。我们看到大量架空历史的网络小说中,主角带着光环,穿越到古代或近现代,一路升级打怪,建立王朝功业,或是在股市、楼市、政坛中翻云覆雨。因为他们掌握着关于未来发展趋势的巨大信息优势。

爽文爽矣,但是在现实中,我们还是可怜的在时间长河中缓慢爬行的三维动物。我们希望有着上帝视角、主角光环,但对真实的未来,却缺少头绪,竭力想要感知,却只换来上帝淡淡的笑容。

即便如此,对很多人,尤其是创业者和投资人来说,对未来感知、对趋势探寻,依旧是非常重要的一种修炼。因此本文希望综合一些相关书籍的阅读笔记及投资工作的心得,对趋势分析方面进行一些浅显的表达。

趋势定义及必要性

趋势的定义

关于趋势,我的定义是具有一定不确定性的事物未来发展方向。

即从统计意义上将是大概率会发生的事件,可以通过某种方式实现提前感知;但又方差很大,所以在实际发生时,可能会与预期存在巨大的偏差。

既然是大概率的未来方向,如果能提前预知,并形成正确应对,则会深刻影响每个组织乃至每个个人在大时代中的最终结局。

但同时,又因为不确定性的存在,没有人能够以上帝视角来完整获知未来实际的走向。在无数可能的面前,一个小小的岔路选择,整个世界的命运可能就会走向另一个不可测的方向。

为什么要研究趋势?

其一是因为恐惧,出于对生存状态的焦虑;其二是因为贪婪,希望在未来能够攫取更多。

古代的人类,裸露在自然面前,感慨众神在上,天威难测,以万物为刍狗。所以靠卜筮、观天象,来揣测上天的心意,趋吉避凶。

而现代的人类,则身处在更错综复杂的巨大生态体中,被无数命运的洪流裹挟牵绊,面临更加频繁的重大选择。所以更希望有明晰的路线图,能够指引去往光明彼岸。

《终极感知》里说到“过去是容易认知的,并且足以令人感到欣慰。然而我们却要在未来度过余生”。

研究趋势,就是希望能在某种程度上预知未来,从而实现与大势的同频共振,并从中获得利益(或者避免损失)。

谁在研究趋势?

对趋势的探索,充斥在从个人到组织到国家的各个层面。比如政策制定者、军事情报分析部门、企业战略部门、经济学家、科研工作者、投资人、创业者等等。因为趋势的变化将为他们带来深度的影响。

面对趋势的不同态度

悲观主义者 vs. 乐观主义者

面对不确定性,有两种主要的态度:

1)悲观主义者(怀疑论者):关注不确定性。认为世界是非线性的系统,初始条件的细小变动,会导致巨大变化(洛伦兹-混沌理论)。所以未来是不可知的,专家预测的平均准确度跟掷飞镖的猩猩相当。提出著名黑天鹅理论的塔勒布认为,未来唯一能够确定的,是不确定。历史和人类不是匍匐向前,而是由黑天鹅类的大事件推动着跳跃发展。所以不需要事前计划,而要提升关键系统的“反脆弱性”,以便在遭受打击后能快速恢复,甚至还能从中获益;

2)乐观主义者:关注可预测性。认为生活中有很多存在周期性的规律,可以依靠它们做出预测,并积极影响到生活。认为预测是一种可以培养的技能,如果有科学的方法,可以进行相对更准确的预测。

愿景明确性

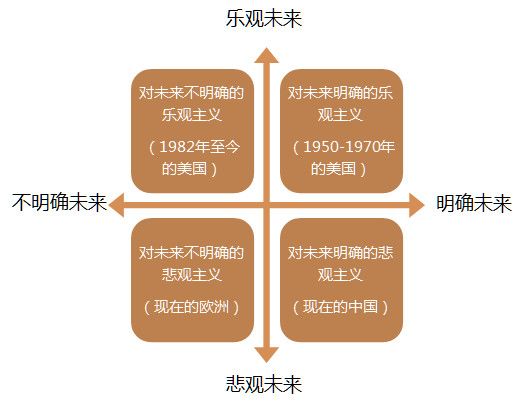

彼得·蒂尔在《从0到1》中,又进一步按照对未来的愿景是否明确分解为四种态度:

1)对未来不明确的悲观主义;

2)对未来明确的悲观主义;

3)对未来明确的乐观主义;

4)对未来不明确的乐观主义。

并认为分别对应现在的欧洲,现在的中国,1950-1970年的美国,1982年至今的美国,而当今世界整体上则处于对未来不明确的乐观状态(诸如金融、政治、哲学、人生等)。可以说未来的整体趋势向好,但也可能会有较为频繁的黑天鹅事件出现,极大影响未来的发展进程。

(图一)

可预测性

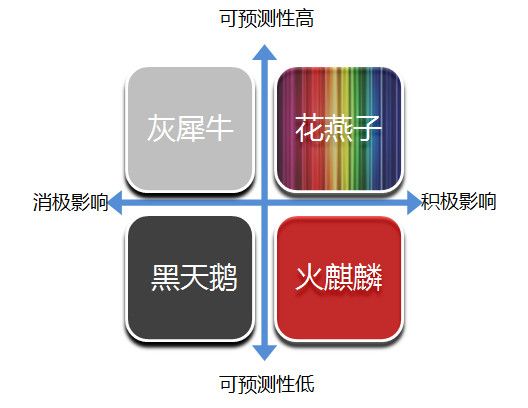

如果按照可预测性及影响方向来做分解,我认为可以分解成四个维度:

1)黑天鹅(塔勒布):低概率、冲击力极强的风险,完全颠覆长期历史经验而事前却根本无法预测;

2)灰犀牛(米歇尔·渥克):高概率、冲击力极强的风险,但事前有能力、有机会阻止;

3)火麒麟:低概率、收益性极强的机遇。麒麟作为中国传统瑞兽,每次出现都将是一个非常特别的时期;

4)花燕子:高概率、具有一定积极影响和确定性的机遇(取意自”小燕子,穿花衣,年年春天来这里“)。

颇有些类似玄幻小说或游戏中经常设定的黑暗无序、黑暗有序、光明无序、光明有序的四个阵营。

(图二)

作为对未来趋势的判断和应对,是需要有较为综合全面的大局观的。

从风险投资的角度来看,一只基金应该较多配置的是可预测性较高的具有积极趋势的“花燕子”型项目,尤其最好都具有着极为幸运的呈现指数级增长,带来10倍以上回报的“火麒麟”潜质的项目。一般来说一只基金里如果有1-2个“火麒麟”类型的项目,就可以收回基金的全部成本。

同时,最好的风控在投前,尽量不投资具有较多“黑天鹅”、“灰犀牛”潜在可能的项目(即有”硬伤“,诸如团队、法律、政策性风险等等)。在投后方面,应该积极跟踪分析未来的发展趋势,并采取相应措施,维护投资组合的安全性。纯粹消极防御型的策略是不足取的,基金不仅仅要增强“反脆弱性”能力,也应在适当情境下审时度势,适时盈利或止损退出。

从创业的角度来看,也是如此,尽量能参与到“火麒麟”类型的项目。但这种类型,需要极强的天时、地利、人和的要素,需要具有极强的内在核心竞争力(如团队、从0到1的创新能力等)以及外在形势条件的配合。

这是非常浅显的策略选择,但实际能获得大成的投资基金或创业企业却少之又少。因为在中国的创业环境异常残酷,竞争的激烈、风口的善变以及政策的不确定性,让“黑天鹅”、“灰犀牛”横行,使得投资和创业都如刀口舔血一般。但也正是如此,对趋势的把握能力,才会被如此推崇。

理解能力&对待方式

如果更进一步,引入人们对已知/未知的理解能力及相应态度,则可以对应成《犹太人思考术》中提到的思考方式分类:

1)显而易见的显而易见领域:已知的已知。能看到并能够理解;

2)显而易见的隐而不见领域:已知的未知。能看到但不容易理解;

3)隐而不见的显而易见领域:未知的已知。看不到但能够理解;

4)隐而不见的隐而不见领域:未知的未知。看不到也很难理解。

这四个维度所对应的解决之道,分别是信息、理解、智慧、崇敬。

(图三)

日常大量的信息是属于第一维度的,浮于表面的白噪音,我们需要有意识部分屏蔽它们的影响,乃至去进一步深挖其背后的内涵,进入第二维度,发现那些我们认为我们知道,但却没有真正将信息形成有效关联的内在逻辑。我们可以借助过去的人生经验,以及数据科技的帮助,来获得对该领域更加深入的理解。而在我们熟悉领域之外的第三维度,其实也存在着相通的内在规律,这需要我们通过智慧,来搭建认知的桥梁。至于第四维度,则是混沌的,力所不能及的神圣领域,我们只能以崇敬之心,用直觉,去倾听,去体悟。

我们预测趋势、乃至进行创业或投资方向的选择,其实都是需要经历这样逐步深入的探索过程。

趋势的种类

研究并预测趋势,其核心其实就是找对尽量能够拟合未来趋势的模型。而模型是一种基于概率统计的抽象概括。

模型有很多种类,比如比较典型的有如下几种:

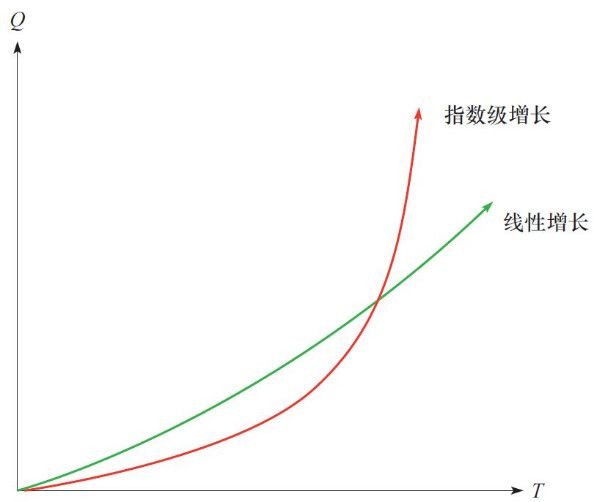

线性增长和指数级增长模型

图四是最为常见的两种,即线性增长和指数级增长模型,可以粗略对应“花燕子”和“火麒麟”这两种类型。商业计划书的财务预测模型中,心态超级乐观的创业者们很多都会按照指数级增长的形态来进行描述;有经验的投资人,会倾向于将其调整为中度乐观的线性增长模型;但实际上大量项目,连基本的线性增长都难以维系,由于自身原因,以及外界的诸多黑天鹅、灰犀牛事件,导致还没有长大,就进入了平台期或衰退期。所以对赌往往是双输的选择。创业者盲目做高估值,但未来的业绩无法兑现,而导致对赌失败或者下轮融资无望。而投资人错误估计了创业企业的发展潜力,而将宝贵的资金筹码,配置到大量平庸的项目上去。

(图四)

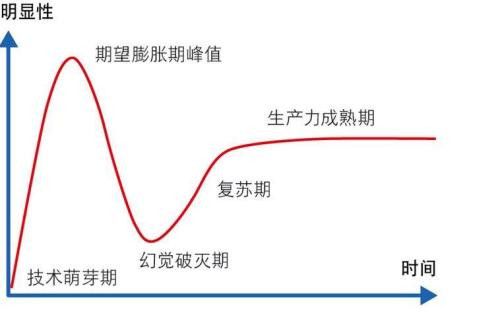

技术成熟度曲线模型

图五是Gartner推出的技术成熟度曲线模型。这个模型其实并不只适用于技术的迭代分析,它算是对线性或指数级增长模型的一个修正。因为在前两个模型中,一般都没有考虑太多的周边因素,以及社会心理因素的影响。但实际上,大量技术与商业模式,都存在着从潜伏萌芽期,在媒体及资本的热炒下,迅速到达期望膨胀的高峰期,然后因为内在缺陷、周边配套要素不成熟、或者竞争过度,而迅速摔落到谷底,之后再缓慢复苏的过程。在中国,大量的短期风口,在后来都被证伪,有些赛道就此关闭;而少量存在可持续路径的赛道,经过大量的淘汰,最后可能会形成一两个头部玩家,并最终走到二级市场。但在其间,大量优质创业者乃至资本的涌入和退败,形成了社会资源的巨大浪费。所以,了解到事物发展的曲折性,会让我们从过度乐观中警醒,未雨绸缪,把握好时间窗口,获得持续发展。

(图五)

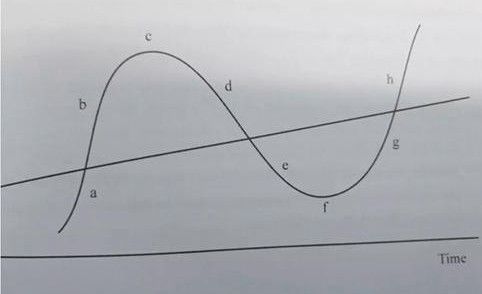

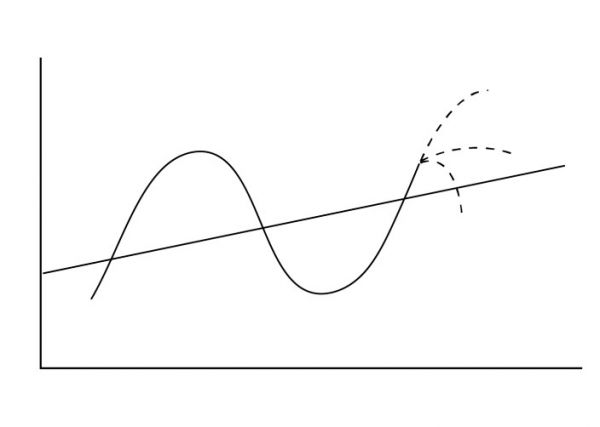

多周期模型

图六是多周期模型,尤以在股市中表现得最为常见。在霍华德·马克斯的《周期》一书中,细分出了三大类共九种周期,分别是基本面周期(经济周期、政府调节逆周期、企业盈利周期)、心理周期(投资人心理和情绪钟摆、风险态度周期)、市场周期(信贷周期、不良债权周期、房地产周期、市场周期)。周期是围绕中心点(或长期趋势)的上下震荡,而钟摆则是挂在中心点上并围绕中心点的左右摆动。霍华德认为,涨跌方向会重复历史相似的模式,但涨跌幅度是不确定的,事物的发展会从一个极端迅速冲向另一个极端,而无法维持在中心点周围。而促成周期的主要原因是自然发生的现象、人类心理的起伏、以及所导致的人类行为。因为存在黑天鹅事件的巨大风险,从长周期来看,所有的投资人都是输家,这点在中国股市中已经获得了充分的验证。经历过完整牛熊周期的投资人,会更谨慎地看待风起潮涌,而在跌落谷底的时候,也能保持清醒和乐观的心态。

(图六)

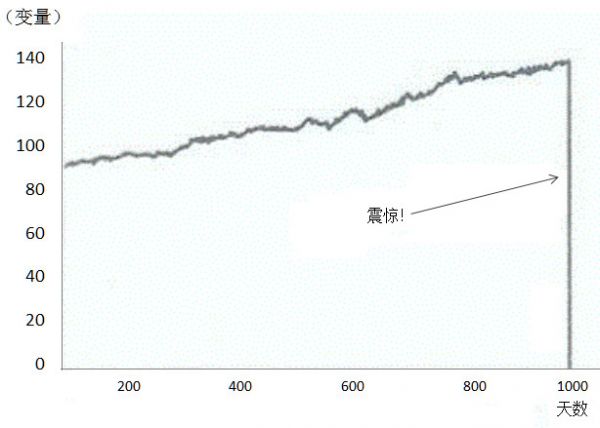

“黑天鹅-历史的1001天“模型

图七是最能代表黑天鹅风险的“历史的1001天”模型。讲的是一个人观察一只火鸡,观察了1000天。这1000天里,火鸡的主人一直在很友好地喂食它,直到1001天的感恩节时,这只火鸡被宰掉过节了。所以塔勒布认为无法通过观察过去,来预测未来。而这种小概率事件一旦发生,就会深刻影响整个系统。诸如911、2008年的金融危机都是此类代表(按照米歇尔·渥克的说法,其实这些事件发生前,都有前兆,理论上属于灰犀牛事件)。这种事件无法预防,只能通过提升关键系统的“反脆弱性”,建立恰当的投资策略,使得不仅在遭受意外打击后能够恢复,而且还能得到强化。在创业、金融投资等诸多体系中,其实存在大量这样的模型形态,看似温和稳定的成长,却总会被意外的事件迅速击穿,一朝回到解放前的状态。

(图七)

趋势预测模型的问题

模型是对复杂世界的简化抽象,模型能够大大降低我们理解世界的难度。但模型也存在着诸多谬误,不能生搬硬套。

由于未来充满不确定性,常见的错误是误认为世界的发展都是存在规律的,但实际上也可能并没有这样全然符合数学美感的规律。样本或信息不全,也可能导致预测模型有误,比如从少量样本观察出了线性模型,但如果获得更多的样本,可能会发现它其实是一个指数模型。另外,在每一个时间点上,未来可能都有三种不同的趋势形态(上升、下降、持平),对每个人来说,因为信息掌握的并不充分,或者自身存在着认知偏差,导致很难准确预测未来的真实走向(见图八-取自《周期》)。

(图八)

作为投资人,对意向投资的项目,一般都要作出一个对未来发展预测的模型出来。但依据我们的经验,这样的模型,不管怎样保守,都是不足为过的。因为我们面对大量的信息不对称,包括项目内部信息的不对称,当前外部信息的不对称,以及未来发展趋势的信息不对称。

简单而言,如果在尽调的时候,发现项目存在瑕疵或者可能的风险点,那么未来会有很大可能在这些点上形成真正的问题。墨菲定律是非常有效的,即:

1) 任何事都没有表面看起来那么简单;

2) 所有的事都会比你预计的时间长;

3) 会出错的事总会出错;

4) 如果你担心某种情况发生,那么它就更有可能发生。

所谓不如意事常八九,所以关于趋势的预测,还是要尽量秉承敬畏稳妥之心。

(待续)

相关推荐

《预测未来之趋势分析(一)》

《预测未来之趋势分析(二)》

“BIG IDEA”颠覆性技术分析报告:2020年的11大科技趋势

风投机构Bessemer:2019年云计算趋势预测

2020 全球创投趋势预测 | 东南亚篇

阿里控股申通后,盈利预测与估值分析

互联网的下一个50年会更好吗?百名专家预测未来数字趋势

预测分析平台「Accern」超募 1300 万美元A轮融资,为金融业提供数据分析工具

2020 全球创投趋势预测 | 印度篇

盘点六大行业、30 项科技趋势预测,美国人怎么看 2020 年的产业数字化?

网址: 《预测未来之趋势分析(一)》 http://m.xishuta.com/newsview2130.html