潮科技入门指南 | 半导体测试设备行业研究分析报告

编者按:本文作者九鼎投资孟伟、戴宇。孟伟,九鼎投资董事总经理,九鼎半导体产业基金负责人,拥有近15年半导体行业从业及投资经验,曾任职于开翼资本、SK电讯中国基金等半导体产业基金,参与投资管理多个半导体产业链项目,并拥有多年初创半导体公司管理经验,天津大学电子工程专业硕士、学士。戴宇,曾任职于中粮集团和广丰投资,主导或参与投资FPGA、半导体测试设备、工业机器人核心零部件等多个项目,重点关注半导体、智能制造等领域的投资机会,北京大学理学硕士。

核心观点

行业概览

半导体测试是半导体生产过程中的重要环节,其核心测试设备包括测试机、分选机、探针台。

其中,测试机是检测芯片功能和性能的专用设备,分选机和探针台是将芯片的引脚与测试机的功能模块连接起来的专用设备,与测试机共同实现批量自动化测试。

受益于国内封装测试业产能扩张,半导体测试设备市场快速发展。

2017年半导体测试设备市场规模为50.1亿美元。随着2018-2020年中国大陆多家晶圆厂陆续投产及量产,国内封测厂将陆续投入新产线以实现产能的配套扩张,将带动国内半导体测试设备行业高速增长。

投资机会

目前半导体测试设备市场仍由海外制造商主导,少数优秀本土制造商奋起直追。

其中,海外制造商泰瑞达、爱德万和科休占全球测试设备市场份额接近85%,同时以华峰测控、长川科技为代表的本土企业已掌握自主核心技术,成功进入国内封测龙头企业供应链体系。

自主研发和并购将成为国内测试设备企业的必经之路。

预计未来国内会出现5-10家在各自细分市场领先的测试设备企业,通过并购最终形成2-3家国际领先的半导体测试设备企业。

目录

1、半导体测试设备简述

1.1 测试是贯穿半导体生产过程的核心环节

1.2 半导体测试的三大核心设备:测试机、分选机、探针台

2、行业发展现状和趋势

2.1 全球半导体产业稳步增长,中国市场发展强劲

2.2 全球半导体制造重心转向中国,拉动国内半导体设备发展

2.3 中国封装测试产业快速发展,拉动测试设备市场需求

2.4 全球半导体测试设备市场规模达50.1亿美元,中国成主力市场

2.5 并购成为半导体测试设备行业主旋律,市场集中度不断提升

3、行业竞争格局

3.1 测试机:双寡头格局清晰,SoC成为重要战略领域

3.2 分选机:集中度相对分散,主要实现与测试机的配套

3.3 探针台:研发难度最大,国产化率低,进口依赖度高

4 研究总结

1、半导体测试设备简述

1.1 测试是贯穿半导体生产过程的核心环节

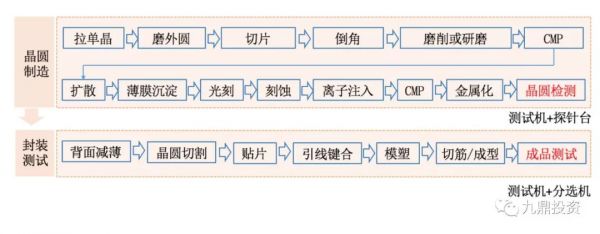

半导体的生产流程包括晶圆制造和封装测试,在这两个环节中分别需要完成晶圆检测(CP, Circuit Probing)和成品测试(FT, Final Test)。无论哪个环节,要测试芯片的各项功能指标均须完成两个步骤:一是将芯片的引脚与测试机的功能模块连接起来,二是通过测试机对芯片施加输入信号,并检测输出信号,判断芯片功能和性能是否达到设计要求。

图1:半导体生产流程

资料来源:九鼎投资整理

资料来源:九鼎投资整理

测试环节通常由芯片设计公司委托晶圆厂、封测厂或者第三方测试公司(以下统称测试公司)进行,具体分为两种商业模式:一是芯片设计公司根据产品类型、功能和设计要求等向测试公司指定特定测试设备进行测试;二是如果芯片设计公司的产品属于技术上比较成熟的领域,芯片设计公司会直接委托测试公司,由测试公司根据自身设备排产情况选择相应的测试设备进行测试。因此,测试设备制造商在进行产品开发和渠道拓展时需要兼顾设计公司和测试公司两方的需求。

1.2 半导体测试的三大核心设备:测试机、分选机、探针台

半导体制造是人类迄今为止掌握的工业技术难度最高的生产环节,是先进制造领域皇冠上的一颗钻石。随着半导体技术不断发展,芯片线宽尺寸不断减小,制造工序逐渐复杂。目前国际上7 nm制程已进入产业化阶段,需要近2000道工序,先进的制程和复杂的工序将持续提升对于先进设备的需求。

晶圆制造环节设备包括光刻机、化学气相淀积设备、物理气相淀积设备、刻蚀机、离子注入机、褪火设备、清洗设备等;封装环节设备包括研磨减薄设备、切割设备、度量缺陷检测设备、装片机、引线键合设备、注塑机、切筋成型设备等;测试环节设备包括测试机(ATE,Automatic Test Equipment)、分选机(Handler)、探针台(Wafer Prober)等。这些设备的制造需要综合运用光学、物理、化学等科学技术,目前最先进的设备已经在进行原子级别的制造,具有技术含量高、制造难度大、设备价值高等特点。

在测试设备中,测试机用于检测芯片功能和性能,探针台与分选机实现被测芯片与测试机功能模块的连接。晶圆检测环节需要使用测试机和探针台,成品测试环节需要使用测试机和分选机,具体测试流程如下:

(1)晶圆检测环节(CP)

晶圆检测是指通过探针台和测试机的配合使用,对晶圆上的裸芯片进行功能和电参数测试,其测试过程为:探针台将晶圆逐片自动传送至测试位置,芯片的Pad 点通过探针、专用连接线与测试机的功能模块进行连接,测试机对芯片施加输入信号并采集输出信号,判断芯片功能和性能是否达到设计规范要求。测试结果通过通信接口传送给探针台,探针台据此对芯片进行打点标记,形成晶圆的Map图。

(2)成品测试环节(FT)

成品测试是指通过分选机和测试机的配合使用,对封装完成后的芯片进行功能和电参数测试,其测试过程为:分选机将被测芯片逐个自动传送至测试工位,被测芯片的引脚通过测试工位上的基座、专用连接线与测试机的功能模块进行连接,测试机对芯片施加输入信号并采集输出信号,判断芯片功能和性能是否达到设计规范要求。测试结果通过通信接口传送给分选机,分选机据此对被测芯片进行标记、分选、收料或编带。

2、 行业发展现状和趋势

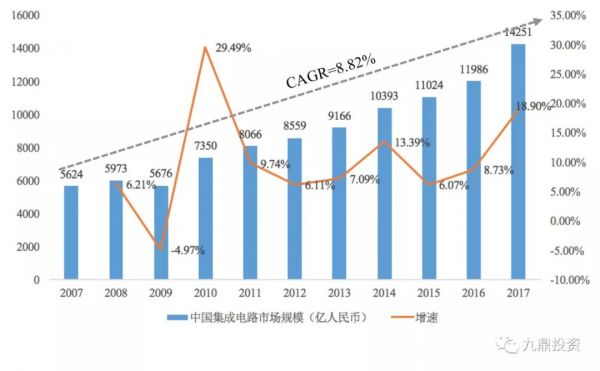

2.1 全球半导体产业稳步增长,中国市场发展强劲

随着PC、手机、液晶电视等消费类电子产品需求不断增加,同时在以先进制造、新能源汽车、物联网、5G、人工智能、云计算、大数据、新能源、医疗电子和安防电子等为主的新兴应用领域强劲需求的带动下,全球半导体产业持续增长。根据Gartner数据,2017年在存储器市场量价齐升的带动下,全球半导体市场规模同比增长22.2%,达到4,197亿美元,2007-2017年CAGR为3.95%,其中集成电路市场规模为3,402亿美元,占比81.4%。随着全球经济稳步增长,预计未来全球半导体市场规模增速在6%以上。

图2:2007-2017年全球半导体市场规模及增速

数据来源:Gartner

2017年国内集成电路市场规模为14,251亿人民币(折合2,069亿美元),同比增长18.9%,占全球集成电路市场规模的60.8%,2007-2017年CAGR为8.82%(高于全球3.95%的水平),中国已经成为全球最大的集成电路市场。随着产业结构的加快调整,中国集成电路的需求将持续增长,预计未来几年年均增速将达到10-15%,超过全球增长率。

图3:2007-2017年中国集成电路市场规模及增速

数据来源:中国半导体行业协会(CSIA)

注:中国统计口径为集成电路,约占半导体市场规模的80%,其余20%为分立器件、光电子芯片及传感器芯片。

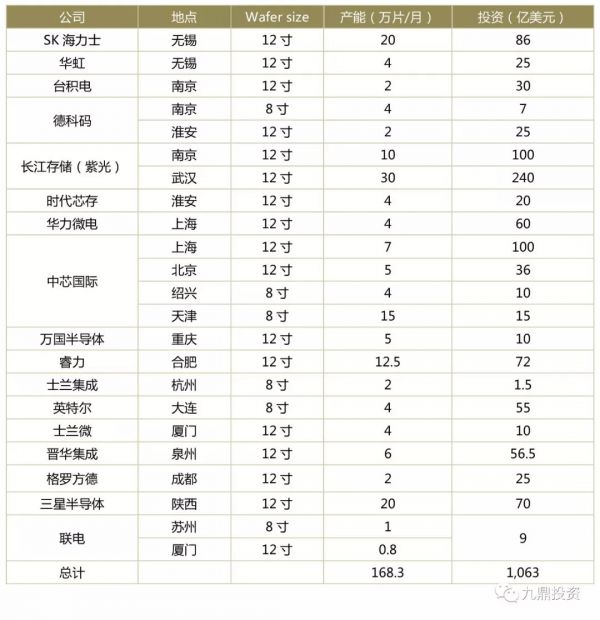

2.2 全球半导体制造重心转向中国,拉动国内半导体设备发展

全球半导体产能重心转向中国大陆是大势所趋。一方面,中国的市场需求大,但自给率低,供需不平衡;另一方面,中国制造成本较低,且随着技术、人才、产业链资源不断发展,已具备承接产能转移的基础。全球知名半导体企业,如英特尔(Intel)、三星(Samsung)、SK海力士(SK Hynix)、台积电(TSMC)、台联电(UMC)、格罗方德(Global Foundry)等已陆续或计划在我国建设工厂或代工厂。根据SEMI发布的报告,2017-2020年间全球投产的半导体晶圆厂为62座,其中26座设于中国,占全球总数的42%。截至2017年年底,大陆地区12寸晶圆厂产能(按设计产能)为52.5万片/月,约占全球产能的12%。根据业内调研统计,2018~2020年中国大陆12寸、8寸晶圆厂建设投资将达7,228亿元(其中内资晶圆厂投资达5,303亿元,占比73%),年均投资达2,409亿元(其中内资晶圆厂投资达1,768亿元)。

表1:大陆正在建设中或规划中的晶圆厂(8寸、12寸)

资料来源:九鼎投资整理(截止至2018年8月)

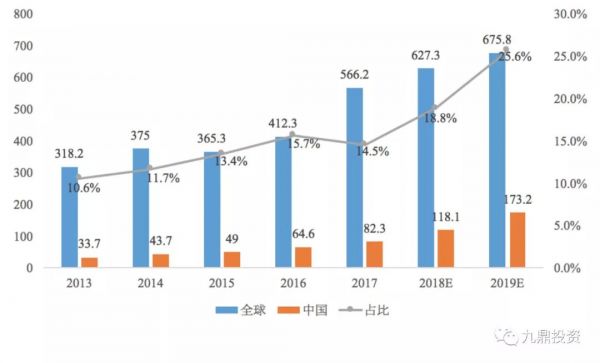

随着半导体产业向中国转移,国内半导体设备需求快速增长。SEMI在2018年年中SEMICON West展览会上发布报告,2017年全球半导体设备支出达566.2亿美元,同比增长37.3%,中国半导体设备支出82.3亿美元,占全球的14.5%,预计到2019年,中国半导体设备支出将增长46.6%,达到173亿美元,跻身世界榜首。

图4:全球和中国半导体设备市场规模(单位:亿美元)

数据来源:SEMI(国际半导体设备材料产业协会),2018.6

2.3 中国封装测试产业快速发展,拉动测试设备市场需求

根据WSTS数据,2017年全球半导体封装测试市场规模为529亿美元,2011-2017年CAGR为2.2%。随着全球半导体制造重心向国内转移,我国封装测试市场的全球市场占有率逐年提升,从2011年31.2%提升至2017年52.0%。2017年国内封装测试市场规模为275亿美元(折合1,890亿人民币),2011-2017年CAGR为9.9%,增速远远高于全球,封装测试已成为我国半导体产业链中最具国际竞争力的环节。

图5:全球和中国半导体封装测试市场规模(单位:亿美元)

数据来源:全球数据来自WSTS,中国数据来自Wind(按1美元=6.88 人民币计算),九鼎投资整理

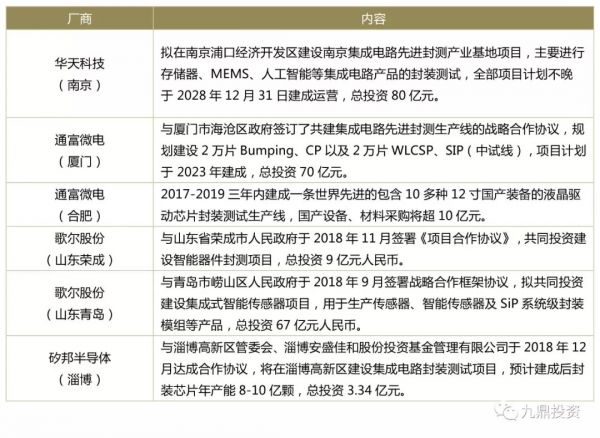

受惠于政策资金的大力扶持,我国封测企业逐步开启海内外并购步伐,不断扩大公司规模。其中,长电科技联合产业基金、芯电半导体收购新加坡封测厂星科金朋;华天科技收购美国FCI;通富微电联合大基金收购AMD苏州和槟城封测厂;晶方科技则购入英飞凌智瑞达部分资产。国内封测厂商借助并购潮进入了实力显著提升的快车道,实现了远超同行增长率的快速壮大,已经成为了全球半导体封测行业的重要力量。全球前十大封测厂台湾占据5家、中国3家(长电科技、华天科技、通富微电)、美国以及新加坡各1家。2017年长电科技、华天科技、通富微电三家封测厂销售总额占全球OSAT总收入的19.1%,占全球封测市场总规模的9.8%。同时,随着晶圆厂产能向中国大陆转移,国内封测厂陆续投入新产线以实现产能的配套扩张,预计未来五年内,中国大陆本土封测企业的销售额占全球OSAT总销售额的比例将提高至40%以上,成为全球封测设备销售的最大市场。

表2:2018年部分封测产线规划信息

资料来源:九鼎投资整理

2.4 全球半导体测试设备市场规模达50.1亿美元,中国成主力市场

根据SEMI数据统计,2015-2017年全球晶圆加工设备、测试设备、封装设备以及其他设备三年累计销售额占比分别为80%、9%、6%、5%。以此测算,2017年全球半导体测试设备市规模为50.1亿美元,其中,测试机、分选机和探针台占比分别为65%、18%、17%。对应的市场规模分别为33.1亿美元、9.2亿美元和7.8亿美元。

测试机根据测试产品类型的不同可以分为SoC测试系统、存储器测试系统、模拟测试系统、数字测试系统、RF测试系统等;分选机根据其工作原理的不同可以分为平移式分选机(Pick & Place)、重力式分选机(Gravity-feed)、转塔式分选机(Turret)等。下表整理了2017年全球半导体测试设备各细分领域市场规模。

表3:2017年全球半导体测试设备各细分领域市场规模

数据来源:测试机数据来自VLSI,分选机数据来自九鼎投资半导体团队调研整理

随着2018-2020年中国大陆多家晶圆厂陆续投建及量产,国内封测厂将陆续投入新产线以实现产能的配套扩张,将带动国内半导体测试设备市场高速增长。根据九鼎投资市场调研分析,2017年国内半导体测试设备市场约42亿人民币(不含存储测试设备),预计2020年国内半导体测试设备市场需求将达到80.6亿人民币(不含存储测试设备)。

表4:2018-2020年中国半导体测试设备市场需求测算

数据来源:九鼎投资调研

2.5 并购成为半导体测试设备行业主旋律,市场集中度不断提升

半导体测试设备属于产品线非常丰富、细分领域较多的一个行业,该领域自2000年以后出现了大规模的整合,全球主要参与者减少至5家左右。以全球领先的分选机企业科休(Cohu)为例,其在2008年和2013年分别收购Rasco(主要业务为重力式分选机和平移式分选机)和ISMeca(主营业务为转塔式分选机),丰富了其在分选机领域全系列产品线;2017年Cohu分选机全球市场占有率21.5%;2018年5月Cohu收购全球第二大分选机企业科利登(Xcerra,主要业务为测试机和分选机),进一步将其分选机的全球市场占有率提升至38.5%的同时,填补了其在测试机领域的空白。

下表整理了占全球半导体测试设备约80%市场份额的四巨头泰瑞达(Teradyne)、爱德万(Advantest)、科休(Cohu)和科利登(Xcerra)的并购史。

表5:全球半导体测试设备行业并购情况

资料来源:九鼎投资整理

鉴于全球半导体测试设备龙头企业的发展历史,国内企业应把握产业发展黄金窗口期,内生、外延双轮发力。目前国内在一些细分领域已经出现了优秀的测试设备企业,并取得了一定的技术突破,我们认为未来五年内,较高的净利率(20%左右)和较快的增长速度足以支撑一些细分领域优秀的企业上市,预计未来国内会出现5-10家在各自细分市场领先的测试设备企业,通过并购最终形成2-3家国际领先的半导体测试设备企业。

3、 行业竞争格局

3.1 测试机:双寡头格局清晰,SoC成为重要战略领域

2017年双寡头泰瑞达(Teradyne)、爱德万(Advantest)测试机销售额分别为13.7亿美元、12.4亿美元,全球市场占有率分别为41.4%、37.5%,其主要测试机产品为SoC和存储器测试系统。

在SoC测试领域,1995年泰瑞达收购Megatest,通过Catalyst和Tiger测试系统成为SoC测试领域的领导者,而爱德万于2011年收购惠睿捷,使其在SoC测试领域迅速提升,2017年泰瑞达和爱德万垄断全球SoC测试机86.2%的市场份额。此外,科利登是除了泰瑞达和爱德万以外极少数具备SoC测试机生产能力的企业,该公司SoC测试系统产品包括X-Series系列、Diamond系列以及新推出的紧凑型的DxV SoC测试系统,2017年测试机营收为1.56亿美元,市占率为4.7%。

在存储测试领域,由于80年代半导体产业由家电进入PC时代催生了DRAM大量需求,日本在原有积累基础上实现DRAM大规模量产,迅速取代美国成为DRAM主要供应国,在此产业转移背景下,爱德万抢先布局存储器测试领域,于1976年推出了全球首台DRAM测试机T310/31,2017年爱德万存储器测试机全球市占率达到59.5%;由于韩国在存储市场的垄断地位,韩企Exicon、UniTest几乎瓜分了剩余大部分的存储测试机市场份额。

表6:全球主要测试机企业概况

资料来源:九鼎投资整理

本土企业通过多年的研发和积累在模拟/数模测试和分立器件测试领域已经实现进口替代,基本完成国产化。其中华峰测控、长川科技、宏测半导体模拟/数模混合测试机年出货量接近700台,约占国内模拟测试机市场份额的85%;联动科技、Juno、宏邦电子分立器件测试机国内市场总份额超过90%。而在SoC领域,本土企业还尚未形成成熟的产品和市场突破,主要原因有两方面:1)SoC芯片集成了微处理器、模拟IP核、数字IP核以及存储器控制接口等功能,不同模块的频率、电压、测试原理均不同。同时,高度集成造成测试的数据量和时间成倍增长,测试功耗也是传统测试项目的2~4倍,因此该类芯片的测试对测试机有更高的要求;2)数字测试模块的核心技术依赖于Firmware(固件)与硬件系统的互相配合,涉及到结构、算法、硬件设计多个领域技术的综合运用,本土企业无法通过简单仿制进行开发,必须通过自主创新重新进行整体系统设计,对相关领域的技术、经验要求更高。

表7:本土测试机企业概况

资料来源:九鼎投资整理

SoC芯片的应用推动了大量SoC测试机的需求,如手机芯片就是集成了CPU、GPU、基带芯片(负责通讯)、图像处理器(ISP)等的SoC。从过去10年的历史发展来看,SoC测试系统占测试机的比例基本稳定在60%以上,这也促使国外测试设备巨头重点布局SoC测试领域。我们认为,随着本土优秀团队的出现和技术的突破,SoC测试机会如同模拟/数模测试机和分立器件测试机逐步实现进口替代,完成国产化。

3.2 分选机:集中度相对分散,主要实现与测试机的配套

相较于测试机,分选机的行业壁垒相对多样化,其竞争优势侧重有所不用。对于分选机企业来说,实现与测试机的良好配套,满足多样化产品的不同需求,以及形成良好的服务能力是分选机企业的核心竞争力,这也是形成行业较分散格局的重要原因。

2017年分选机全球排名前三的企业分别为科休、科利登和爱德万,市场份额分别为21.5%、17.0%和14.0%。2018年5月科休收购科利登进一步提升了全球半导体测试设备市场集中度,至此形成了科休和爱德万市占率分别为38.5%和14.0%的市场格局。在分选机细分领域,也出现了一些突出的企业,如:韩国的Techwing是全球领先的存储芯片测试分选机厂商,其在存储芯片测试分选机领域的市占率超过50%;ASM在转塔式分选机领域的市占率为54%,Epson、Hontech在平移式分选机领域有较高的市场份额。

本土分选机企业主要有长川科技(重力式和平移式分选机)、金海通(平移式分选机)、上海中艺(重力式分选机)、格朗瑞(转塔式分选机)等。而在各类分选机中,转塔式分选机国产自给率最低(约8%),主要原因为转塔式分选机是UPH(每小时分选芯片数量)最高的一类分选机,在高速运行下,既需保证重复定位精度,又需保证较低的Jam Rate(故障停机比率),这对分选机设备开发提出了更高的要求。

表8:本土分选机企业概况

资料来源:九鼎投资整理

3.3 探针台:研发难度最大,国产化率低,进口依赖度高

除了分选机与测试机,另一类主要测试设备是探针台,其研发难度非常大,目前国产化率低、进口依赖大。虽然国内企业如中国电子科技集团公司第四十五研究所、深圳矽电半导体设备有限公司在探针台制造领域已经获得了一定成果,但还难以抗衡国际企业如日本 东京精密公司、美国QA公司、美国MicroXact公司、韩国Ecopia 公司、韩国Leeno公司在探针台制造领域的优势地位。我国长川科技在现有集成电路分选系统的技术基础上,研发晶圆测试所需的CP12探针台,CP12具备8-12英寸各类晶圆的测试能力,突破了超精密视觉定位、微米级运动控制、高冗余控制系统等技术难关,为未来进入市场打下坚实基础。

4、 研究总结

半导体测试是半导体生产过程中的重要环节,其核心测试设备包括测试机、分选机、探针台。2017年全球半导体测试设备市场规模为50.1亿美元,行业快速增长且进口替代空间非常大。并购加剧了半导体测试设备市场的集中度,泰瑞达、爱德万和科休占全球测试设备市场份额接近85%,国内以华峰测控、长川科技为代表的本土测试设备企业已掌握自主核心技术,受益国内封装测试业产能扩张,将得到快速发展。我们认为,自主研发和并购将成为国内测试设备企业的必经之路,预计未来国内会出现5-10家在各自细分市场领先的测试设备企业,通过并购最终形成2-3家国际领先的半导体测试设备企业。

相关推荐

潮科技入门指南 | 半导体测试设备行业研究分析报告

潮科技行业入门指南 | 深度学习理论与实战:提高篇(11)——实例分割

潮科技行业入门指南 | 深度学习理论与实战:提高篇(7)——目标检测算法R-CNN

潮科技行业入门指南 | 深度学习理论与实战:提高篇(12)Fast/Faster/Mask R-CNN总结

潮科技行业入门指南 | 深度学习理论与实战:提高篇(13)——Faster R-CNN代码简介

潮科技行业入门指南 | 深度学习理论与实战:提高篇(10)——目标检测算法FPN

潮科技行业入门指南 | 深度学习理论与实战:提高篇(20)—— 强化学习简介(六)

潮科技行业入门指南 | 深度学习理论与实战:提高篇(14)——Mask R-CNN代码简介

潮科技行业入门指南 | 深度学习理论与实战:提高篇(8)——目标检测算法Fast R-CNN

潮科技行业入门指南 | 深度学习理论与实战:提高篇(9)——目标检测算法Faster R-CNN

网址: 潮科技入门指南 | 半导体测试设备行业研究分析报告 http://m.xishuta.com/newsview1714.html