青锐创投吴斌:宠物市场背后的残酷法则

编者按:本文来自微信公众号“捕手志”(ID:ibushouzhi),作者吴斌,36氪经授权发布。

青锐创投创始管理合伙人吴斌

随着宠物数量的增加及宠物主人消费力的提高,中国宠物市场进入发展的快车道,那我们该如何看待这个千亿级市场背后的机会与陷阱?宠物市场未来5到10年会有哪些变化?宠物市场发展的底层规律又是什么?

围绕上述问题,「捕手闭门耕·寻找产业投资人系列」第二期邀请了青锐创投创始管理合伙人吴斌跟大家分享交流。本文为嘉宾演讲实录,经捕手志(ID:ibushouzhi)编辑整理。

编辑/李苗苗

未经授权,谢绝转载

中美日宠物市场分析

当前全球最大、最典型的宠物市场就是美国,所以研究美国是非常有价值的,但美国社会与家庭结构跟中国差别比较大,而日本跟中国在社会结构上相似,所以我又选取了日本作为参照对象。

我们先讲美国市场,美国宠物市场从60年代就已经开始,这跟美国的婴儿潮有很大关系,婴儿潮又跟二战有关系。二战结束后很多军人回国,美国政府颁布了二战军人安置法令,使得他们可以大量修建住宅,从那以后美国有很多家庭都住到了郊区,这给养宠物提供了很好的环境。

根据APPA在2015年的研究,美国有65%的家庭都拥有宠物,其中宠物市场的品类基本被猫和狗占据,接下来是鱼、鸟、马和其它的动物,猫与狗成为主力,这跟它们亲人性、饲养价格相对适中相关。

实际上,在美国宠物市场只有680亿美元,大概占到美国零售总额的1%,只能算是一个中型市场。而占据整个宠物市场核心的是食品和医疗保健,它们分别占美国宠物市场份额的42%和46%,其它的像宠物用品、活体买卖等市场都很小,所以对创业者或投资人而言,宠物市场主要看猫和狗的食品还有医疗保健。

从消费品牌与零售渠道来看美国宠物食品市场,品牌格局分散,但公司份额相对集中;再看美国宠物医疗保健市场,有数据显示美国的宠物医院有2.4万家,但最大的像VCA、IDEEX实验室、还有几个做牙齿与疫苗的都未形成垄断。

对比日本宠物市场,有一个现象值得注意,日本的核心宠物数量和养宠家庭比例十年来持续下跌,这跟日本经济低迷以及人口老龄化有关。还有一个比较有意思的是猫的数量反超狗,这是因为日本的居住环境不支持像美国一样养中大型的犬,而猫容易饲养,对环境要求也比较低。

从宠物市场规模来讲日本比美国小很多,日本宠物食品的市场折合人民币是三、四百亿,而宠物食品跟整个宠物消费是完全挂钩的,由宠物食品的市场规模来反推,可以判定当前日本的宠物市场已基本趋于稳定。

日本的宠物食品和用品市场品牌跟美国一样:格局分散、公司份额集中,但日本市场还是有比较强的本土品牌,并未完全被玛氏、雀巢等占领;同时,日本宠物医疗保健市场也很分散没有出现大型龙头企业。

说完了日本、美国的宠物市场情况,接下来我们看看中国,首先我们需要明白中国到底有多少只宠物,这里的宠物主要指猫和狗。

2017年有一份中国宠物白皮书,预测中国宠物数量有8746万只,还有一个统计说我国的宠物数量达到1.53亿只,但我认为这些统计非常没有意义。因为从经济研究的角度来讲,不吃专业宠物食品、不享受专业宠物医疗的动物不能称为宠物,你不能将在农村吃剩菜、剩饭的猫狗都统计进去。

我们可以从宠物食品的消费反推我国的宠物数量,我得出来的答案是当前中国最多有3千万只宠物,户均养宠数量算下来是0.07只,而且这当中还要考虑很多养宠家庭不仅养一只,所以中国实际的宠物渗透率非常低。

中日两国的人口结构变化是可比拟的,所以我们可以预测未来中国的宠物市场可能会保持一个10%的增速,随着人口结构与日本的趋同,预计到2037年中国的宠物市场也会趋于饱和。

我们前面讲到宠物粮是宠物市场的重要方向,但目前中国的宠物粮基本被外资和国内老牌公司占据,虽然过去国内出现过先做代工厂再出自己品牌的案例,例如比瑞吉、耐威克、中宠等也占据了一些份额,但最大的份额还是在玛氏手里。

我也统计了一下宠物粮的电商销售,像疯狂的小狗、比瑞吉、耐威克是国产粮里做得比较好的,但多数销售额在玛氏手里,所以中国宠物粮的市场格局就是品牌分散、公司相对集中。

我们的宠物用品市场格局也是相对分散的,因为宠物用品比宠物粮更难品牌化,且购买频率更低,所以大家对品牌需求不强,只要你有设计与工业能力就能创业。比如你买一个猫食盆,无论是大品牌还是小品牌都没太大的关系,所以整体来看宠物用品做大比较难。

再看中国的宠物医疗市场,目前该行业属于发展初期,市场也非常分散,中国宠物医院保有量一万多家,但基本都是中小医院,品牌化与连锁化程度都很低。像宠物医疗行业龙头企业瑞鹏股份,它现在有200多家店,营业收入在2017年的时候就有2.9个亿,尽管这样,它的市场占有率还是很低。

最后整体来看,国内宠物行业公司基本还没到批量上资本市场的时候,现在两家宠物的上市公司佩蒂与尊宠,它们都是制造业大工厂,收入规模大概在10个亿左右,但都不算大。

宠物市场发展的三条主线

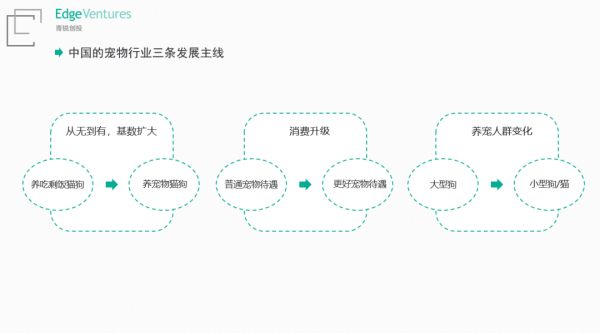

在我看来,宠物市场有三条发展主线:

第一条主线是宠物市场的基数扩大。它的推动力主要来自两个群体,第一是中国的婴儿潮,即50年代出生的人,如今他们已到老年,需要陪伴;第二是中国一、二线城市的职场女性,这当中有不少都面临婚恋压力,出现了很大一波的单身贵族,陪伴需求也随之急剧增长。

第二条主线是消费升级。如果说第一条主线是量变,那消费升级带来的就是质变,消费升级就是指让从没有宠物待遇的变成有宠物待遇,让由普通宠物待遇变成更好的宠物待遇。

对应第一条主线的两拨人,50后老阿姨们最近几年也开始习惯喂宠物粮、用宠物用品,虽然更多是低价产品;而一、二线城市的单身女生则开始不断寻找更贵更好的宠物消费品,并为生病的爱宠掏空口袋。

第三条主线就是养宠人群的变化会跟日本趋同,大型狗越来越少,小型狗和猫越来越多,这跟中国城镇化后住房条件不够有关。这当中又可以分为老阿姨与一、二线城市的年轻女生,前者养小型狗的比例会多一些,喜欢遛着小型狗社交;后者更喜欢养猫因为没很多时间遛狗,猫比较安静,还能陪伴人。

未来伴随中国年轻人晚婚晚育,甚至不婚不育,或者婚了不育等越来越多,那猫的陪伴作用是非常明显的,所以我更看好宠物猫的发展,可以说宠物猫未来在中国一、二线城市会属于绝对垄断地位。同时我也看到一些以前做宠物狗生意的零售商现在基本都转做宠物猫了。

宠物市场的创投策略

面对前面说的中国宠物市场现状,最后我们来聊聊该如何选择投资或创业的策略。

正如我前面所说,宠物市场主要以主粮和医疗为主,因为主粮有超高的消费频率,医疗虽然不算高频,但客单价很高,而宠物用品的客单价不太高,消费的频率也比较低,所以它对投资人来说吸引力就没那么大了。一句话总结,我们宠物市场的投资策略就是:重点看以猫为主,小型犬为辅的主粮和医疗机会。

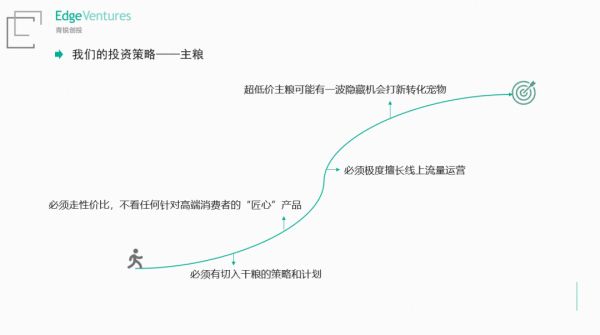

在我看来,宠物粮是当前唯一能做成大公司的机会方向,但难度非常高,因为干粮领域的龙头公司已经存在了,而且宠物粮跟制造业相关,后来者要想挑战还是比较难的。

最近几年,我也发现创业项目基本集中在湿粮、半湿粮和零食上,少有人敢去动干粮,但干粮确实是宠物市场最主要的创业方向,这也得到了日本和美国市场的验证,资本也很积极在看。实际上,我认为如果只做高端零食和湿粮,没有能力做干粮那价值就不太大。

而切主粮市场有几点非常重要,首先必须要有切入干粮的策略和计划,还要有性价比,我们不看任何针对高端消费者的匠心产品,因为匠心的产品无法工业化。当前老阿姨们刚开始给宠物吃宠物粮,宠物吃的食物大多都比较便宜,这时就有给省钱人提供超低价的宠物粮机会,但至今我都没看到过这样的项目。

在主粮市场,我们希望找的团队必须极度擅长线上流量运营,因为大家在主粮创业的起点都差不多,基本上都跟供应商合作,早期靠的是流量和品牌,尤其是宠物粮的毛利在30%左右,不支持你各种营销,所以精细化运营就非常重要,主粮后期竞争重点在产品和供应链创新。

宠物用品市场是宠物创业能发挥空间最大的领域,但最多做成中小型公司,因为市场的天花板很低。有些创业者计划从宠物用品再切宠物粮,这个跨越比较大,感觉很难切得动,而且宠物用品没有主粮品牌需求高,很多时候也不需要品牌化。所以当一个品牌本身没法建立高认知、不能占领消费者心智的时候,渠道就会变得非常重要,所以我认为宠物用品未来一段时间,对渠道依附会比较高。

当前,宠物用品市场有皮蛋、尾巴生活还有猫猫狗狗,皮蛋、尾巴生活相对规模较大,销售额基本上做到一个亿左右。我们天使投资的猫猫狗狗,创始人背景跟用品比较匹配,同时又是从小米出来的,小米在A轮也对它进行了投资。所以我非常坚定地支持猫猫狗狗跟小米站队,因为小米渠道和供应链能力都很强。

在宠物用品市场要想单靠自己打拼是很难出圈,所以一定跟小米这样强势的大渠道进行独家合作、定制,这样可以提升竞争力和供应链能力形成正循环,再者小米的路数在宠物用品方向会非常管用。

再看宠物医疗,现在宠物医疗还在发展初期,市场极度分散,没有品牌也没有垄断,但宠物医疗市场又非常讲究品牌,毕竟你在给宠物看病的时候,一定会选择品牌好的,所以品牌一旦建立认知,很有希望长期垄断国内市场。

同时,我们前面提到中国宠物医疗消费主力是一、二线城市年轻女生,这里有一个变化是她们宠物的大量增加是在过去五年,由此推断她们的宠物基本处于青年期,但宠物生病一定跟年龄相关,所以未来5-10年这个需求会有爆发式增长,经营风险为零,你只要提前整合资源,建立品牌就好,这个赛道可以说是十年后躺赢的。

但高瓴资本对宠物医疗早就得出研究结果并开始入场整合了,从高端医院到低端诊所、宠物医院租赁甚至医院SaaS系统都有,可以说高瓴已成为行业龙头。高瓴预计为此投入十几、二十亿美元,这也会影响一般的投资机构对这个赛道的兴趣,所以如果你想在三、四线城市开个店没人拦你,而想做一个上市公司出来难度就很高。

像我们机构对连锁宠物医院或诊所的投资就非常谨慎,因为它更适合大型PE来做并购整合,如果一定要找早期投资机会的话,我觉得可以在一些药品,包括注射与保险方向找找看。

同时,我们也放弃了看宠物垂直零售渠道。因为中国的宠物粮与用品一开始就是从线上切入,线下没有时间窗口去发展,所以我们认为中国不会出现PetSmart这样的大型线下连锁零售服务公司,甚至我认为线下的业态除了医疗,没有任何机会。

线上的渠道方面,流量大量集中于阿里和京东这样的综合大平台,PC时代所有宠物垂直论坛和对应的电商都没有做起来,未来也不会做起来,已经过了那个时间点了。抖音、快手等平台能产生分散的流量,促进交易总量的提升,但同样无法支持一个新模式的公司产生,所以市场一直会比较分散,不太有利于大公司的诞生。

相关推荐

青锐创投吴斌:宠物市场背后的残酷法则

新资本 | 青锐创投吴斌:未来十年,中国的消费品牌和渠道会有一轮完整替换

吴乐斌:将中科院的科技成果更快更多地转化为生产力

1年两千亿,宠物市场爆发:高瓴悄悄投了100多家企业

一个月内第二次出手猫狗品牌,小米战投瞄准宠物经济赛道

纺织平台成长的残酷法则

“熬过去就是春天” ,一线创投人士给出中小企业求生法则

百度启动高管轮岗 涉及沈抖吴海锋郑子斌三位副总裁

创投日报 |「金牌护士」完成数千万元A+轮融资,「锐思智芯」完成数千万元人民币天使轮融资,以及今天值得关注的早期项目

企业熬不下去救不救?投资人:不等不靠的一定要救

网址: 青锐创投吴斌:宠物市场背后的残酷法则 http://m.xishuta.com/zhidaoview8560.html