苹果耳机供应商惠州迪芬尼IPO,现金流亮红灯,募6.5亿赌产能扩建

编者按:本文来自微信公众号“节点财经”(ID:jiedian2018),作者 | 三条,编辑 | 化雪,36氪经授权发布。

对于消费者来说,2020年是名副其实的5G元年。从A股来看,2019年的5G板块整体表现不俗,沪电股份、武汉凡谷、闻泰科技、华正新材等股价均涨幅在200%以上,23只个股翻倍,“5G概念股”空前活跃。

当下,5G移动手机是全球科技圈最火的话题之一。受益于5G掀起的技术革命,作为5G手机配件的TWS耳机成为资本市场的热选题材。

据申万宏源证券电子研究团队预测,2020年TWS耳机的市场份额将达到743亿元,相关企业也开始在资本市场中崭露头角。

预乘5G快车,近日,无线耳机和音箱制造商惠州迪芬尼声学科技股份有限公司(以下简称惠州迪芬尼)向深交所递交招股说明书,预计募资6.5亿用于智能音频科技产业园第一期工程建设。

现金流亮红灯

惠州迪芬尼主要从事中高端无线及智能音箱、专业音箱及设备、无线及真无线降噪耳机和扬声器的产销业务,TWS耳机更是重点项目之一。公司的主要客户包括苹果、亚马逊、Bose、B&O、谷歌、索尼、百度、小米及海尔等。

TWS全称True Wireless Stereo,意为真无线立体声。TWS耳机左右各自配有独立的蓝牙,使得TWS耳机拥有真正意义上分离的左右声道,能给听者带来极佳的沉浸式双声道体验。

自苹果AirPods引领耳机进入真无线时代以来,国产手机厂商华为、OPPO、vivo、小米、魅族等都陆续推出了自己的无线耳机产品,惠州迪芬尼就是这些厂商的供应商之一。

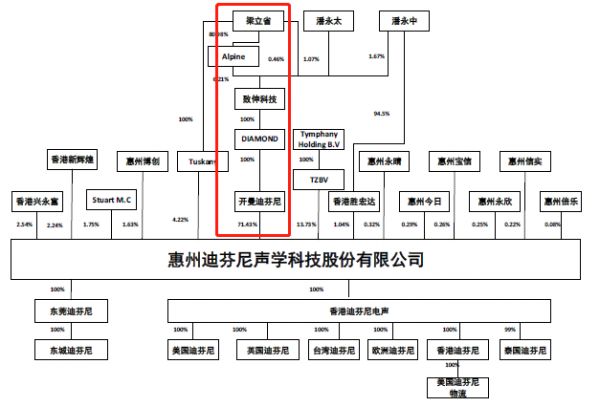

惠州迪芬尼能够和这些客户保持合作关系,实控人梁立省的个人关系网影响巨大。这位梁立省正是老牌硬件厂商、台股上市公司致伸科技的原董事长。致伸科技是业内非常有影响力的公司,梁立省凭借过硬的个人关系,也给惠州迪芬尼带来了订单。如今,梁立省通过投资机构Aline控股致伸科技和惠州迪芬尼,一致行动人包括潘永太、潘永中。

惠州迪芬尼股权架构

当5G概念兴起之后,惠州迪芬尼手握“无线耳机”这张牌和实控人梁立省过硬的人脉关系网,公司业绩迎来一波发展。

据招股书显示,2016年、2017年、2018年以及截至2019年6月30日,惠州迪芬尼分别实现营业收入为18.85亿、45.75亿、59.70亿及27.95亿。2016年到2018年期间,惠州迪芬尼更是实现了77.96%的年复合增长率。

但在亮眼成绩的背后,节点财经(ID:jiedian2018)注意到,报告期内,虽然惠州迪芬尼的净利润保持增长,但公司也面临着严峻的挑战——“现金流”亮起了红灯。

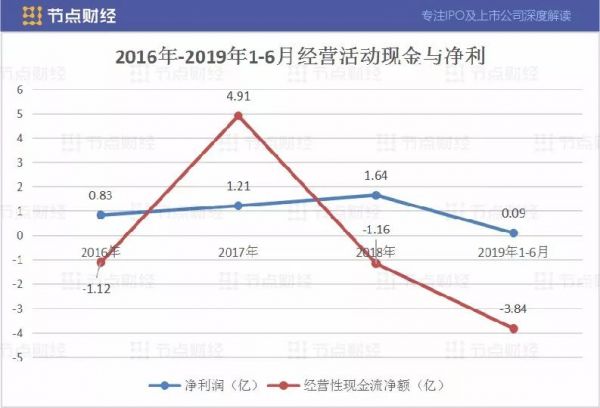

据招股书显示,2016年、2017年、2018年及2019年6月30日,迪芬尼的营业利润分别为8793.11万、1.59亿元、1.98亿、1806.74万,2017年、2018年同比增长48.97%和35.30%。同期,迪芬尼经营活动产生的现金流净额分别为-1.12亿、4.91亿、-1.16亿和-3.84亿,整体呈下滑态势,仅2017年为正值。

数据来源:惠州迪芬尼招股书,节点财经制图

通常来说,运营正常的企业获利及经营活动的现金流量都应该为正。类似惠州迪芬尼这种“获利在增加,但经营活动现金流量减少甚至为净流出”的情况,是企业经营“似强实弱”的征兆,企业经营者及投资人必须十分警觉。

通用电气前首席执行官杰克·韦尔奇曾表示:“如果你有三种可以依赖的度量方法,应该就是员工满意度、顾客满意度和现金进账。”可见,回收现金更是企业经营的基本原则。

与同业公司歌尔股份、漫步者相比,截至2019年6月30日,歌尔股份的经营活动现金流净额为20.35亿,漫步者为0.17亿。由此可见,惠州迪芬尼对现金流情况的把控水平,现金问题应该引起惠州迪芬尼的足够重视。

那么,惠州迪芬尼现金流亮红灯背后的原因是什么?

钱花哪儿了?

“企业获利与经营活动现金净流入或净流出的关系”是检视企业核心竞争力与持续盈利能力的基础。而惠州迪芬尼却出现了这种“似强实弱”现象——经营成本高、应收账款占比过大。也就是说,公司的钱趴在账面上,短期内收不回来。

近年来,惠州迪芬尼的营业总成本一直高居不下。如此高的成本,它的钱都花在哪儿了?

据招股书显示,2016年、2017年、2018年及2019年6月30日,公司经营总成本分别为17.98亿、44.22亿、57.87亿、27.75亿,分别占当期营业收入的95.38%、97.87%、97.52%、99.28%。值得注意的是,截至2019年6月30日,公司在购买商品、接受劳务支付的现金为30.51亿,甚至超过了当期营业收入27.95亿,花的比赚的还多了2.56亿。

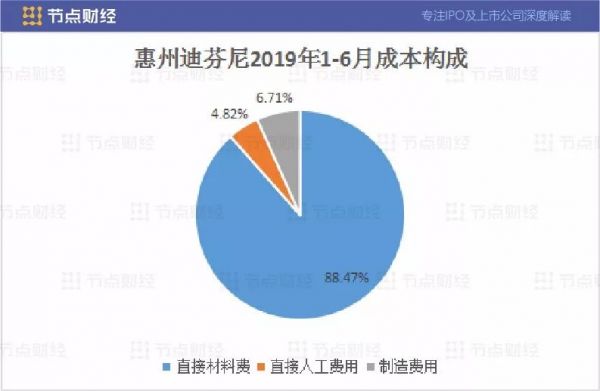

从惠州迪芬尼的成本构成来看,2019年1-6月,直接材料费占比88.47%、直接人工费用占比4.82%、制造费用占比6.71%。其中,公司产品原材料主要为箱体、电子元器件、金属、塑胶及辅材等。一旦市场环境发生变化,主要原材料的价格发生波动,就有可能对现金流如此脆弱的惠州迪芬尼致命一击。

数据来源:惠州迪芬尼招股书,节点财经制图

对此,惠州迪芬尼的解释是,2019年上半年公司处于销售淡季,直接人工和制造费用中的固定成本部分在均匀发生,直接材料成本占比相对较低的耳机业务销售占比也在增加。

那么,惠州迪芬尼的销售回款情况如何呢?

应收账款及票据方面,2016年至2018年,惠州迪芬尼的应收账款及票据分别为5.88亿、11.04亿、17.33亿,整体呈上升态势,占当期流动资产的比重分别为61.18%、49.37%、60.74%。同期,惠州迪芬尼的存货情况分别为2.29亿、4.84亿、6.03亿,整体也呈现上升态势。

这种情况表明,一方面,公司放宽了信用交易条件来提升当期营收;另一方面,公司以销售取得经营活动现金的能力正在下降。加之,电子产品的存货生命周期较短,很容易因存货减值带来不必要的损失。报告期内,惠州迪芬尼在2019年上半年计提资产减值损失、信用减值损失和资产处置收益合计发生净损失金额为1378.27万,是2018年全年的71.52%。

由此可见,“钱花的多,收回来的少”是惠州迪芬尼的经营“似强实弱”的根源。

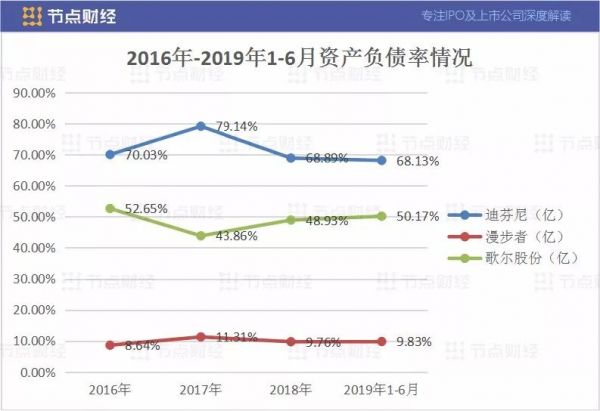

节点财经(ID:jiedian2018)注意到,为了缓解资金压力,惠州迪芬尼在2019年中报中新增一笔3.65亿的短期负债。报告期内,2016年、2017年、2018年及2019年6月39日,公司的资产负债率分别为70.03%、79.14%、66.89%、68.13%。

数据来源:惠州迪芬尼招股书,节点财经制图

相比歌尔股份与漫步者,2019年上半年,歌尔股份的资产负债率为50.17%,漫步者的为9.83%,惠州迪芬尼68.13%的资产负债率水平明显高于歌尔股份、漫步者。

此外,截至2019年6月30日,惠州迪芬尼还有应付账款及票据15.24亿,而其账面上的货币资金仅为3.29亿,可见其资金压力。

从过往的财务数据来看,虽然报告期内惠州迪芬尼的营业收入快速增长,但作为一家成熟的供应商却在连续多年靠“借款”度日。目前,公司的应收账款回收周期已经无法满足其花钱的速度。与此同时,惠州迪芬尼的大客户集中度较高,这些大客户们也将资金风险压在了它的身上,造成了其现金流日益脆弱的状况。

从惠州迪芬尼拟IPO的募资用途来看,公司预计将6.5亿全部All in智能音频科技产业园第一期工程建设。这就意味着,迪芬尼预计将新到账的6.5亿资金悉数压在新厂房建设上,着实让我们对它的现金流捏了一把冷汗。

或与核心技术渐行渐远

当前阶段,TWS耳机市场持续火热。据东方财富Choice数据显示,截至1月17日,14家无线耳机概念公司发布2019年度业绩预告,其中有9家公司业绩预喜。

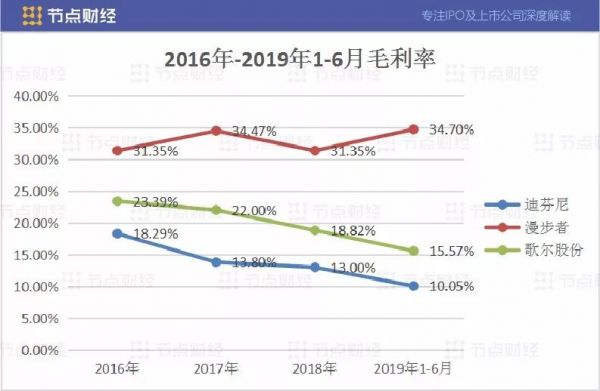

与此形成对比的是,报告期内惠州迪芬尼的毛利率却在逐年下滑。2016年、2017年、2018年及截至2019年6月30日,公司的综合毛利率分别为18.29%、13.80%、13.00%及10.05%。对比同行业来说,截至2019年6月30日,惠州迪芬尼的毛利率水平低于漫步者34.70%和歌尔股份15.57%。

数据来源:惠州迪芬尼招股书,节点财经制图

目前,无线耳机行业综合毛利率呈下降态势,究其原因是市场竞争愈发激烈,行业利润空间受到挤压。对于惠州迪芬尼这样一家刚刚递交招股书的公司来说,考虑到其自身有限的资金,迫使它必须在核心技术与产能中做出一个选择。

相比惠州迪芬尼,歌尔股份和漫步者都有自己坚挺的品牌产品和核心技术,可以通过自营产品抵消一部分冲击。从惠州迪芬尼的募资用途来看,公司却将身家压在了产能扩建上。如果惠州迪芬尼能熬过这一波,那么公司将利用产能优势迎来新一波发展;如果熬不过去,极有可能带来的是连锁式的崩盘。

自TWS耳机兴起后,惠州迪芬尼的研发费用逐年下降,对比同业公司,公司的研发投入也有所不及。2017年、2018年及截至2019年6月30日,惠州迪芬尼的研发费用分别为1.74亿、2.22亿、1.09亿,占营业收入的比值分别为3.80%、3.72%和3.39%。而截至2019年6月30日,歌尔股份研发投入占比为4.91%,漫步者研发投入占比为6.2%。

数据来源:惠州迪芬尼招股书,节点财经制图

这就意味着,在打不了品牌和技术这两张牌的情况下,无论是面对账期还是风险,惠州迪芬尼都没有主动权。

结合上文不难看出,惠州迪芬尼已经决心在All in产能这条路上狂奔到底。在商业竞争法则中,这种勇气值得提倡,但在现金流如此脆弱的情况下,公司是否也应重视自身的资金压力。即便惠州迪芬尼拿到了6.5亿的募资,在前有竞争者施压,后有上级厂商风险转嫁的情况下,脱缰的规模增长,反而会成为压垮自身的重负。

在可预见的未来,无线耳机一定是移动设备发展浪潮中不可或缺的一部分,同时也是技术跃迁最快的行业。惠州迪芬尼选择了产能这条路,将自身与大型移动设备厂商绑定在同一战车上,在研发资源不足的情况下,惠州迪芬尼似乎也正在与核心技术越来越远。

未来,5G的发展既需要核心技术提供发展动力,又需要规模巨大的产能来提升发展速度。显然,惠州迪芬尼选择了后者。

5G时代,惠州迪芬尼的发展之路才刚刚开始,无论是核心技术还是产能,公司距离金字塔顶都相距甚远。若惠州迪芬尼不能处理好其脆弱的现金流,那就真的是“出师未捷身先死”。而我们更希望看到是,所有中国5G概念下的公司,都能够在5G浪潮中获得长足的发展。

相关推荐

苹果耳机供应商惠州迪芬尼IPO,现金流亮红灯,募6.5亿赌产能扩建

惠州迪芬尼冲刺IPO:为苹果小米生产耳机音箱,毛利率逐年下滑

为苹果生产耳机的迪芬尼冲刺IPO:2018年收入近60亿

明年买iPhone或送无线耳机?TWS耳机下一波狂潮会不会来

迷失自我的英菲尼迪 | 砺石

苹果翻倍提升AirPods系列产能,明年出货量或超8000万副

募资3亿天影股份拟IPO,疫情重创影院供应商也受牵连

将供应商转型成合作伙伴,与香料巨头芬美意共创双赢

国产手机产业链“千里之堤”,毁于苹果?

朋友圈奥迪给英菲尼迪打广告?腾讯致歉:将加强管理

网址: 苹果耳机供应商惠州迪芬尼IPO,现金流亮红灯,募6.5亿赌产能扩建 http://m.xishuta.com/zhidaoview6775.html