Rock Health 和 StartUp Health 数据总结2019,全球数字医疗融资总额下降

编者按:本文来自微信公众号“动脉网”(ID:vcbeat),作者周倩昀,编辑刘宗宇,36氪经授权发布。

近日,Rock Health和StartUp相继发布了对2019年数字医疗领域的投融资报告,和动脉网的统计数据类似,两家机构都观察到了全球医疗健康融资总额在2019年出现轻微回调。动脉网对两篇报告进行了编译,我们首先看看Rock Health的总结。

Rock Health:2019年风险投资有所下降,互联网数字医疗迎来了六次IPO

在过去的十年中,数字健康从投资人潜在关注发展至今,在美国已经获得了整个风险投资近十分之一的资金。

2019年,美国359家数字健康创业公司从627家投资者筹集了共 74亿美元的资金。

整个2019年共有112宗交易,有六家数字医疗公司首次进入公开市场,但行业的并购趋势逐渐变少。

数字医疗投资有所下降

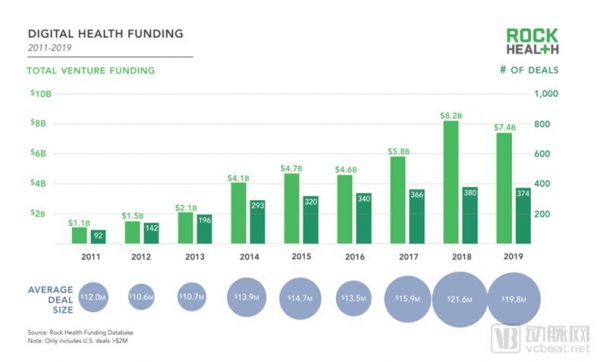

2019年,美国数字健康创业公司共筹集了74亿美元,这是有史以来的第二大融资年。自Rock Health在2011年开始追踪这一领域以来,交易数量首次略有下降。

在2017年至2018年间跃升32%之后,如今的行业平均交易规模在2019年下降至1980万美元。总体而言,数字健康和医疗相关的企业家仍然实现了众多足以打破纪录的资金投资。

正如在2018年底(同样也是破纪录的一年)预期的那样,风险投资在数字医疗领域的增长轨迹会在2019年有所放缓。投资总额比2018年创纪录的82亿美元低了10%。

可以说,这一下降是由于2019年的后期交易数量的小幅下降所致。在2018年年终,两个后期交易就占了总资金中的8亿美元。但2019年成功IPO的两家公司( Peloton和Livongo )总计在2018年筹集了6.55亿美元,这笔资金占了2018年和2019年资金差异的80%。所以说2020年也会更趋向于趋势放缓而不是趋势减少。

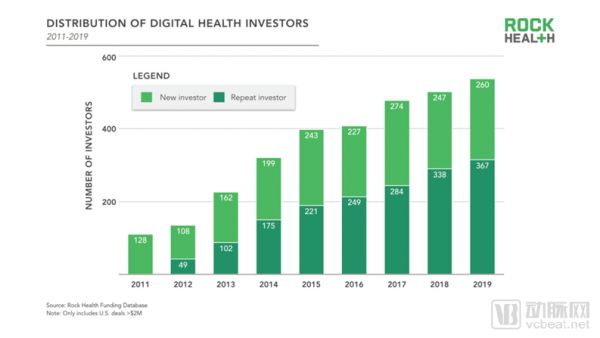

2019年,近60%的活跃投资者此前曾对数字医疗行业进行过投资。相对于首次投资者,在最近四年内,不少投资者已经在数字医疗领域进行多次重复投资,但再次投资者的比例再创新高, 其中包括独立、非公司的风险投资基金和私募股权(PE)的投资机构。

1.风险投资(VC)机构,一般投资企业的各个阶段(从种子轮到D+轮次)

2019年有62%的风险投资人是重复投资者,

同时自2014年以来,超过50%的风险投资人是重复投资者。

2.企业风险投资(CVC),主要投资于中期(B+)及以后的阶段

2019年有64%的CVC是重复投资人,

自2018年以来,超过50%的CVC都是重复投资人。

3.私募股权(PE),增长、对冲基金和资产管理公司,主要投资于后期阶段(D+轮次)

2019年有56%的后期投资者是重复投资者,

自2015年以来,约有50%为重复投资人。

“我多年来一直在积极主动地投资。众多创新正在迅速发展,并且很多人才正在不断涌入数字健康领域。现在终于有越来越多的公司正在证明我的投资成果并进行成本验证,同时创造了真正的价值。创业不再是梦想。”

——7wire Ventures副总裁Alyssa Jaffee

六家数字医疗公司于2019年成功上市

在经历了三年的IPO空窗期之后,六家数字医疗公司于2019年进入公开市场,他们是Livongo、Health Catalyst、Phreesia、Change Healthcare、Peloton和Progyny。

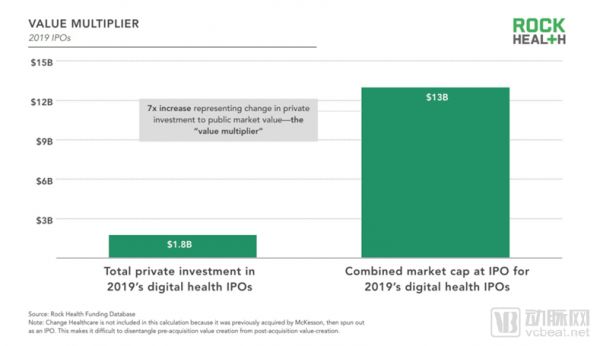

截至2020年1月1日,六笔IPO的总市值为170亿美元。2019年的首次公开募股浪潮正在验证数字健康领域的长尾投资(投资数量少能产生大量回报的公司)的风险模型。

暂时将Change Healthcare排除在外(因为它先前已被McKesson收购),其他五家公司的创始人和员工总共拥有14亿美元的投资,将五个“创业创意”转变为价值130亿美元的公司,并且成功IPO。

“能否达到7倍的增长“是一种考察这些创业公司,能否真的使用其投资者提供的资金实现的“总价值乘数”的有效方法。

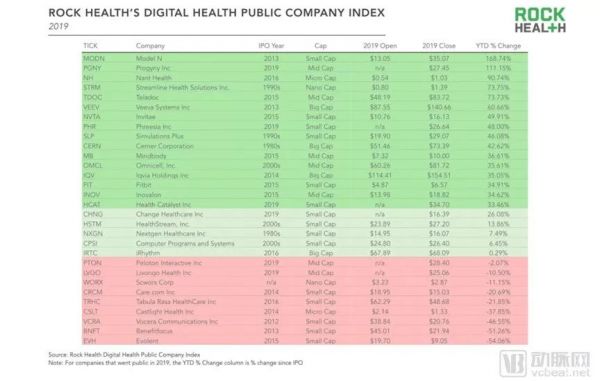

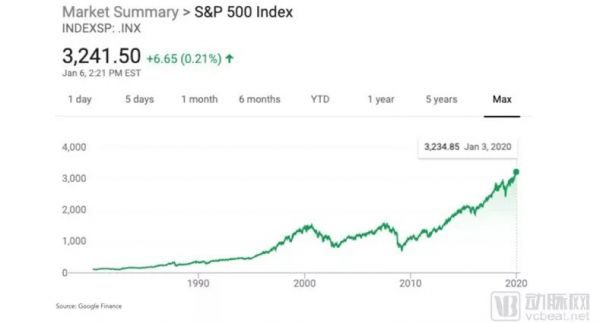

数字健康公司指数在2019年增长了31%,与标准普尔500指数的表现一致。

雅典娜医疗被私人股权投资公司Veritas Capital私有化,Medidata Solutions被欧洲软件公司DassaultSystèmes收购。如果Google的收购如期完成,那么Fitbit今年也将不在名单之列。

数字健康市场的投资会更谨慎

在2019年的最后几个月中,Rock Health与其他投资者进行的十几次对话表明,当前投资周期的顶峰正在进入尾声。尽管大家预计市场会更加动荡,IPO平台的“开放程度”会变低,但投资者仍希望继续向技术公司部署资金(尽管步伐可能比近几年慢),以应对美国医疗行业的巨大挑战和机遇。

“我担心投资者情绪可能在最近一两个月发生了显著变化,但我认为这尚未得到广泛报道,并且企业家没有针对严峻的资本市场即将进行重新调整等真正风险进行任何的计划或者准备。局势的动荡,中国与美国的摩擦,这些事情零零总总,同时随着美国大选的临近,贸易战的硝烟尚未完全散去,两方的僵持也可能还会再持续一两年。因此,如果现在的创业公司仍然停滞不前,未能达到创业的里程碑,那么创业公司的融资冬天会非常寒冷。”

——Flare Capital Partners普通合伙人Michael Greeley

2020年的IPO可能放缓

在2019年上半年,医疗领域仍是IPO的热门领域。但整体来看,创业公司集体上市在2019年成为风潮。仅在第二季度,就有来各行各业的62家公司在各个市场上市,筹集了总计250亿美元的资金,这也是近四年来交易量最高的季度。

但是,包括Uber、Lyft和Slack等在内的几家备受瞩目的明星企业,上市之后的前几个月表现欠佳,以及WeWork上市历程的戏剧性,可能会削弱公众投资者对这些创业公司的信心。

投资者担心一些大型创业公司(例如独角兽)的估值在私人市场上被高估,一旦这些公司进入公开市场,它们的增长空间就很小。

除此以外,2019年的IPO的公司群体也是自互联网技术泡沫之后盈利最低的群体之一。这些初创企业的发展趋势与潜在风险也会对想要在2020冲击IPO的数字医疗公司形成阻力。

尽管面临风险,但十年“牛市”仍在继续

随着十年牛市可能接近顶峰,接受Rock Health采访的一些风险投资者纷纷表示,他们正准备迎接经济和股市下滑。尽管我们不会尝试进行经济预测,但不确定因素(包括外交政策升级、贸易战、全球经济放缓和选举)给风险投资家带来了外在压力。

在过去的十年中,强劲的经济和低利率一直是风险投资公司筹集新资金的福音,这促使创投公司和私募股权公司的资金储备达到创纪录水平。尽管这些资金可以为未来的市场收缩提供缓冲(即使宏观经济环境突然变差,投资者仍将有资金可部署到初创企业),但企业家应为来年紧缩的风险资本市场做好准备。

“一年中的资金环境肯定会不断发生变化。年初的事情只是初见端倪,风险投资风险还没有正式启动。到年中,它开始有点合理化了。部分原因是科技独角兽上市并陷入困境。如今市场情绪已经减弱,但我认为这也不会矫枉过正。它只是没有继续上升势头。”

——Kaiser Permanente Ventures董事总经理Amy Belt Raimundo

政策将继续推动数字医疗发展

美国联邦政策可以通过制定规则和标准并减少监管不确定性来维持创新的方向。在2019年,CMS、ONC和FDA继续为医疗系统建立新游戏规则:

CMS为远程病人监护(RPM)设置了报销代码

FDA完成了对预认证计划的回顾性测试

ONC已完成收集有关其提议的数据规则的公众意见

这些政策共同构成了美国联邦政府数字医疗技术政策的基础,这为十年前的HITECH法案奠定了基础。对医疗保健数字化的长期承诺,使该行业对短期市场波动具有一定的弹性空间。

StartUp Health:2019年是医疗创新资金启动元年

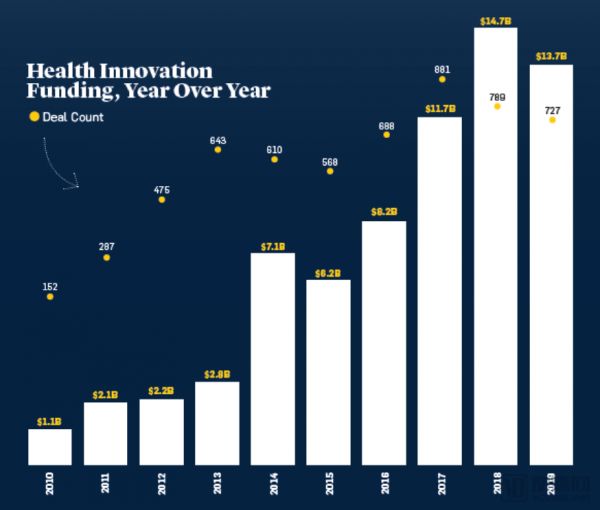

StartUp Health也在1月发布了2019年年度投融资报告,数据显示,2019年延续了这十年来投资健康创新资金的强劲上升趋势。凭借727笔总额超过137亿美元的交易,2019年是有史以来医疗健康资金投入第二多的年份,而且这种趋势仍在继续。

也就是说,Rock Health和StartUp Health都观察到了2019年相比2018年投融资数据的下降。

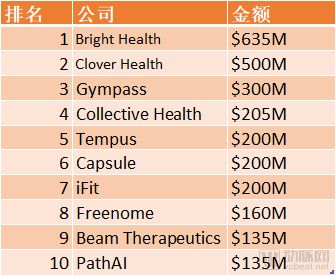

由于大量机构对“Bright Health”和“Capsule”等旨在服务患者的工具的资金投入,StartUp Health将2019年称为“患者之年”,但这些并不是2019年才出现的。

例如,“登月计划”中,资金一般都是护理服务占主导地位的,特别是在美国以外的地区,包括针对以消费者为中心的医疗服务提供商巴比伦医疗(Babylon Health)的大宗交易,还包括中国的企鹅杏仁。仅这两笔交易金额就达到了8亿美元(在StartUp Health的统计中,没有包含京东健康的10亿美元A轮融资)。

女性健康领域今年取得了重大的进展。在2019年第四季度,这项计划获得了超过8500万美元的资金,全年总计4.25亿美元。

其中包括The Pill Club(5100万美元)的融资(可让妇女线上订购节育措施并运送到家门口)、Elvie(4200万美元)、femtech硬件公司和Gennev(400万美元),StartUp Health一直致力于帮助女性管理生理周期,以及如何面对绝经问题。

另一方面,今年参与投资的资金也向我们展示了需要注意的其他值得投资和创新的领域。跟药物成瘾相关和儿童相关的领域表现不佳,仅仅分别获得了9600万美元和1.18亿美元的资金。实际上,当年的顶级投资者中,没有人投资过药物成瘾相关的创新企业。另外,教育和内容投资的经费最少,只有1.2亿美元。

不过,在任何市场都存在有缺口的地方,在这些领域我们都看到了机会。我们愿意以新的方式持续关注着这些领域,从而进入一个应对全球的创新中心和大胆的投资者的新时代。

StartUp Health Insights数据库中的每个公司都被归类为以下10个细分领域之中,即它的主要价值驱动力。通过细分领域的数据,可深入了解各领域的投资情况,从而了解市场以及每个领域下的投资占比。

投资频谱图

上文提到,由于众多投资机构为“患者赋能”工具提供了资金,我们称2019年为“患者之年”,但还有其他值得注意的趋势。例如, 在支持临床工作流程和管理工作流程领域有资本大量涌入(合计30亿美元),将会转化为对医疗基础设施的重要投资。

机构对保险公司的投资也会继续扩大全民保健范围,而教育所收到的投资最少,需要持续关注。

自2010年以来健康领域筹集了70亿美元

健康创新领域继续保持强劲的上升趋势,这是我们近十年来一直跟踪的一条曲线。尽管可以在以往的季度报告中解析每一次曲线上升和下降趋势,但这些数字却讲述了一个简单而引人注目的故事——健康创新如今的发展是持续且迅速的。

在短短的十年中,有4300家初创公司获得了资金,融资水平增加了10倍,投资者数量也有类似的增长。

最活跃的投资者

在过去十年中,在健康创新投资者的深度和广度方面,我们已经走了很长一段路。2010年进行了统计,一共统计了168个投资机构。但在2019年,这个数字如今达到了1344个。

F-Prime、Khosla、Y Combinator和GV等投资者均将资金分散在五个或更多的细分领域上。数据还让我们看到了不同投资机构的差距,这也清楚地表明,如今已经有很多资本不再青睐“阿片类药物成瘾”的领域了。

全球投资金额在东部激增

中国作为健康创新中心的领头羊,占据了2019十大最具投资价值的城市中的三个。在总交易量方面,伦敦位居榜首,而巴黎和特拉维夫则在2018年取得了显着增长。

值得注意的是,尽管南部大陆的创新盛行,南美或非洲还没有城市进入榜单。现在是时候让投资者扩大他们的视野,放眼全球。

美国以外十大融资城市

美国以外十大融资额

来源: StartUp Health Insights | startuphealth.com/insights.

美国海岸城市投资仍然处于领先地位

旧金山、纽约和波士顿作为健康创新的先驱,他们的投资趋势并没有任何减少的迹象。纵观2019年的大额交易,这些地区有10笔投资超过1亿美元)。很明显,大型交易正在成为新常态。多个城市显示出投资活动明细增加的迹象。

与2018年相比,芝加哥、盐湖城、西雅图和丹佛的交易数量均显著增加。该名单上仅出现了五个非沿海城市,而在梅森·迪克森线以南没有一个城市,我们发现其实在尚未开发的市场中仍然存在着众多创新的机会。

美国十大融资城市

美国十大融资交易

来源: StartUp Health Insights | startuphealth.com/insights.

来源:

https://rockhealth.com/reports/in-2019-digital-health-celebrated-six-ipos-as-venture-investment-edged-off-record-highs/

https://www.startuphealth.com/2019-q4-insights-report

相关推荐

Rock Health 和 StartUp Health 数据总结2019,全球数字医疗融资总额下降

Rock Health 2019Q3投融资报告:数字医疗完成融资13亿美金,行为健康和女性健康成亮点

远程医疗行业融资不断,「Lemonaid Health」获 3300 万美元 B 轮融资

9年开设48家老年基层医疗保健机构,Iora Health再获1.26亿美元F轮融资

帮助解决腰背关节疼痛困扰,数字医疗公司「Hinge Health」获得9000万美元C轮融资

帮助节约社会医疗支出,「Ribbon Health」用数据平台提高行业透明度

美国远程医疗平台「Cloudbreak Health」筹集1000万美元融资,解决医疗资源不足和医疗费用昂贵的问题

用大数据挑战传统健康险,6年融资9.25亿美金,争议不断的Clover Health前景在哪?

在家就能做康复治疗?数字物理治疗公司「Sword Health」获 900 万美元融资

挖掘健康数据价值,「Sage Health」推出AI制药深度学习平台 | 36氪海外医疗

网址: Rock Health 和 StartUp Health 数据总结2019,全球数字医疗融资总额下降 http://m.xishuta.com/zhidaoview6168.html