西域旅游结束15年IPO长跑,旅企上市有多难?

编者按:本文来自微信公众号“河豚文旅”(ID:hetunwenlv),作者 马克李,36氪经授权发布。

在政策东风的助力下,西域旅游终于结束了15年之久的IPO长跑。

2019年12月26日,证监会发审委公告显示“西域旅游开发股份有限公司(以下简称“西域旅游”)首发上会获得通过”。

根据招股书信息显示,西域旅游本次拟募资2.37亿元。其中,1.57亿元将用于景区设施扩建,其余8000万元将用于偿还银行贷款,占比33.76%。

……

西域旅游成功IPO对于企业本身的意义在此无需赘述,就行业而言,此举无疑是为那些正在奔波于IPO路上的企业注入一剂肾上腺素。

要知道,在近两年时间内还未曾有旅游企业成功叩开主板IPO大门。

新疆旅游第一股登陆深交所

对于西域旅游而言,2019年12月26日注定是不平凡的一天,应当被载入企业史册。

当晚,证监会第十八届发审委2019年第209次、210次会议审核结果出炉,公告显示,西域旅游开发股份有限公司首发上会获得通过,拟于深交所创业板上市。

苦熬15年,西域旅游终于迎来“首发过会”这四个字,在结束IPO长跑的同时,也正式成为新疆第一家旅游类上市公司。

随后,西域旅游方面宣布:“拟申请在全国中小企业股份转让系统终止挂牌。”

公开信息显示,西域旅游成立于2001年1月前身为“新疆天山天池旅游股份有限公司”,同年9月公司正式更名为“西域旅游开发股份有限公司”。

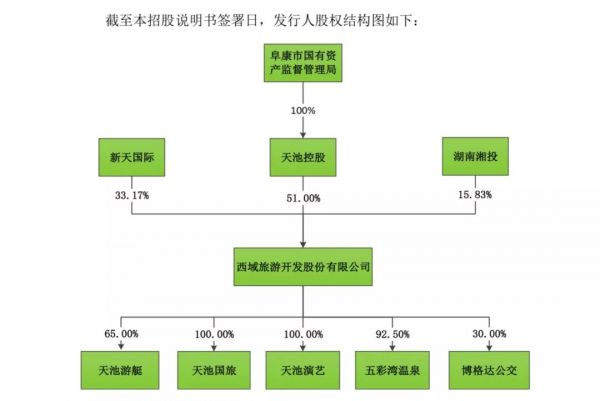

在公司架构中,新疆天池控股为控股股东,持股51%,实际控制人为阜康市国有资产监督管理局。

根据官网资料,目前,西域旅游旗下拥有新疆天山天池国际旅行社、新疆天山文化演艺、新疆五彩湾温泉娱乐等4家子公司。

主营业务涵盖旅游运输、湖面游艇观光……除此之外,还拥有天池景区区间车、马牙山索道、湖面游船、餐饮中心等经营项目的30年特许经营权。

众所周知,在最近两年内还未曾有旅游企业叩开IPO大门,当下西域旅游的成功无疑是为那些奔波于IPO路上的企业注入一剂肾上腺素。

但事实上,“新疆旅游第一股”的名号来之不易,其上市之路更是布满荆棘,在行业内素有“旅游史上最长IPO”之称。

时间回到2004年2月21日。

当天,成立仅仅37个月的西域旅游首次向IPO发起冲击。后续虽未公开审核结果,但答案显而易见——以失败告终。

2015年5月,西域旅游退而求其次选择挂牌“新三板”挂牌。也因此,西域旅游成为第一家登陆“新三板”的新疆旅游企业,同时也是全国首家旅游景区挂牌“新三板”。

时间来到2017年,不满足于“新三板”的西域旅游再度向IPO发起冲击。

2017年9月30日,西域旅游IPO申请获证监会受理并于2018年4月招股书预披露。

直至当下首发上会,不知不觉西域旅游IPO之路已过去15年,在此期间证监会主席就以更换5任。

面对未来,西域旅游所募集的资金将会用于何处?

根据最新招股书信息显示,西域旅游拟募集资金合计为2.37亿元,其中,1.57亿将用于景区改造,另外8000万用于归还银行贷款。

季节因素掣肘营收,未来或存不确定性

相关资料显示,国家AAAAA级景区新疆天山天池景区、国家AAA级景区新疆五彩湾古海温泉旅游风景区,目前为西域旅游主要经营区域,每年可为公司贡献近2亿元营收。

而在其营收组成中,旅游客运(含区间车、观光车、电瓶车)业务、索道业务、游船业务以及旅行社业务所带来的营收总额占比公司总营收超过90%。

除此之外,还有温泉业务、演艺业务带来的收入,但占总营收比重较低。

根据招股书公布信息,2015年-2017年,西域旅游营业收入分别为1.74亿元、1.88亿元、1.94亿元,同比增长分别为46.78%、8.17%、3.28%;归属于母公司所有者的净利润分别为2702.32万元、3740.04万元、4509.23万元同比增长分别为215.52%、38.4%、20.57%。

在此之中,由客运业务带来的收入分别为9650.96万元、11577.00万元和12370.80万元,占总营收的比重分别为56.97%、63.62%和65.13%。显然,客运业务是当下西域旅游最大营收组成。

众所周知,天池距离乌鲁木齐市区约90公里,对于绝大部分游客来说,乘坐客运车辆往返是第一选择,而目前市场之,中绝大部分往来客运车辆均为西域旅游运营,这也是客运业务能够成为最大营收组成根本所在。

需要注意的是,当下客运业务虽然可以为西域旅游带来数目可观的收入,但受季节因素掣肘特征极为明显。

因每年冬季寒冷及天山天池湖面冬季结冰原因,西域旅游旗下客运业务在第三季度的收入占全年收入的65%以上。其中,以7、8、9月最为集中。

那么也就是说,西域旅游的客运业务在一年之中至少有6个月以上的时间处于淡季。

在此基础之上,西域旅游还存在股东股权遭冻结、借款临期等问题尚未能妥善解决,假设在极端年份,客运业务不能为西域旅游提供大额营收,其经营将存在诸多不确定性。

那么,当下西域旅游成功IPO所带来的助力,能否为其在经营中带来实质性改变、能否将其约等于空置的三个季度有效利用,目前还有待观察。

旅游企业为何上市难?

就在西域旅游首发上会的半个月前,著名主题公园企业常州中华恐龙园再度接受了上市辅导,这已经是其在近8年时间内第四次向IPO发起冲击。

事实上,常州中华恐龙园多次冲击IPO失利在旅游业内并非孤例甚至可以说并非新闻。

2018年4月,普陀山撤回IPO申请;3月,常州中华恐龙园第三次IPO被否; 2016年12月,主题乐园设备供应商金马科技IPO被否;11月,旅游规划公司巅峰智业IPO被否……据不完全统计,目前景区类上市公司仅有34家且多为新三板企业。

值得一提的是,在近两年内成功上市的企业除刚刚IPO成功的西域旅游外,只有天目湖这一独苗。

那么,为何旅游企业登陆主板会如此艰难?

结合此前多次折戟沉沙的常州中华恐龙园等企业来看,大部分企业上市失利的根本因素多来自于发审委“硬性规定”的“门槛”以及当时政策利空。

此前,为了保证市场的良性发展,发审委对于5A级历史文化遗迹、自然遗产的营收有着明确要求既8000万“门槛费”。相关部门虽未作出公开声明,但在行业内这却是心照不宣的潜规则。

值得一提的是,除“门槛费”之外,发审委还要求企业在近三年的实现稳定营收,不得出现业绩起伏较大的情况。

众所周知,对于我国景区企业来说门票收入就是最大的营收组成部分,但在2006年国务院出台《风景名胜区条例》(国务院令第474号)后,对于那些拟上市企业来说无疑是沉重打击。

《条例》要求,风景名胜区门票由管理机构负责出售,门票收入和风景名胜资源有偿使用费,实行收支两条线管理;风景名胜区管理机构不得将规划、管理和监督等行政管理职能委托给企业或者个人行使。自此条例实施以后,景区门票不能作为上市主体的收入。

也正因门票收入的缺失,绝大部分拟上市营收成绩无法触及最低门槛,而这也是导致相关企业无法实现主板登陆的关键所在。

此外,旅游业是一个看天吃饭的行业, 浏览各大拟上市企业的财报便可以发现,多数旅游企业受季节、灾害影响明显,营收业绩起伏波动较大。

其次,很多旅企都是国企,在财务规范性、业绩计算等方面有很多历史遗留问题,一时难以解决。

在上述诸多前置条件的影响下,此前A股IPO不断收窄则进一步降低了旅游企业过审率。但也必须明确的是,彼时过审率并非针对旅游企业,所有拟上市企业均首次影响,多数企业为了避免碰壁于是选择转战美股、港股。

当下,西域旅游在经营中存在诸多问题以及不确定性,为何其能够成功上市?

事实上,这近期相继落地政策密不可分,同时也必须强调IPO这件事是必须结合政策来看的。

首先,在过审率方面,自2019年开始IPO过审率逐渐开始提升,排队期缩短,有数量可观的企业成功登陆主板。

12月25日,文旅部公示22家国家5A级旅游景区,新疆维吾尔自治区喀什地区帕米尔旅游区在列,这显然是国家层面在向外界公示对于新疆旅游的信心。

此外,国家有关部门的政策也在扶持新疆旅游发展,近日,文旅部落实党中央治疆方略,实施“文旅援疆”,中国旅游集团、华侨城集团、中青旅等企业将助力新疆旅游发展。

这样来看,无论是二级市场环境还是国家政策法规均在向新疆旅游业示好,西域旅游作为新疆旅游第一股,成功过审自然是水到渠成。

而对于全行业来说,在政策法规保持不变的情况下,在未来一段时间内也或将会有更多旅游企业成功登陆主板。

相关推荐

西域旅游结束15年IPO长跑,旅企上市有多难?

在微信上使用QQ有多难?

航班管家IPO辅导期发生人事变动,凯撒旅游陈小兵加入董事会

硅谷的IPO“旱季”,要结束了?

京东再投资旅游行业!与首旅集团深度战略合作

2019,350家中企IPO背后,谁的退出盛宴?

文旅部将出台规定 在线旅游“大数据杀熟”或被处罚

小红书与湖州文旅战略合作 助推线下旅游消费复苏

疫情下旅游企业难幸免 留给Airbnb的时间不多了

融资16亿还亏钱?抗癌药企亚盛医药IPO

网址: 西域旅游结束15年IPO长跑,旅企上市有多难? http://m.xishuta.com/zhidaoview5734.html