坐拥巨大石油资源,沙特阿美上市招股,全球最赚钱公司还缺钱吗?

文/富途研究

作者/时与

作为拥有全球最大石油储备量的公司,无论是政治还是经济领域,沙特阿美从来就是众人关注的焦点。而2016年沙特王储提出要将沙特阿美公开上市的决定,更是引得全球资本蠢蠢欲动。

2019年11月17日,在万众瞩目之下,沙特阿美——终于选定在沙特联交所启动招股,出售1.5%公司股份,最高募集资金256亿美元,估值区间在1.6万亿美元至1.7万亿美元。2016-2019,虽然历时三年有余,且经历了热捧、质疑、暂停IPO等重重困难,沙特阿美仍然将以全球最高市值公司的地位登陆二级市场,且有望刷新2014年由阿里巴巴创下的新股融资额记录。

全球最壕的沙特阿美到底有多赚钱,它是怎么赚到这么多钱的?既然如此赚钱,它又为何执意上市融资?看似资本热捧,IPO却历时超过三年,估值也不如预期,资本为何对沙特阿美又爱又恨?

一、揭开神秘面纱:最赚钱的公司这样炼成

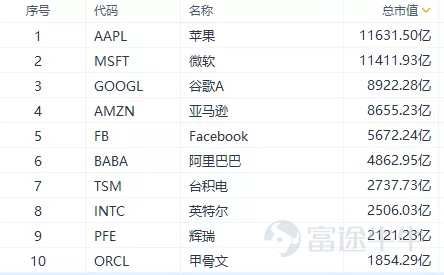

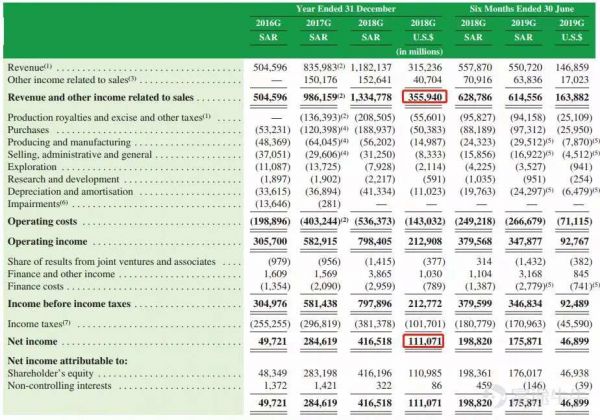

首先来感受一下沙特阿美作为全球最赚钱公司的排面:2018年,沙特阿美营业收入为3559.40亿美元,净利润1110.71亿美元。同期全球五大石油巨头(埃克森美孚、荷兰皇家壳牌、英国石油BP、雪佛龙、道达尔)的利润之和仅798.45亿美元,远低于沙特阿美一家的盈利。苹果公司是当前已上市的最赚钱公司,2018财年其净利润为595.31亿美元,仅为沙特阿美的一半左右。

苹果公司是当前已上市的最赚钱公司,2018财年其净利润为595.31亿美元,仅为沙特阿美的一半左右。今年1-9月,沙特阿美实现了680亿美元的利润,营收以及其他与销售相关的收入为2440亿美元,归母净利润682亿美元,超过苹果2019财年净利润552.56亿美元。

而沙特阿美之所以能够傲视群雄的原因在于——坐拥巨大的石油资源。根据招股书,截至2018年12月31日,沙特阿美经营的油田的储量包括3362亿桶油当量,包括2615亿桶原油和凝析油、361亿桶NGL和233.8万亿标准立方英尺天然气。于2018年12月31日,沙特阿美的已探明液体储量约为五大国际石油公司的已探明液体储量总和的五倍。

稀缺的石油资源是沙特阿美最大的护城河,从2016年到2018年,沙特阿美的原油产量约占全球原油产量的八分之一。截至2018年年末,沙特阿美的总炼油能力为每天490万桶,净炼油能力为每天310万桶。

除原油产量遥遥领先之外,沙特阿美的成本和效率也高于五大石油厂商。根据招股书,截至2018年12月31日,沙特阿美和全球五大原油巨头(埃克森美孚、荷兰皇家壳牌、英国石油BP、雪佛龙、道达尔)相比,成本最低——以衡量原油开采维护能力的上游生产成本(lifting cost)为例,沙特阿美每桶只要2.8美元。

较低的生产成本既是当前沙特阿美盈利占优的原因之一,也是未来面临页岩油、新能源等诸多挑战之时原油价格下降趋势之下,沙特阿美调价和继续生产的弹性来源。

二、上市背后:沙特王国的转型难题

既然沙特阿美如此赚钱,石油资源是与生俱来的优势,也难以通过额外努力去扩大储备,为什么沙特王储会提出沙特阿美上市计划,且历时几年、降低估值预期也执意要IPO?这要从沙特王国的整体经济说起。

极为关键的一点是,沙特王国的经济对于石油的依赖程度极高。根据世界银行的数据,2017年沙特超过40%的GDP和80%的财政收入来源于石油产业。因此石油价格的波动对沙特国家财政的影响极大。2014年到2015年油价大幅度下跌,沙特的财政收入从2014财年的2800亿美元缩水至2015财年的1620亿美元,跌幅高达42%。

同时,沙特政府常年处于财政赤字状态,2018年油价上涨,沙特财政收入达到了8950亿里亚尔(约为2386.6亿美元),同比增长29%。但财政支出更多,达到了1.03万亿里亚尔(约合2746.6亿美元)。国际货币基金组织预测,如果油价没有太大的起色,2020年沙特国家财政将会破产。

对此,沙特王储在2014年提出「沙特2030愿景」改革方案,计划重点发展石油以外的本土国防、矿业、可再生资源等行业。而沙特阿美上市则是该方案的重要环节之一,融资额以及上市之后的融资便利既能缓解财政压力,也能为2030愿景的国家产业多元化提供启动和支持资金。

三、三年上市路:二万亿执念与投资人担忧

1、沙特王国的二万亿执念

2016年,沙特王储首次提出沙特阿美上市时,曾经有两大振奋人心的设想。第一是沙特阿美将在沙特和国际同步上市,第二是王储预期沙特阿美的估值将在两万亿美元左右。

然而,三年多时间以来,沙特阿美与包括纽交所、伦交所、港交所等众多国际领先的交易所接触过,也接受了大小摩根、花旗等国际投行的多次评估方案,最终却既未实现国内外同步上市,两万亿美元估值也成为口号。

究其原因,既有美国页岩油对石油价格的冲击,也有沙特王国政治的不稳定性因素影响,此外,石油业务的增长性不高、新业务完全无影无踪。

2、投资人对沙特阿美的担忧

不过,即便是如今的1.6-1.7万亿美元估值,仍有不少国际投资者对沙特阿美持观望态度。一方面是最终选择在沙特本国上市,且放弃了欧美、亚洲等国际路演,国际资本可参与的并不多。

其次,沙特王国的政治不稳定性,包括沙特记者被谋杀案、以及沙特阿美生产设备被毁等事件,均对沙特阿美的经营活动造成直接威胁,日后发生的可能性也难以控制。

最后,沙特阿美在本国上市,相关的披露不够透明也引起投资者的质疑。最简单的例子,本次IPO所筹集资金的具体用途,沙特阿美在招股书中也有些语言不详。

总结:

总体而言,目前沙特阿美的賺钱能力在全球是没有对手的,背后原因主要来自沙特王国得天独厚的石油储备以及低廉的生产成本。

然而沙特王国的花钱能力也不容忽视,一个沙特阿美并不足以支撑巨额的财政支出。油价和产量不可兼得,国库又逐渐因赤字亏空。沙特王国思变,沙特阿美上市则是变革的节点和动力。

最后,上市需要接受无差别的严格考核,安全性、稳定性、成长性、透明度全都是重要标准,面对挑剔的资本,最赚钱的沙特也不得不在在两万亿和先上市中做出了妥协。

风险提示:上文所示之作者或者嘉宾的观点,都有其特定立场,投资决策需建立在独立思考之上。富途将竭力但却不能保证以上内容之准确和可靠,亦不会承担因任何不准确或遗漏而引起的任何损失或损害。

相关推荐

坐拥巨大石油资源,沙特阿美上市招股,全球最赚钱公司还缺钱吗?

阿美石油碾压苹果入榜世界五百强前10,成世界上最赚钱的公司

史上最大规模IPO前瞻:沙特土豪的自我救赎?

蚂蚁金服内港上市 共筹2340亿问鼎集资王超越沙特阿美

出海日报 | 沙特阿美将进行全球最大规模IPO;Uber 进驻科特迪瓦首都,进一步向非洲市场扩张

出海创投周报 | 沙特阿美将进行全球最大规模IPO;小米在印度推出Mi Credit贷款解决方案

沙特阿美降价,国际油价再暴跌,业内称反弹看疫苗?

秃顶码农如何在沙特大发横财?

消息称沙特主权财富基金PIF考虑投资蚂蚁集团IPO

传蚂蚁筹资300亿美元史上第一 沙特阿美此前集资294亿

网址: 坐拥巨大石油资源,沙特阿美上市招股,全球最赚钱公司还缺钱吗? http://m.xishuta.com/zhidaoview4620.html