荔枝更新招股书:前三季度营收增长46%,微博、小米有意认购

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者 Uncle C,36氪经授权发布。

据IPO早知道消息,在线UGC音频社区荔枝于美东时间11月22日向美国证券交易委员会(SEC)更新了F-1招股文件,主要增加了2019年第三季度的财务数据。

荔枝预计以“ LIZI”为股票代码完成上市,最高募资金额1亿美元。这意味着,荔枝有望成为“中国音频行业第一股”,瑞士信贷和花旗集团担任本次IPO的联席主承销商。

根据最新招股书,海通证券、老虎证券成为荔枝此次上市新的承销商成员。

按照荔枝最新招股书的披露,新浪微博及小米分别意向认购1000万美元,合计2000万美元的ADS。此前,小米及顺为资本均为荔枝的C轮投资方,此次IPO认购,将被认为是老股东对荔枝上市的持续支持。

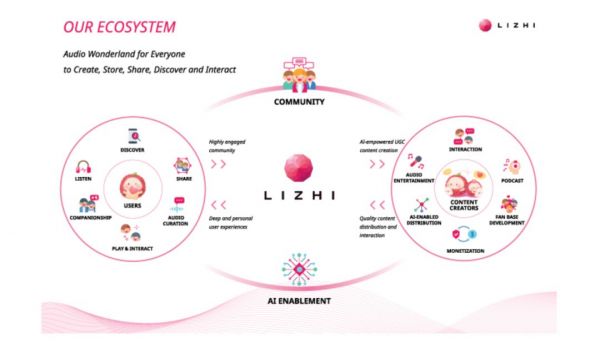

招股书显示,荔枝于2013年推出了自己的App,用户可以在App上记录和分享自己的生活,并以此吸引更多的受众,这让荔枝被外界视为音频版的Instagram和YouTube。截至2019年9月30日,用户在荔枝共上传了约1.606亿个音频节目,总播放次数超61亿次。

自创立以来,荔枝陆续推出了各种互动音频产品来推动用户互动,例如交友娱乐厅、声鉴卡和荔枝派等。今年7 月,荔枝在中东和北非还推出了音频娱乐产品的本地定制版本,并计划进一步拓展东南亚用户并逐步实现全球化。

截止2019年9月30日,荔枝平台已提供广泛的音频内容,涵盖情感,育儿,ACG,音乐、广播剧和脱口秀等 27 个类别,以及 107 个子类别,包括情感故事,睡前故事和亲子,以满足用户群不断变化和多样化的兴趣。对于音频娱乐,荔枝提供七个类别,包括社交,音乐,脱口秀,ACG 和有声读物等内容;而荔枝平台上几乎所有音频内容都是由用户生成的。

根据艾瑞咨询数据,截至2019年9月30日,荔枝是中国最大的在线UGC音频社区。同时,就截至2019年前9个月的平均MAU而言,荔枝同样是中国最大的音频互动娱乐平台和第二大在线音频平台,分别占有的市场份额为70.7%和18.4%。

招股书还披露,荔枝在9月与百度达成合作协议,将在搭载百度对话式AI操作系统DuerOS智能设备和IoT场景中提供音频内容。此外,荔枝在9月还与一家音频游戏开发公司达成合作,共同运营One Love Forever音频游戏。

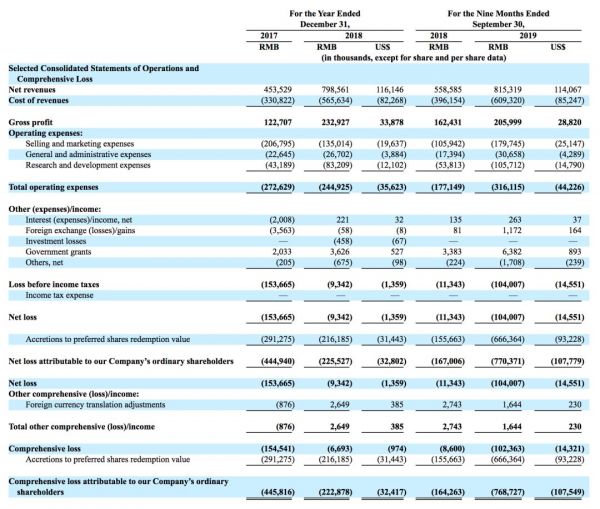

2017年和2018年,荔枝的营业收入分别为4.54亿元和7.99亿元人民币,同比增长76.0%;毛利分别为1.23亿元和2.33亿元人民币,同比增长89.4%;值得一提的是,相比2017年1.54亿元人民币的净亏损,2018年荔枝亏损仅934万元人民币,接近实现扭亏为盈。

2019年前9个月,荔枝的营业收入从2018年同期的5.59亿元增加46.0%至8.15亿元人民币,毛利也从1.62亿元增加27.2%至2.06亿元。2019年第三季度荔枝实现单季度收入约3.3亿元,同比增速达72%。

运营数据方面,荔枝在 2019 年第三季度的平均移动 MAU 总数约为 4660 万,比上一年同期的3680 万增长了 26.7%。同时,平台用户以年轻群体为主,这也导致他们对自我表达和社交互动的需求很高,进而使得荔枝平台的用户每日使用时长达 52.8 分钟。

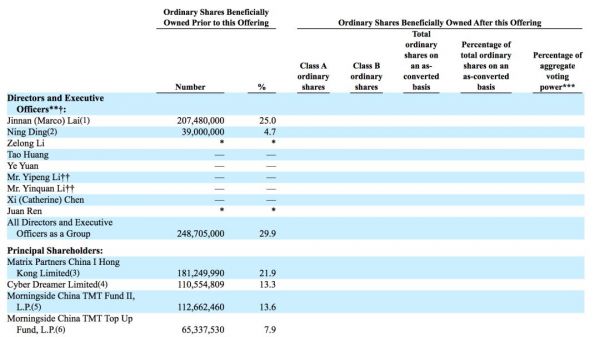

IPO前,荔枝创始人兼CEO赖奕龙直接持股25%,联合创始人兼CTO丁宁则持有4.7%的股份,管理层合计持股管理层29.9%(管理层的控制投票权要高于直接持股数)。机构投资方中,经纬中国和晨兴资本分别持有21.9%和21.5%的股份,兰馨亚洲亦持有13.3%的股份。其他投资者包括战略投资者小米、顺为及TPG。

荔枝方面表示,此次IPO募集所得资金将主要用于AI技术研发、国内外社区拓展和IoT生态布局。

相关推荐

荔枝更新招股书:前三季度营收增长46%,微博、小米有意认购

荔枝更新美股IPO招股书:新浪微博和小米有意认购

荔枝公布最新招股书:IPO估值上限达6.2亿美元,小米和微博有意认购

“中国音频第一股”荔枝上市首日盘中涨近40% 收涨6%

顶着亏损压力,荔枝正式赴美挂牌上市,成为在线音频第一股

荔枝上市:在线音频行业曙光在即?

荔枝IPO背后,还有4个坑待填

上市后的荔枝FM:“耳朵经济”叫好不叫座

亿航IPO最高募资额约为4640万美元,创始人有意认购至多500万美元

荔枝招股书:音频App靠卖虚拟礼物为生是个好模式吗?

网址: 荔枝更新招股书:前三季度营收增长46%,微博、小米有意认购 http://m.xishuta.com/zhidaoview4602.html