海康威视将收获一个科创板芯片IPO

图片来源@视觉中国

文|猎云网-直通IPO,作者|王非

海康威视即将收获一个芯片IPO。

2月17日,联芸科技(杭州)股份有限公司(以下简称:联芸科技)更新了招股书。此前在2022年12月28日,公司科创板IPO刚刚获上交所受理。

据悉,联芸科技计划募资20.49亿元,按照公开发行股票不低于本次发行完成后股份总数的10%计算,其发行估值最高将近205亿元。

招股书显示,联芸科技计划将募资总额的4.66亿元用于新一代数据存储主控芯片系列产品研发与产业化项目,4.45亿元用于AIoT信号处理及传输芯片研发与产业化项目,6.1亿元用于联芸科技数据管理芯片产业化基地项目,5.3亿元用于补充流动资金。

大客户“增资采购”助攻达上市标准,估值一年暴涨5倍

联芸科技是一家提供数据存储主控芯片、AIoT信号处理及传输芯片的平台型芯片设计企业,其产品可广泛应用于消费电子、工业控制、数据通信、智能物联等领域,并在客户 E、江波龙、长江存储等行业头部客户中实现大规模商用。

联芸科技前身联芸有限由美籍华人方小玲,以现汇方式出资设立于2014年9月,公司设立时的注册资本为18万美元。

据介绍,方小玲出生于1963年,1984年和1987年毕业于浙江大学科仪系,分获学士学位和硕士学位,1995年毕业于美国犹他大学电子工程系,获博士学位。1995年8月至2001年7月,在Sonic Innovations(世界排名第7的助听器生产商)担任主任工程师;2001年8月至2016年3月,共同创办JMicron(智微科技,一家总部位于中国台湾的无晶圆技术设计公司)并担任JMicron USA总经理。

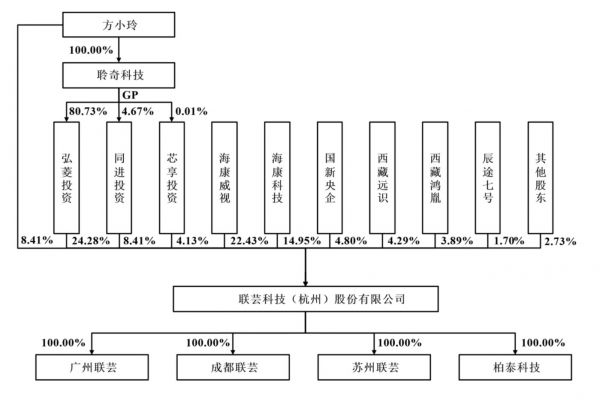

招股书显示,方小玲直接持有联芸科技8.41%的股份,并通过其控制的持股平台弘菱投资、同进投资、芯享投资合计控制公司45.22%的股份,系公司实际控制人。

或许正是凭借其深厚的技术研发背景以及丰富的创业经历,联芸科技在成立后的第三年,就获得海康威视及其全资子公司海康科技的投资(工商变更发生于2017年4月)。

IPO前,海康威视及海康科技分别持有联芸科技22.43%、14.95%股份,分别为第二大、第三大股东,合计持股高达37.38%。IPO后(按照发行1.2亿股计算),海康威视与海康科技合计持股约28.04%。

2019-2022年上半年联芸科技共发生了三次增资。2021年12月最后一次1.5亿元的增资时,公司注册资本由679.75万美元增加至713.74万美元。其中,新增注册资本33.99万美元由新股东西藏远识以1.35亿元认缴30.59万美元注册资本。

按照此次增资价格计算,联芸科技2021年12月估值约为31.5亿元。相比于2019年12月的19.6亿元,公司估值提升超过10亿元。对比联芸科技近205亿元的最高发行估值,短短一年内,公司估值上涨高达5倍。

而也正是得益于此,联芸科技恰好达成了“预计市值不低于30亿元”的上市标准。

需要注意的是,西藏远识正是联芸科技前三大客户江波龙的全资子公司。报告期内,联芸科技自江波龙获得的销售金额分别为3197.80万、5001.26万、9508.45万、2171.54万元,占销售总额的比例分别为18.07%、14.87%、16.43%、10.39%。

2021年度,联芸科技来自江波龙与客户E及其关联方(疑似海康威视)的销售金额约为3.18亿元。刨除这两项,联芸科技2021年的营收仅余2.61亿元,无法达到“最近一年营业收入不低于3亿元”的上市标准。

2022年上半年营收2.1亿,海康威视疑为第一大客户

最初,联芸科技从数据存储主控芯片做起。在此基础上,公司在2017年开始进入感知信号处理芯片领域,并于2019年开始进入有线通信芯片领域。

截至目前,联芸科技共有13款芯片产品量产,另有7款芯片产品正在研发中。

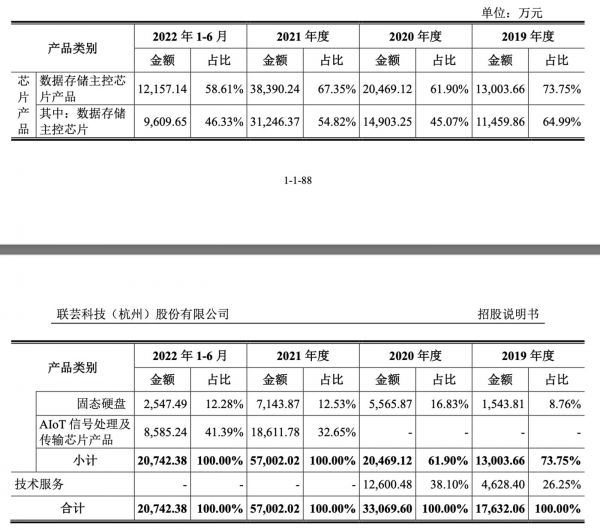

2019-2022年上半年,联芸科技的数据存储主控芯片产品(包括相关芯片和固态硬盘)营收分别为1.30亿、2.05亿、3.84亿、1.22亿元,营收占比均在58%以上,系主要营收来源。2020年以前,公司的主要营收还来源于相关技术服务。直到2021年,伴随公司AIoT信号处理及传输芯片产品量产方才成为其第二大营收来源,2021年及2022年上半年,这部分产品的营收为1.86亿、0.86亿元,营收占比分别为32.65%、41.39%。

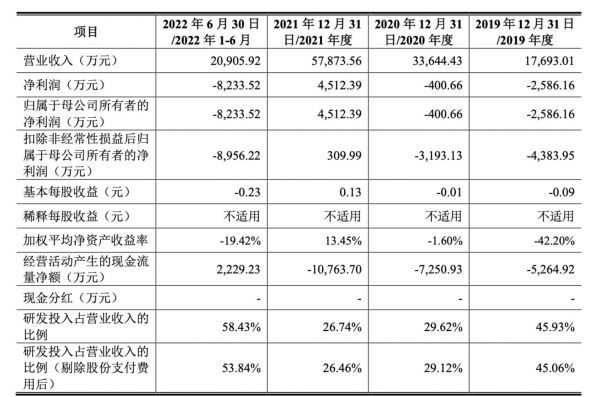

招股书显示,报告期内,联芸科技数据存储主控芯片出货量累计超过5000万颗,公司的营业收入分别为1.77亿、3.36亿、5.79亿、2.10亿元。2019-2021年度,营业收入复合增长率为80.86%。

报告期内,联芸科技归属于母公司股东的净利润分别为-2586.16万、-400.66万、4512.39万、-8233.52万元,扣除非经常性损益后归属于母公司股东的净利润分别为-4383.95万、-3193.13万元、309.99万、-8956.22万元。截至2022年6月30日,公司累计未分配利润-9912.90万元,公司尚未持续盈利且存在累计未弥补亏损。

需要注意的是,联芸科技于2021年实现唯一一次盈利,主要原因是收到了高额政府补助,当年公司计入当期损益的政府补助为3919.72万元。

报告期内,联芸科技的研发费用分别为0.81亿、1.00亿、1.55亿、1.22亿元,占营业收入的比例分别为45.93%、29.62%、26.74%、58.43%,占比相对较高。

此外,联芸科技的存货账面价值分别为0.96亿、0.55亿、2.20亿、3.75亿元,占流动资产的比例分别为28.33%、18.24%、43.11%、60.52%。

于是在风险提示中,联芸科技表示,公司未来一定期间无法盈利或无法进行利润分配的风险;并且在极端情况下,不排除未来公司营业收入大幅下滑且持续亏损,而触发退市风险警示条件甚至触发退市条件;以及若公司产品研发失败,存在前期投入资金无法收回的风险等。

值得注意的是,报告期内,联芸科技前五大客户收入占营业收入的比例分别为85.71%、86.33%、75.91%、80.92%。主要客户有客户E及其关联方、江波龙、广东亿安仓供应链科技有限公司及其关联方、新加坡商安富利股份有限公司台湾分公司等。

其中,客户E及其关联方一直是联芸科技第一大客户,销售金额占销售总额的比例高达31.36%、40.59%、38.44%、46.22%。根据相关披露,除实控人控制的持股平台外,仅海康威视及海康科技持有联芸科技发行前超过5%的股权,可以被认定为关联方。由此,可以推断客户E或为海康威视。作为全球安防领域的龙头,海康威视对存储设备以及AIoT信号处理及传输芯片均有一定的需求。

除此之外,在供应商方面,联芸科技在报告期内向前五大供应商的采购金额分别为9623.52万、1.56亿、4.71亿、2.23亿元,占各年度采购总额的比例分别为90.54%、89.39%、85.29%、92.28%,供应商较为集中。其中,公司晶圆的供应商为台积电,公司向台积电的采购金额占当年采购总额的比例分别为59.93%、45.71%、55.77%、61.20%,采购占比较高。

由此可见,报告期内,联芸科技的客户、供应商均存在高度集中的风险。

相关推荐

海康威视将收获一个科创板芯片IPO

联芸科技谋求上市:背靠海康威视仍亏损,存货飙升远超营收 | IPO观察

“安防龙头”海康威视陷入困局,新业发展或将更加“残酷”

华为将收获一个芯片IPO,投资回报率达851%

“断供”海康威视,影响几何?

净利首次下降,海康威视业绩承压,创新业务将成突破口?

【产业互联网周报】蚂蚁集团CEO胡晓明辞职;旷视科技科创板IPO申请获受理;“混合云第一股”青云科技下周登陆科创板

科创板进入开板倒计时,详解6家潜在“科创板第一股”

多空焦灼,海康威视在等什么?

增收不增利,创新业务分拆会是海康威视的一步好棋?|看财报

网址: 海康威视将收获一个科创板芯片IPO http://m.xishuta.com/zhidaoview28962.html