深亏76亿,市值蒸发500亿,正邦科技豪赌猪周期濒临破产

图片来源@视觉中国

昔日头部猪企正邦科技,因豪赌猪周期,正遭遇强烈反噬。

10月30日正邦科技发布2022年三季报。公司前三季度亏损76.44亿,其中第三季度亏损33.58亿元。正邦科技表示,公司已进入预重整阶段,“若重整失败,公司将存在被宣告破产的风险”。

自2022年下半年起猪价进入上行区间,头部猪企纷纷步入扭亏通道,正邦科技这一业绩表现可谓惨烈,不过并不意外。自上一轮周期上行末端起,正邦科技积极布局,不惜加大杠杆举债扩张。没想到一番豪赌之后,没等来猪周期,自己却深陷债务泥潭。眼下行情上行、猪价大涨,正邦科技不得不调减产能、甩卖资产,最终走到破产重整的边缘。

另据公告,深交所将根据有关规定对正邦科技股票实施退市风险警示。如果公司被宣告破产,其股票将面临被终止上市的风险。截至10月31日收盘,正邦科技股价为3.5元/股,年内累计跌幅63.77%,市值仅剩111.3亿元,较巅峰时期蒸发了超500亿。

周期上行仍持续深亏,昔日巨头已掉队

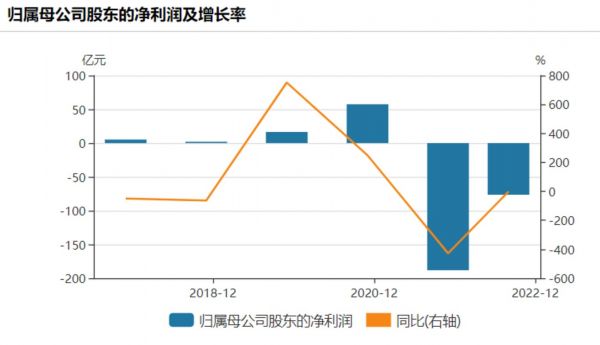

据正邦科技(002157.SZ)披露,今年前三季度,公司实现营业收入133.76亿元,同比降66.54%;归属于上市公司股东的净利润为-76.44亿元,同比下降0.22%;归属于上市公司股东的扣除非经常性损益的净利润为-70.36亿元,同比降3.76%。基本每股收益-2.4395元。

归属母公司股东的净利润及增长率,来源:Wind

其中第三季度,公司实现营业收入32.98亿元,同比降75.19%;归属于上市公司股东的净利润为-33.58亿元,同比增45.81%;归属于上市公司股东的扣除非经常性损益的净利润为-30.27亿元,同比增48.58%。

相比正邦科技的持续深亏,已有头部猪企在三季度实现盈利。

作为行业龙头,牧原股份(002714.SZ)今年前三季度实现营业收入807.74亿元,同比增长43.52%,实现净利润15.12亿元。其中,牧原股份第三季度净利润达81.96亿元,同比增长1097.41%,助力扭转了业绩亏损局面。

此外,温氏股份(300498.SZ)第三季度实现营业收入243.3亿元,同比增长52.6%;净利润42.1亿元,同比增长158.4%。在上半年亏损达35.24亿元的背景下,该公司前三季度也顺利扭亏,实现净利润6.86亿元,同比增长107.07%。

就连尚未实现全年扭亏的新希望(000876.SZ),也在第三季度实现业绩反转:营业收入380.9亿元,净利润14.33亿元。

对此,正邦科技表示,前三季度营业收入的变动主要系受生猪行情影响,公司缩减规模,生猪出栏量及饲料销量减少,收入大幅下降。

值得注意的是,7月以来,国内生猪价格进入上升通道。搜猪网数据显示,10月31日全国生猪出栏均价为16.4元/公斤,目前全行业已进入盈利状态。

艾格农业资深分析师马文峰曾对钛媒体App表示,“当前生猪养殖处于较高利润水平,下半年有较多出栏量的企业都会获取好的利润。”此时,选择缩减规模的正邦科技,出现业绩爆雷也就不难理解了。

与业绩表现一样堪忧的还有股价。Wind数据显示,在26只猪肉概念股中,正邦科技年内股价跌幅居首,累计跌超6成,市值仅剩111.3亿元,较巅峰时期蒸发了超500亿。

正邦科技股价,来源:Wind

逆势扩张埋雷,高杠杆加速破产

截至目前,正邦科技多家关联公司已遭法院裁定破产重整。

10月31日晚,正邦科技连发2条关于破产重整的公告。内容显示,江西省南昌市中级人民法院裁定受理债权人江西崇安农业开发有限公司对正邦集团的重整申请;裁定受理债权人江西微星生物技术有限公司对正邦集团一致行动人江西永联的重整申请;裁定受理文杰对全资子公司正邦养殖的重整申请。

另据三季报披露,截至2022年9月30日,正邦科技已发生逾期有息金融类债务本金13.84亿元,利息约2亿;逾期未兑付的商票金额约为12亿元。此外,正邦科技涉诉金额23.25亿元,其中公司作为被告方涉诉金额19.52亿元,公司作为原告方涉诉金额3.73亿元。

正邦科技表示,公司已进入预重整阶段,正在积极推进相关事宜,将与债权人沟通妥善处理债务逾期事项,但是否进入重整阶段仍有不确定性。“如果公司顺利实施重整并执行完毕重整计划,将有利于优化公司资产负债结构,改善持续经营能力。若重整失败,公司将存在被宣告破产的风险。”

事实上,正邦科技走向破产早有先兆。

据钛媒体App观察,正邦科技的大举扩张始于2020年。彼时,公司在内部提出了“四抢”战略——抢母猪、抢仔猪、抢栏舍、抢人才。

或许是在上轮猪周期中尝到了甜头,正邦科技在行情即将下行时铤而走险。2020年6月,正邦科技在完成了一笔16亿元可转债的发行之后,随即又抛出了一份75亿元的非公开发行A股股票预案;根据预案的内容显示,其募集到的75亿资金中约有28亿元投入生猪养殖事业,剩余部分用于补充流动资金。

不过,受猪周期下行影响,正邦科技自去年开始业绩大幅下滑。2021年公司净利润同比下降427.62%至-188.19亿元,在头部上市猪企中亏损额居于首位,超过了其自2007年上市以来的盈利总额。

早在今年7月,正邦科技已被曝出因无力支付饲料而导致“猪吃猪”的情况。而从年内爆出的商票逾期、拖欠代养费等一系列资金链断链事件来看,正邦科技早已深陷债务泥潭。

截至2022年9月30日,公司偿债能力持续恶化。在账上货币资金仅余14.45亿元的情况下,正邦科技短期借款+一年内到期的非流动负债合计达158.28亿元,货币资金远远无法覆盖短期债务;资产负债率自2020年末的58.567%迅速攀升至2021年末的92.6%,截至三季度末,资产负债率已上升至惊人的113.82%,公司深陷资不抵债困境。

分析人士认为,高杠杆逆势扩张,或为正邦科技走向破产的主要原因。

马文峰对钛媒体App表示:“巨头企业的破产,根本原因往往出在内部管理上。大规模举债扩张,如果你的成本不是最低的,至少必须低于大部分企业,出问题则必然的。”

上述分析人士认为,行业的过度投资和部分巨头的盲目扩张,是造成企业破产的根本原因。“2020年和2021年,国内养猪行业经历了连续两年高强度投资,分别达到5458亿元和6414亿元。尤其去年,投资额已超过种植业的6258亿元;而在消费端,2017年以来我国居民实际消费能力逐年下滑;再叠加持续大量低价进口猪肉,在内外力量的共同作用下,成本较高的大集团的死亡不可避免。”

“正邦科技踩错了猪周期节奏,猪多的时候行业亏钱,行业赚钱时公司缩减产能,陷入恶性循环。”在中国生猪预警网首席分析师冯永辉看来,生猪养殖行业自今年6月底进入盈利阶段,目前单头生猪出栏可获利800元左右,出栏均重普遍在110元-130元。正邦科技生猪出栏均重偏低、未达到体重提前出栏,反映出公司资金问题未得到彻底解决。

靠变卖资产强撑,违规减持吃罚单

深陷巨亏、债务压顶下,正邦科技加速“瘦身”,试图缓解债务危机。

据正邦科技25日披露,董事会、监事会已在10月21日审议通过,拟向湖北省粮食有限公司(以称“湖北粮食”)出售部分子公司100%股权。

根据披露,上述5家子公司包括蕲春正邦养殖有限公司(下称“蕲春正邦”)、孝感云梦正邦现代农业有限公司(下称“孝感正邦”)、浠水正邦养殖有限公司(下称“浠水正邦”)、淮南正邦生态农业有限公司(下称“淮南正邦”)、徐州市贾汪正邦牧业有限公司(下称“贾汪正邦”),转让总价格为5.4亿元。转让完成后,这5家子公司将成为湖北粮食的下属控股子公司,不再纳入公司合并报表范围内。

当天另一份公告还披露,控股股东正邦集团有限公司(下称“正邦集团”)及其一致行动人江西永联农业控股有限公司(下称“江西永联”),9月5日至10月11日合计减持上市公司3432.84万股、占比1.08%的股份。按照期间5.18元/股的均价计算,正邦集团及其一致行动人江西永联合计套现约1.78亿元。

据悉,此前8月底,正邦科技董事会已决定将其全资子公司广安正邦位于四川省广安市的岳池同兴育肥猪场资产,转让给江西增鑫科技股份有限公司,交易价格为3805.96万元,用于偿还公司与增鑫科技的债务往来。

另外,正邦科技还在三季度多次向控股股东转让控股子公司的股权。 7月2日,正邦科技发布公告,拟以每家1元的价格,总计10元的对价,向正邦集团转让成都正邦养殖、唐山正邦生态农牧、六安正邦养殖等共计10家全资子公司49%股权。根据当时披露,上述10家子公司的净资产均为负值。

值得注意的是,因违规减持,正邦科技及正邦集团、永联控股已遭监管处罚。

据正邦科技10月30日公告,2022年4月18日至26日期间,公司控股股东正邦集团及其一致行动人永联控股通过集中竞价方式被动减持正邦科技3,510.73万股,合计减持占正邦科技总股本的1.11%,因未在15个交易日前预先披露减持计划,违反了《上市公司股东、董监高减持股份的若干规定》的相关规定。据悉,正邦集团和永联控股作为正邦科技的控股股东,二者的股票担保比例已低于平仓线。

此外,公告还披露,因正邦科技未按期归还募集资金,江西证监局决定对正邦集团及其一致行动人永联控股、正邦科技采取出具警示函的监督管理措施,并记入证券期货市场诚信档案。

截至2022年9月30日,控股股东正邦集团及其一致行动人累计质押公司股份1,302,497,556股,占其及一致行动人持股总数的92.30%,占公司总股本的40.95%。其中,正邦集团股权质押率高达96.20%。

股东股权质押比例,来源:三季报

值得注意的是,除了控股股东及一致行动人外,正邦科技的高管也在密集减持公司股份。自2022年8月以来,正邦科技已披露公司高管王永红、监事郭祥义分别计划减持176300股和20000股的公告。

业内人士分析称,一般大股东和高管大规模减持行为,更容易发生在一些经营状况表现不佳的公司,“说明高管和大股东不看好公司前景”。(本文首发钛媒体App,作者 | 马琼,编辑 | 孙骋)

相关推荐

深亏76亿,市值蒸发500亿,正邦科技豪赌猪周期濒临破产

“亏损王”正邦科技5亿商票逾期,下一个暴雷的猪企是哪家?

猪价大跌不提减值准备,另类的“猪茅”牧原股份被问询

猪周期下半场,该关注什么?

温氏股份卖猪为什么亏了钱

没有豪赌,就没有新软银

市值蒸发338亿,周杰伦代言11年也救不了它

“养猪”正成为科技大厂的新战场

市值一夜蒸发500亿,“跟谁学”到底在跟谁学?

Uber市值2天蒸发130亿美元 这些资金惨被深套

网址: 深亏76亿,市值蒸发500亿,正邦科技豪赌猪周期濒临破产 http://m.xishuta.com/zhidaoview27675.html