猪周期下半场,该关注什么?

编者按:本文来自微信公众号“格隆汇财经热点”(ID:glh_finance),作者:贰师姐,36氪经授权发布。

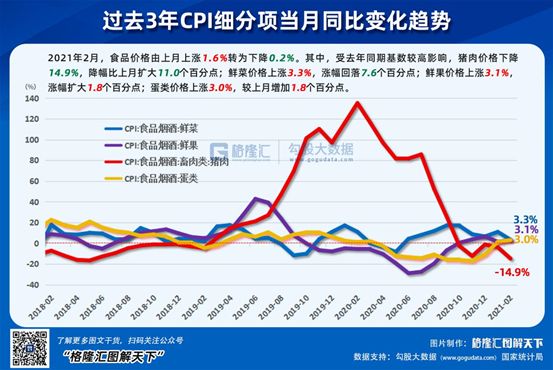

近日,国家统计局公布数据显示,2月CPI同比下降0.2%,前值下降0.3%;PPI同比增长1.7%,前值增长0.3%。

分拆CPI数据来看,食品价格由上月上涨1.6%转为下降0.2%,影响CPI下降约0.05个百分点。其中,猪肉价格快速下行是CPI回落的重要因素,猪价同比下降14.9%,降幅比上月扩大11个百分点,环比由上涨5.6%转为下降3.1%。非食品价格下降0.2%,降幅比上月收窄0.6个百分点。

01

伴随着猪价下跌,不由得发问,超级猪周期结束了吗?

每次猪周期往复循环的故事情节都大径相庭:猪肉供给不足——猪肉价格上涨——生猪存栏量过度增加——猪肉供给过剩——猪肉价格下跌——养殖户亏损导致生猪存栏量过度减少——猪肉供给不足。

回顾这轮猪周期,要追溯到2018年。2018年爆发非洲猪瘟疫情之后,我国生猪供给大幅减少。2019年我国生猪产量实现4225.31万吨,较2018年同比下降21.25%。而2020年叠加新冠疫情影响,生猪产能过度下降,猪价持续高位运行,猪肉产销缺口预计同比扩大32.7%。2020年,我国猪肉产量4113万吨,同比下降3.3%。

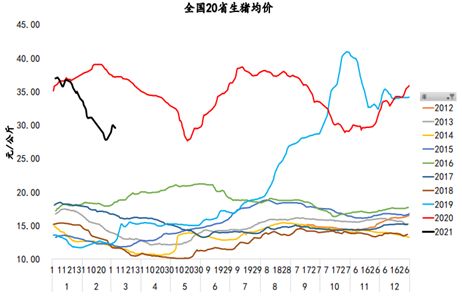

由于生猪供给缺口的扩大,导致猪价持续走高。2019年11月,我国22省生猪市场均价最高涨到40.98元/千克,创下历史新高。

得益于此,多家猪企这几年赚得盆满钵满,温氏股份盈利重回正增长;牧原股份2019年营收突破200亿元,归母净利润大增近11倍至61亿元;新希望2019年实现营收同比增长18.80%至821亿元,而归母净利润增长2倍至50亿元。

甚至助力“养猪大户”登上富豪榜。根据2019年福布斯中国富豪榜,牧原股份创始人秦英林和他的家族以1173.8亿元身家跻身前十,更是一跃成为河南首富,这是河南历史上出现的第一个千亿首富。2020年则以1474.6亿元位列14名。

不过,随着政策的放松以及较高养殖盈利,多家猪企不断扩产令生猪供给逐步恢复,当前供应最紧张时期过去。

2019年8月,政府取消了生猪禁养、限养规定。截止到2020年末,全国生猪存栏40650万头,比上年末增加9610万头,同比增长31%,已经恢复到2017年末的92%。去年能繁殖母猪存栏比2019年末增长35%,也已恢复到2017年的91%水平。

可以看到,自去年7月起,猪价一直连续下降。尽管春节前猪价出现短暂回升,但近期又开始下跌。2月,22省市生猪均价环比-15.2%,主要是因为春节后猪肉消费转淡,且屠宰企业压价。

根据农业农村部对全国500个集贸市场监测,3月份第一周,全国猪肉价格每公斤47.46元,连续6周下降,同比下降19.8%。机构预计一季度全国生猪出栏同比大概会增长40%左右,猪肉价格水平还会下降。

日前,多家上市猪企披露2月销售简报显示。

牧原股份:1-2月份,公司销售生猪488.7万头(去年同期为139万头),销售收入122.81亿元,同比增165%;同期,商品猪销售均价26.95元/公斤,比2020年12月份下降10.61%。

新希望:2月销售生猪69.78万头,环比下降4.66%,同比增长199%;收入为20.38亿元,环比下降18.71%,同比增长146%;商品猪销售均价29.38元/公斤,环比下降3.74%,同比下降12.97%。

正邦科技:2月销售生猪75.36万头(其中仔猪23.66万头,商品猪51.70万头),环比下降4.21%,同比增长119.91%;销售收入20.38亿元,环比下降34.7%,同比增长30.92%。

不难看出,由于产能扩张,上市公司生猪销售数量和销售收入同比增幅较大;而基于2020年2季度末3季度初期的仔猪外销量增加、仔猪育肥投苗量较少,公司生猪销售数量环比下降。同时,伴随着商品猪均价下降,生猪销售收入环比也是呈现下降态势。

站在当前时点看,随着生猪供给增加,猪价下跌,本轮猪周期红利已渐行渐远。

02

猪周期下半场,该看什么?其实就是“成本”。

今年猪价下降是市场的一个共识。至于下降速度如何,这里引入现货价格与期货价格走势来预判。

生猪现货价格代表目前的供求关系,而期货价格代表市场预测的未来的供求关系。所以一个关键数据,生猪期货。

尽管猪价一直在跌,但基于当前北方非瘟疫情较为严重,南方多地也零星地出现疫情,导致目前养殖户恐慌性出栏抛售,9月交割的生猪期货在跌到25000(元/吨)左右开始跌不动,已于1月底开始反弹,说明期货市场开始兑现产能再次受损的预期。

这样一来,远期价格在上涨,意味着今年猪价整体下降的速度会变得平缓。

(来源:wind)

低猪价的趋势下,成本更高的养殖户们会被市场淘汰出局,这将是未来2-3年的市场常态,生猪养殖行业规模化、集中度也正在加速推进。

事实上,在本轮猪周期里,非洲猪瘟就加快这一趋势。非洲猪瘟抬高了成本端中枢,一方面,加大防疫相关投入,如猪舍改造、洗消环节增加等,体现在折旧及三费的提升;另一方面,行业全程存活率下降、三元回交、外购种猪及仔猪等因素也带动了成本提升。

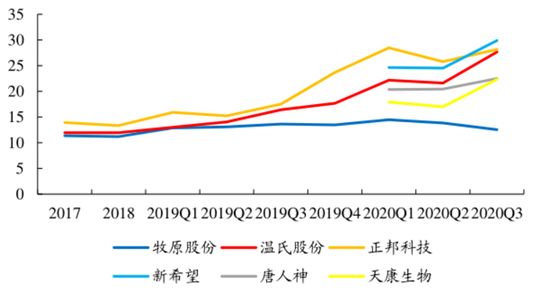

以自繁自养为代表的牧原股份来说,包括生产饲料、种猪扩繁、仔猪养肥全过程一体化都是自己做,因此,牧原股份在整个养猪行业中成本是最低的。此前饲料产能位于东北河南等粮食主产区,料罐车运输是其在饲料端的竞争优势,非瘟之后,公司饲料从生产、运输至饲喂全流程智能化控制,以及采用高温灭菌等技术造成成本刚性提升0.49元/公斤。同时,牧原对猪舍进行硬件升级,以及增加人员防疫投入,一定程度上增加了成本。非洲猪瘟前公司商品猪完全成本约10-12.5元/公斤,非洲猪瘟后提升至13.1-14.4元/公斤。

(猪企成本变化,来源:开源证券)

显然,非洲猪瘟带来成本上升对于龙头企业是如此,更不用说对于防控措施不到位的中小养殖场,不仅要承受更大幅度的成本提升,还可能因资金链断裂而遭遇灭顶之灾。同时,非洲猪瘟降低了整个行业的生产效率,但中小养殖场的下降幅度要明显大于头部企业。

散户害怕血本无归,大量退出,而大企业通过不断扩产实现规模化,从而降低成本,通过“以量换价”形式,是有可能穿越猪周期,从周期股变成成长股。

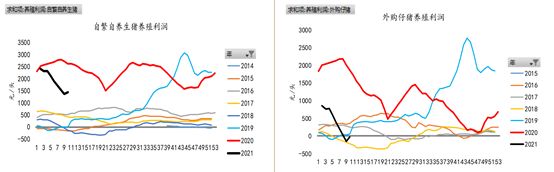

上市猪股差异的主要来源是仔畜成本差异,从自繁自养和外购角度来看,自己产仔猪的上市公司仔畜成本只有400元/头左右,需要去外购仔猪的成本在2000元/头左右。

显而易见,外购仔猪带来的后果就是成本上升、利润率下降。如图所示,自繁自养生猪养殖利润随着猪价下降,降低至1500元/头左右,但外购仔猪养殖利润已基本抹平。

(来源:博亚和讯、混沌天成研究院)

相较于温氏股份的“公司+农户”的轻资产运营模式,牧原和新希望的自繁自养模式,更易扩大规模且出栏量的扩张速度较快,养殖效率是更高的。

这也就是为什么牧原股份2019年市占率提升比温氏还多提高0.1个百分点的原因。牧原股份2018年市占率为1.58%,2019年提升到1.9%;同期,温氏股份由3.2%提升到3.4%。照这个势头下去,牧原的优势会逐渐放大,确实有可能超越温氏成为老大。这就不难奇怪,市场给予牧原股份估值会比温氏股份高出一倍多。

除了非洲猪瘟的影响外,造成养殖成本上行还有关键一点,在于玉米、豆粕等饲料原料的价格处于高位震荡。受到美豆期货的影响,国内豆粕的涨价滞后于美豆的上涨,在年初叠加国内疫情加剧,道路受阻及年前备货等多种因素,补涨比较迅猛。1月份豆粕涨幅达到近600元/吨,涨幅惊人。

这样一来,饲料原料价格处于高位,对于整个养殖行业来说都是不利的因素。但一般头部企业都会进行玉米、豆粕等商品期货的套期保值业务,相较于散户而言,能规避部分饲料原料价格大幅度波动,所以不必太悲观。

因此,今年对于猪企的关注点,对内,看企业生产成本,成本越低,产销量增长可以弥补价跌;对外,看生猪下滑速度,如果说今年猪价下滑非常平缓,而猪企的出栏量非常给力,股价表现是可能存在超预期的,就如1月底,猪价仍在下跌,生猪期货开始反弹,牧原股份股价短短半个月涨近50%。

(来源:wind)

03

当前,我国仍处于生猪养殖规模化的初期,2020年我国生猪养殖企业行业中最大10家企业占行业比重仅12.3%,散养户进出成本较低,导致市场格局非常分散。

在非洲猪瘟的推动下,行业中小养殖户加速出清,相反,行业内上市猪企不断加大扩张规模,2020Q1-Q3牧原股份、新希望、正邦科技、温氏股份资本开支大幅增长,分别同比增长441%、374%、250%、203%。

龙头猪企的逆势扩张,意味着行业集中度快速提高,它们反而获得了更多发展空间。

虽然2019年国家放开生猪禁养、限养规定,但这仅是为了短暂应对猪瘟带来的供需缺口的扩大,而生猪生产走向规模化、管理化是大势所趋,如此一来,拥有更大规模、抢占更多市场的猪企将具有更大的发展潜力。

总体来看,疯狂了两年的猪肉价格已经步入下跌态势,本轮猪周期红利也已渐行渐远。但不可否认的是,养猪行业拥有万亿市场前景,接下来,应该更加关注上市猪企对于成本的管控程度,实现规模化,通过“以量换价”形式,是有可能穿越猪周期,从周期股变成长股。

相关推荐

猪周期下半场,该关注什么?

不赚钱的汽车电商,下半场该如何突围?

关于拼多多,除了亏损还该关注什么?

大佬们的掌上明“猪”

AI为什么救不了“想上天”的猪?

新消费——破壁创新的下半场

看好猪市风口,这30人想用AI养殖中国的6.9亿头猪

猪价凶猛,“二师兄”高不可攀?

丁磊养的猪现在怎么样了

A股神兽红黑榜:牧原猪与獐子贝“造富”术

网址: 猪周期下半场,该关注什么? http://m.xishuta.com/newsview40019.html