灵活对冲,不灵活也不对冲

图片来源@视觉中国

钛媒体注:本文来源于微信公众号远川投资评论(ID:caituandzd),作者|于前,编辑|张婕妤,钛媒体经授权发布。

在金融市场高度成熟的美国,拿捏着资本市场命脉,扼住投资收益咽喉的是一群对冲基金。他们创造出了这个世界上最难以置信的收益神话和一个又一个庞大的资产管理公司,对冲是他们的生存之道,杠杆让他们功成名就。

对冲是迷人的。

它既可以做多市场同样也可以做空一切,这让对冲精英们拥有充分的工具自由去追逐一切想追逐的机会,利用杠杆效应又使得他们可以最大化每笔交易的收益,牛市靠着杠杆几倍往前冲,熊市手持空单降低敞口,震荡市多空都做增厚收益,是一个理论上没有上限的投资模式。

事实也正是如此,不局限于股票、债券、大宗商品的对冲基金为富豪客户们创造了叹为观止的财富,同时也为基金经理们获取了数以亿计的薪酬和无上的地位。华盛顿邮报专栏作家塞巴斯蒂安·马拉比为对冲基金行业写了一本《富可敌国:对冲基金与新精英的崛起》,原名更直接——「More Money Than God」。

自2020年3月无限QE后,对冲行业发展更甚。美联储向全球市场无限制的投放美元,大放水的本意是通过提供流动性来缓解新冠疫情对大量企业的冲击,结果全球前500富豪的资产规模连续两年增长超1万亿美金,而资管行业里先富起来的对冲基金管理规模也同样大幅跳涨79%。

只不过,对冲的美好图景在大洋彼岸让无数人心向往之,但回到国内,情况却相去甚远。

01 灵活对冲不保熟

如果说今年3月初开始的市场大跌,仅仅是让绝大多数产品朝着预警线快速靠近,渠道、营销人员们尚且能够通过电话会、路演来安抚投资人,告诉大家市场正在企稳。那四月末连续两周的再次暴跌,大量私募产品净值甚至直接触达清仓线,愤怒的持有人此时只有一个想法——赎回,我当初买你做甚。任你平时的投资理念,风控管理吹的天花乱坠,7毛多的净值已经无声诉说了一切。

相较于隔壁股票纯多头产品动辄20%、30%的大回撤,冠以对冲、中性、多空之名的产品回撤则显得温柔许多。无他,对冲的操作让管理人们在无止境的下跌行情中留有了些许哪怕逼仄但还有点小用的腾挪空间。

但持有人对对冲产品的期待,一般不会满足于「少亏一点」的结果。

毕竟当初路演的时候,管理人信誓旦旦地念出PPT上的标红大字“预估最大回撤3%”,言必称与危机CTA搭配食用效果更佳,结果行情一差,潮水一退,回撤也都十好几。更意难平的事情是,对外的「旗舰产品」还比自己真实买到的表现好,卖家秀一个个光鲜亮丽,买家秀一个个垂头丧气。

很多客户不禁纳了闷并无情发问:说好的灵活对冲呢,怎么不灵活呢?为什么不对冲呢?是不愿意吗?

其实从去年底开始,一切就已开始初现端倪。

在资管行业有一句颠扑不破的话:基金产品,好做不好卖,好卖不好做。大致的意思是在市场低点的时候产品做业绩好做,但环境冷清销售难卖;而到了市场火热的时候大抵都是高点,新发产品容易上规模但净值创新高则略显困难。

2021年初的时候,中性产品收益曲线迷人,各家机构纷纷上销售,刚过完一个春天,就不得不一边回撤一边投教;到了下半年,好不容易高频策略开始跑出点奔头,资金涌进来,转眼还没撑到元旦,高频也开始沦陷了。

也是从那个时候,轮盘逐渐轮到灵活对冲和CTA,更多的投资人开始盯上这些类产品——既然大家预期都差,我买点有对冲手段,稳健点的产品总归会好些了吧。结果刚过完年,还没等收到祝福,管理人就来先给大家道歉了:“回撤很大,已做处理,实在抱歉;公司稳定,长期持有,未来可期。”

其实,很多客户对这类有绝对收益特征的产品有认知误区,灵活对冲其实只是规避了β的波动,但是α的波动还是有的。也就是说,虽然我叫灵活对冲,但灵活不代表正确。

至于为什么,一切还得从灵活对冲产品的机制说起。

02 对冲产品不灵活

灵活对冲产品,可以从定义上将其拆解为两部分:对冲+灵活。

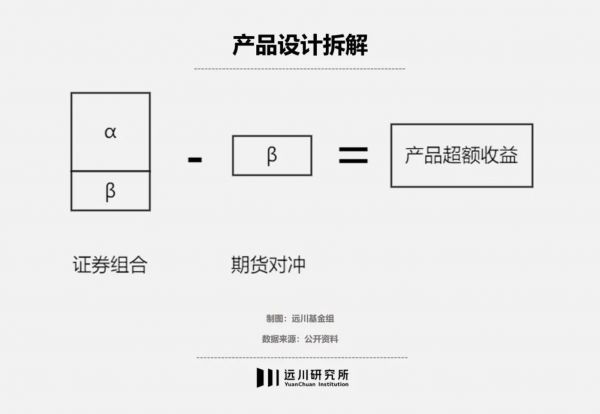

先来说对冲(Hedge),这也是海外的对冲基金们成名的工具,利用有相关度、方向相反、数量相当的交易,减少或消解风险敞口。典型代表是量化中性,利用量化程序选择出一个拥有超额收益的组合,然后利用相关的股指期货、期权等工具对冲掉股票的市场风险(Beta)。

产品设计到这里都还是和中性策略基本一致的,而灵活才是区别它与中性策略的关键所在。

灵活意味着择时,同样也意味着更加主观。

选择什么品种对冲;什么时候择时;多头头寸放多少,空头头寸放多少,每一个都是管理人来判断的,而每一项又都是能对超额收益有深远影响的。选好了。选准了,放对了,别人赚时你能多赚,别人亏时你能不亏甚至继续赚。

总结而言,灵活对冲是当市场震荡期间可以借由相对灵活的对冲方式减少部分的Beta风险,而市场上涨时不完全放弃Beta收益的一种策略。因此,灵活对冲的盈利本质就是利用对资产的风险敞口来获取超越市场的收益回报。它与中性策略的主要区别在于是否在持仓中保留风险敞口以及是否进行择时操作。

理论上看,灵活对冲产品展现出来的特点应该是低波动、低回撤的稳健收益。但各家却展现出了大相径庭的结果,为什么?问题也就出现在了这个敞口之中。

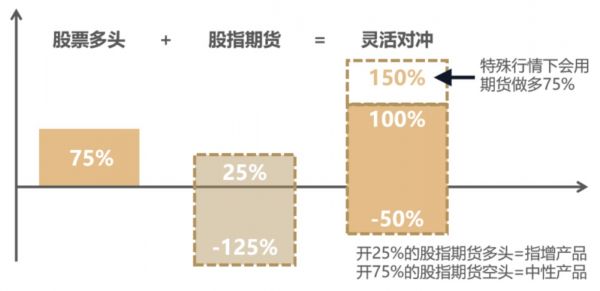

基金公司们对灵活对冲产品的主流玩法大致分为两类,即单边敞口与双边敞口。单边敞口的产品意指不会保留单边做空的头寸,结合期货头寸后仍旧呈现出净多头的状态;而双边敞口意指可以保留多空双向的敞口,剑指双边获利。也就是说,灵活对冲是在期货、期权上择机对冲实现减少或者放大头寸风险暴露。

如此一来,也就形成了有些能力强的管理人,可以同时hold住多头头寸和空头头寸,根据投资风格和风控管理分为更加激进的进取型和相对保守的稳健型。基金经理们愿意发对冲产品,绝大多数都是手里已有比较好的中性策略或指增策略,对其稍加改造就可形成一个全新的产品线。但手握做空核按钮的人,绝对不会止于此,潘多拉的魔盒一旦打开,无穷的欲望往往会迷失人心智。

某产品持仓图解

一辈子没在股市挣到大钱的老股民依旧会坚信自己有买到10倍股财富自由的能力,有着专业知识、曾经挣过大钱的基金经理们则始终坚信我可以打败同行,战胜市场。这也就造成了大多数做灵活对冲的喜欢赌,赌赢得别人的一线胜机。

为什么灵活对冲难做,答案其实写在了问题里。灵活对冲本身就是伪命题 ,既灵活又能对冲 ,约等于某基金经理说「我没有投资框架,我只要净值新高。」

曾经投资准的时候叫成功对冲,投资者蜂拥而至。但没有人能够永远做对操作,也没有人能永远战胜市场。如今不准的时候则成了灵活亏损,持有人嗤之以鼻。今年很多产品做不好一方面和市场震荡剧烈,转换速度快有关,一方面则也和管理人的判断分不开干系。

既然灵活的择时这么难做,那到底能不能择时?

可以,但要管理好投资人的预期。

可能很多投资者都是冲着上涨时灵活,下跌时对冲的概念去。结果买到手发现并不是如此,幻想的破灭自然会裹挟着怨气,而较差的持有体验既不利于未来的客户维护也不利于公司的管理。毕竟天天看见投资人给你做表情包,心态再好,看了也都吃不消。

03 尾声

对于任何一种对外募资的金融产品来说,基准是一个必备要素,尽管它也是一把双刃剑。

在基准之上做投资,是给自己「上枷锁」,在既定框架内寻找符合风险特征的收益;但另一方面,它可以用来解释收益也可以用来解释亏损,给持有人提供一种稳定的预期。

灵活对冲这个词的代价,就是在持有人的字典里,意味着上涨的时候涨更多,下跌的时候一点儿都不跌。

语境之外,灵活对冲在当下还有一个现实困境——如今的国内股指期货市场基差收敛趋势明显,而在这种情况下,期货端对冲掉的β会逐渐减少,这一点就会拖累对冲效果。

所有故事的背后,哪有什么岁月静好,大都是基差在负重前行。如此,又怎么灵活的起来。

相关推荐

对冲基金大败局

对冲基金的“秘密武器”:私家侦探

当对冲基金刺入一级市场:投资喜茶的Coatue是什么物种?

投出全球三成独角兽,对冲基金疯狂投入一级市场

对冲基金Archegos爆仓始末

比特币年内已翻倍:庄家、抄底者、对冲基金跑步入场

沙特主权基金对冲特斯拉股份 马斯克:我还以为早卖了

游戏驿站让对冲基金经理近乎崩溃,没时间吃饭每天只睡3小时

美股仍深不见底,中概初现“对冲”价值

出价近7亿美元 对冲基金收购全美最大零售书店

网址: 灵活对冲,不灵活也不对冲 http://m.xishuta.com/zhidaoview27274.html