母公司曾两次被做空,分拆上市的科通技术“背水一战”

图片来源@视觉中国

文 | 猎云网

近日,从事芯片应用设计和分销业务的科通技术,已在A股创业板开始第一轮问询。

虽处在芯片产业链中,但科通技术的重点并不在研发芯片,而是做一名“中间商”。其主要通过汇总下游客户订单、需求等信息后,再统一向上游厂商进行采购。此外,作为中间角色,科通技术还提供一站式芯片应用解决方案,帮助下游客户降低采购成本,缩短终端产品开发周期。同时向上游厂商提供市场开拓、产品营销等工作。

这样的中间角色,和科通技术诞生的基因有关。

科通技术本是联交所上市公司科通芯城(现更名硬蛋创新)的间接控制的非全资附属公司,科通芯城上市之际,主营业务便为IC元器件B2B电商平台,后因两次做空,外加元器件电商概念不如以往,才于去年将旗下2005年成立的分销业务科通技术分拆上市。

将科通技术分拆上市,算是科通芯城最后的“放手一搏”。

自从2017年两次被机构做空后,科通芯城的股价一蹶不振,做空前其市值达到了148亿港元,做空后直接腰斩,蒸发80亿港元,如今市值仅为23亿港元,距离最高点堪称“脚斩”。面对资本市场的表现欠佳,在分拆上市前其表示:公司在科通技术的权益将会减少,但公司将仍为科通技术的最终控股股东,其业绩仍会合并至公司,预期会对公司业务带来长远和强劲增长。

可以看出,科通芯城对于这个分拆上市的子公司未来发展寄予了厚望。但是自身遭遇两次做空,子公司的业绩表现又平平无奇,其毛利率和研发费率远低于同行,又过于依赖大客户。面对这样的现状,科通技术能顺利IPO,并让其母公司圆增长的梦吗?

两次做空,元气大伤

科通芯城在更名硬蛋创新之前,更被人熟知的名号是IC元器件自营电商第一股。

2010年科通芯城成立,仅仅四年就成功登陆港交所,发展速度可见一斑。当时资本市场非常看好IC元器件电商的生意,2014年7月科通芯城上市当天市值为55亿港元,2017年5月科通芯城的市值已经冲到146亿港元,基本上等于三年翻了三倍。

事情本应一直平稳发展,直到2017年5月,烽火研究发布了58页的做空报告。

“横跨 10 年的世纪骗案”这是烽火研究在发布第一篇科通芯城做空报告的题目。在这份报告中,烽火研究列出了七个问题。其中最主要的问题是,烽火研究认为科通芯城旗下的网站在流量、GMV、客户规模等信息作假。烽火研究指出:“2014年上市起鲜有更新,并充满漏洞和错误。所谓的创业家物联网平台硬蛋网更是充满看似由内部员工所伪造的假项目。我们相信科通芯城声称的216.5亿人民币GMV大部份是虚假的。”其次烽火研究观察到,网站流量亦极低。

烽火研究通过查询科通芯城的工商档案时发现,“工商档案上的收入数字与年报上披露的收入数年有重大差异。工商档案所引申的收入数字仅仅是年报披露的收入的四成。”

这份报告于5月22日下午两点发布,发布后科通芯城股价骤跌22%,仅49分钟后,科通芯城紧急停牌。科通芯城董事长康敬伟在会议中说,“公司的订单来源多样化,可以通过微信、传真、网页与邮件等等多个方式下单,公司在2014年7月上市时,已经有60%的订单需求来自移动端,并不一定全部通过网站。”

经历两次紧急会议后,科通芯城复牌。复牌当天,烽火研究发布了名为“横跨 10 年的世纪骗案-第二波”的第二份科通芯城做空报告。在报告中,烽火研究表示科通芯城并未在澄清报告里解释清楚部分信息。当时业内人士分析道科通芯城的澄清报告不够有力。

最终做空这件事不了了之,科通芯城选择考虑发放半年年度股息或全年度股息,来稳住投资者的信心。但是这两次做空,让科通芯城连续多日暴跌,市值蒸发了83亿港元。更大的代价是,科通芯城从此一蹶不振,在经历多次回购、派息等努力后,科通芯城才有些起色。

如今,科通芯城改名为硬蛋创新,股价在2港元左右徘徊,市值仅为22亿港元。

面对在资本市场的表现,硬蛋创新也积极做出调整,争取改善局面。它进行了业务调整,保留定制化模块及解决方案、开发及销售自研AIoT产品等业务。将所有的分销业务和芯片应用设计全部放在科通技术中。然后再将科通技术分拆上市。

由此可见,科通技术能否成功上市,对于硬蛋创新而言十分重要。

中间人,是芯片产业的长久生意吗?

抛开母公司的问题,回归到科通技术自身的业务来看,不难发现这门芯片的中间商业务也并不是一帆丰顺的。

从整个产业链发展来看,科通技术目前正处于芯片产业蓬勃发展的几年。近几年,下游产业对于芯片的需求量暴增,直接带动上游工厂的订单增长,科通技术的中间生意也水涨船高。从招股书也能看出,科通技术的账面十分漂亮。2019年-2021年,科通技术分别实现营业收入39亿元、42.21亿元、76.21亿元,2020年、2021年营收增幅分别为8.26%、80.52%。毛利率分别为7.61%、9.14%、7.71%。

可以看出,报告期内,科通技术营收呈持续上升的趋势。但科通技术并没有赚到现金。

根据招股书显示,报告期内,科通技术经营活动产生的现金流量净额分别为2.9亿、负1.6亿、负2.3亿。也就是说,只有在2019年科通技术才在经验上赚到钱,2020、2021年均为亏损,累计亏损达1.1亿。

作为分销商,科通技术最重要的就是和上游、下游公司的牵连,

目前,科通芯城分销的芯片产品主要为,FPGA芯片、ASIC芯片、处理器芯片、模拟芯片、存储芯片。其中FPGA芯片为科通技术的主要分销产品,2019年-2021年FPGA芯片收入分别占主营业务收入的15.81%、20.3%、21.35%。

芯片上游厂商中,头部厂商占有更多的话语权和产量,这样的行业特点,使得分销商科通技术非常依赖单一客户。在贡献营收最多的FPGA芯片中,赛灵思是科通技术唯一的主要供应商。2019年-2021年57.67%、71.99%、74.12%,向其余供应商采购的金额占比均未超过5%。

过于依赖同一个供应商的风险性有目共睹,这不仅为科通技术未来发展埋下了巨大隐患,同样让科通技术在上游层面没有太多的议价权。

相比过度依赖供应商,科通技术的客户更为蹊跷。报告期中,科通技术的第一大客户无一例外均为其关联公司。

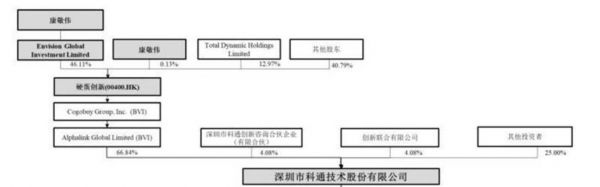

提到关联公司,先来看看科通技术的股权架构,通过招股书可以看到,康敬伟通过Envision Global Investments Limited 持有硬蛋创新 46.11%股份,直接持有硬蛋创新 0.13%股份,合计可控制硬蛋创新 46.24%股份。硬蛋创新又通过ALPHALINK GLOBAL LIMTED持股科通技术65.6%的股份,为第一大股东。也就是说,康敬伟是科通技术的实控人。

明确这点后,再来看科通技术的客户,2019-2021年,科通技术对同兴股份有限公司、科通物联技术有限公司、COGOBUY LIMITED等同一控制下的企业产生的销售收入分别为3200万、6400万、3800万。

这几家企业为科通科技实控人康敬伟直接或间接控制的企业。并且在科通技术的报告期内一直为科通技术的第一大客户。其实可以看出,科通科技在下游客户层面绑定较深,只是这种绑定可能也会引起注意,产生关联交易不合规的舆论探讨。

从上游和下游的关系中,不难看出科通技术作为分销商,每一步都很艰难,其发展的路途注定不是一帆丰顺。

除了主营业务分销业务外,科通技术还有部分业务为IC元器件的应用方案及软件的设计、测试、研发等。这部分业务的发展表现的关键词为“低”。招股说明书显示,2019-2021年科通技术的研发费用率分别为0.49%、0.67%、0.6%,同行业可比公司平均值分别为0.91%、0.93%、1.05%。

研发投入成本比同行低,取得的成绩自然也不出色,成立17年来,直到今日,科通技术共拥有20项专利,但发明专利却仅有1项。此外,科通技术的资产负债率还一度超过了100%,报告期内,科通技术的资产负债率分别为110.84%、76.36%、77.73%。

由此可见,科通技术目前面临的问题不少,找到更多下游客户,拿到更多上游厂商的销售权,才能让其分销的业务在行业站稳脚跟。

相关推荐

分拆上市门槛下降,VC/PE机会来了

比亚迪半导体分拆上市,摆脱母公司依赖是关键

分拆上市盛宴,VC/PE机会来了

大公司裂变,分拆上市进行时|钛媒体深度

快狗打车被分拆上市,姚劲波的58系2家上市公司在路上

大公司分拆上市:拆与不拆,难念的经

为何一年两次被做空:复盘本土奶粉企业飞鹤的关键7年

彭博:微医考虑分拆部分业务到科创板上市

分拆向左,并购向右,为何中美互联网巨头走向天平的两端?

焦点分析 | 比亚迪半导体“大刀阔斧”推进分拆上市,意欲何为?

网址: 母公司曾两次被做空,分拆上市的科通技术“背水一战” http://m.xishuta.com/zhidaoview27179.html