乳企扎堆IPO:没有奶牛,就没有活路

图片来源@视觉中国

钛媒体注:本文来源于微信公众号有数DataVision(ID:ycsypl),作者 | 杨典,编辑 | 胡晓琪,钛媒体经授权发布。

就在伊利蒙牛眼皮子底下,还有14家不甘心的乳企在扎堆IPO。

这场IPO竞赛自2020年前后开启,包括品渥食品、熊猫乳品、一鸣食品在内的多家乳企已经成功登陆上交所。

正在排队的还有认养一头牛、四川人最爱的菊乐,以及手握500本底稿仍然没有过会的红星美羚。曾经是三鹿集团子公司的君乐宝也手握IPO的号码牌,一旦成功,这家年营收超过200亿的公司多少会引得老大哥们多看两眼。

如此大规模的乳企上市实在是不同寻常。因为在A股,算上养猪顺便再养牛的温氏股份、专供益生菌的科拓生物,乳业概念股也只有30家,而近两年扎堆IPO的乳企就已超过一半。

看似大家都搭上了同一趟车,只不过命运已然出现了分叉:有人大可以走花路,有人只是不想走下牌桌成为历史。

01、硬着头皮也得上

除了认养一头牛这个“云养牛”的,这些嚷着要上市的乳企都是地方的“小众奶”,营收不过几个亿。

比如光听名字就能感受到草原豪迈的骑士乳业,营收有七成来自内蒙;江西贡献了阳光乳业超九成的营收;而仅靠着一款四川人从小喝到大的“酸乐奶”,菊乐股份就轻松活了二十五年。

这些乳企在本地尚能混口饭吃,但赶上了奶价上涨的周期,这饭碗眼看着快端不住了。

乳企的上游,是看天吃饭的畜牧业,周期性特征明显。奶价上涨,农户就加大养殖;奶价一跌,就又忙不迭地开始倒奶杀牛。上游的供需失衡传导到下游,原奶价格波动大,乳企又不能动辄涨价,只能自求多福。

近二十年,中国乳企大致经历过三次奶价上行周期,前两次都是由安全事件引发的。比如2008年的三聚氰胺事件后,蒙牛向上整合供应链,取消散奶收购。大量中小牧场和散农出清,无数奶农只能“弃牛打工”,供给减少引发新一轮奶价上涨。

而在每一轮奶周期后,赢家都是大企业。原因很简单,家大业大的乳企更能涨价。

伊利就曾在2010年后的那轮奶价上行期顺势提价了10%,一边涨价一边拓市场,年营收从2010年的296亿元涨到了2014年的544亿元,稳坐头把交椅。

而到了这一轮的奶价上行期,头部乳企公司换了种玩法。不光是加速上游牧场整合收购,还开始推广生鲜乳,直接导致原奶价格在2021年攀升到了历史最高点,各主产区奶价维持在4.2元/千克的高位。

原奶在乳企成本构成中最高能占到60%,可对于奶源充足的巨头来说,原奶市场价上涨,关我自己养的牛什么事?

在奶价上涨周期里,没有奶源的地方乳企受伤最深。

阳光乳业超过八成原奶依赖合作牧场,根本没什么议价权。因而阳光乳业的采购价维持在4.6-5.1元,远高于市场价。反映在财报上,阳光乳业在2018年-2020年间毛利率连年下降,直接从43%跌到了37%。

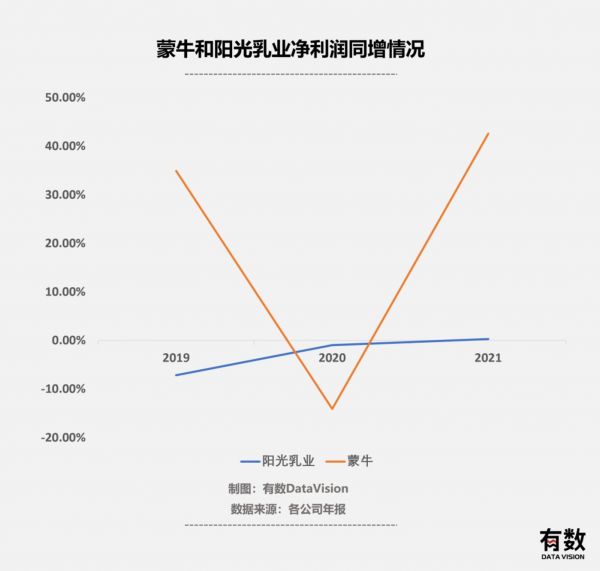

阳光乳业的一部分原奶采购自现代牧业,也就是蒙牛的小老弟。于是,阳光乳业一边苦哈哈过日子,另一边,拿捏了奶源的蒙牛却笑开了花。2021年蒙牛净利润同增42.6%,产自自家牧场的低温鲜奶“每日鲜语”功不可没。

再下一步,除去价格、渠道方面的降维打击,巨头们甚至可以直接“贴脸输出”。

菊乐有酸乐奶,蒙牛就整一个酸酸乳,只卖1.9元,比正价的酸乐奶还便宜2毛钱,菊乐只能含泪降到1.68元。

因此,在奶价上涨、巨头围剿的双重夹击下,即便已经第四次IPO、“钉子户”菊乐硬着头皮也要上。

不上市筹钱,就只能等死。纵观整个乳制品行业,乳企数量从2008年的800多家降到如今的500多家,搞不好就查无此人了。

苟延残喘的地方乳企不愿只能活在回忆里,只好含泪上市,向股民讨个饭吃。

02、牧场军备竞赛

地方乳企打不过巨头、奶周期上行压力倍增,解决这两个问题就一招——筹钱建场,自己养牛。

这个道理乳企们自然也懂,所以骑士乳业要募2.6亿元,菊乐募资3.39亿元,认养一头牛则要拿出募集资金的一半(9.77亿),都说要养牛。

建牧场首先得财大气粗。

相较于个体户就能搞定的养猪,养奶牛则需要更多的露天活动空间、专业的取奶设备,前期投入成本与土地决定了牧场建设倾向于规模化。

2021年,我国牧场建设新项目几乎都是大型牧场,设计存栏5000头以上牧场的存栏数占83%,“万头牧场”占比在62%[1]。

“10万吨的生产规模,需要配3万头牛,需要四五个亿的基础投资,还不包括运输等费用。”说这话的是科迪乳业的张海清,即使深知投入巨大,仍然在1998年开始“先建奶源基地”。

当时连蒙牛伊利都不敢这么搞,因为没钱。蒙牛一百万注册资本都是牛根生夫妇卖掉伊利股份凑来的,没有奶源,没有市场,没有工厂,全靠牛根生刷脸租厂房设备才能生产乳制品。

而倒欠奶农1.4亿的科迪属于是没钱硬搞,“巨投十年、巨亏十年”,常年霸榜ST,最终黯然退市。

相比之下,澳亚牧场则是背靠大树好乘凉的模范生,左拥日本明治、右抱印尼佳发,在2008年三聚氰胺事件爆发后挥金如土、火速抄底,如今坐拥14657亩牧场,已经成为“中国最大的独立原料奶生产商”。

不过,如今是光有钱也不行,牧场不够用了。

在中国,70%的牛奶产自横跨内蒙古草原的黄金奶源带和东北地区,前者气候适合优质牧草生长,孕育了伊利和蒙牛两大液态奶巨头;而后者提供充足的土地供牧草生长与奶牛活动空间,奶粉龙头飞鹤诞生于此。

广州的越秀集团要千里迢迢的跨省接手辽宁的辉山乳业,还不是因为广州实在不适合放牧。

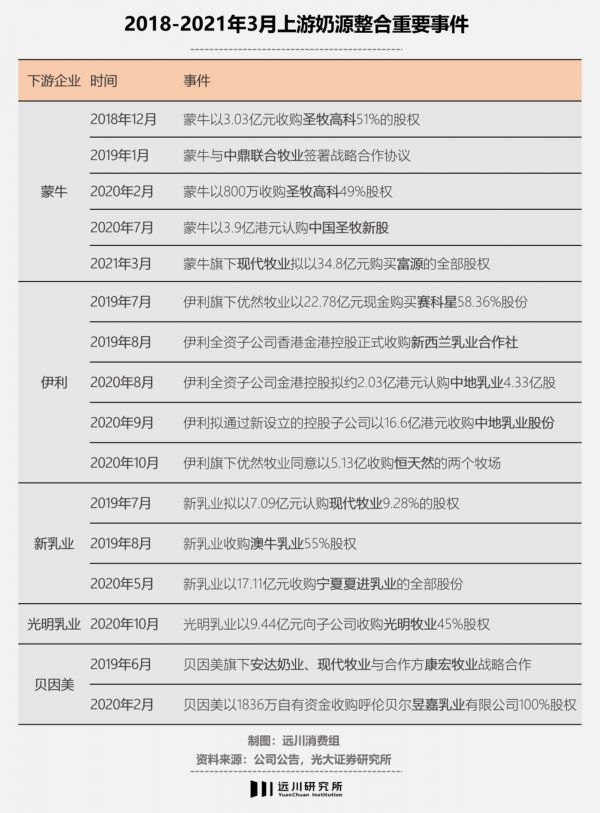

受制于自然条件,好的牧场都是稀缺资源,巨头都靠着钞能力收购或并购,在乳业形成乳业巨头和牧场巨头相互绑定的情况。

比如蒙牛身后站着圣牧高科、现代牧业,而伊利身后则有赛科星、恒天然,有时一家牧场公司,就能奶起四五家乳业巨头。

从商业、财务角度,乳企热衷于牧场自然是为了控制成本,但在这之上,乳企们对于牧场的迷恋,还有一个国情级别的问题。

03、我的牧场我做主

我国有一项高新技术,名为“食品中三聚氰胺的快速检测”。早在2009年,路透社还专门写了篇科普文,标题是:“什么是三聚氰胺?为什么奶粉里有它?”。

当外国人在纠结土豆奶燕麦奶哪个更健康、喝牛奶到底能长高几厘米、奶牛有没有心情愉悦时,我们的家长已经坐上飞往全球各地的飞机,买回最贵的进口奶粉,只求孩子喝了不生病。

三聚氰胺作为里程碑式的事件,基本奠定了我国乳业的竞争方向只有三个词:安全,安全,还是**的安全。只是人们的关注焦点还停留在安全问题的时候,只能说明这行业还停留在最初级的阶段。

而那些对国产奶粉还存有一点信心的家长,听到的故事往往是:北纬47°是黄金奶源带,适合牧草生长。

这个故事也是历史的必然产物,因为在三聚氰胺事情后,奶粉很快被追溯到奶牛和奶农的头上:生产优质奶源,不能靠小作坊,必须靠大牧场,只有草好的地方才适合建牧场。

牛奶的竞争最终变成牧场的竞争,因为在中国的语境里,奶源自有率直接和安全挂钩。

毕竟喝奶出了事,消费者找超市,超市找乳企,乳企问奶站,奶站找奶农,奶农去问奶牛,奶牛“哞”了一声,大概是怪草不好吃。

因而在2008年之后,乳业集团收购牧场蔚然成风,光明买辉山,优然收购赛科星,飞鹤收购原生态,而蒙牛旗下的现代牧业更是四处并购。毕竟大家都深知,中国乳业经不起第二次质量问题了,此前默默无闻的牧场公司,瞬间成了价值投资。

在喊出重建乳业信心十多年之后,我国的奶牛散养占比已经降到个位数,规模化养殖逐步提高,但也没挡住麦趣尔里还是检出了丙二醇。

当年劝中国人每天一杯奶,用的是日本人喝了长高的例子。后来,泰国在引入牛奶时,中国人又成了学习楷模。

中国人喝牛奶已经遍尝三聚氰胺、肉毒杆菌、丙二醇,不知道元素周期表还够不够用。泰国人在学中国人喝牛奶时,也许顺便就炼成百毒不侵了。

04、尾声

如果要问哪个地方的牛奶最安全,得到的答案反正不会是中国。但是要问哪个地方的牛奶最好喝,四川人会说菊乐,江西人会说阳光,内蒙人会说骑士。

靠着当地人的信仰支撑,再加上近几年国货回潮,给地方品牌添了一把火。菊乐换了新包装,推出了时下流行的白桃口味,甚至一度收购了东北的惠丰乳品,想让触角横跨大半个中国。

理想是宏伟的,现实却一地鸡毛。菊乐出纳曾非法挪用资金近一亿元,业绩多年无增长,新收购的惠丰乳品酸奶还被检查出大肠杆菌超标,四次IPO仍然杳无音讯。

在一个超过60%的份额都被伊利、蒙牛和光明瓜分的市场,地方乳企连汤都喝不上。完了还要被人补刀:“奶粉贵的就是对的,飞鹤奶粉全球最贵。”

参考资料:

[1]中国牧场十年记,第一财经YiMagzine

相关推荐

小众乳企集体闯关IPO背后

伊利投喂的这家公司携30万头奶牛奔赴港股

蒙牛,成不了骑士乳业的“骑士”

认养一头牛,故事的结尾没有IPO

“认养一头牛”IPO的三只拦路虎

辉山乳业失意2年后,伊利或将以15亿入主

认养一头牛IPO,牛够吗?

逃出伊利、蒙牛围堵,网红奶企年入25亿即将上市

光明乳业押宝低温奶,天然短板难成大业?

上线 1 个月付费人数破万,新东方投资的育学园「奶牛练习生」推出母乳喂养解决方案

网址: 乳企扎堆IPO:没有奶牛,就没有活路 http://m.xishuta.com/zhidaoview26432.html