绿通科技IPO:内控问题凸显、业绩持续性受质疑

图片来源@视觉中国

文 | 胜马财经,作者 | 殷商,编辑 | 欧阳文

胜马财经获悉,日前,创业板上市委公告,广东绿通新能源电动车科技股份有限公司(以下简称“绿通科技”)将于7月15日上会。

绿通科技主要产品为场地电动车系列产品,根据产品用途的不同主要有高尔夫球车、观光车、电动巡逻车、电动货车等系列,主要应用于旅游景区、高尔夫球场、巡逻、厂区物流、房产楼盘等应用领域。

此次IPO,绿通科技拟发行股票数量不超过1749万股,预计募集资金4.05亿元,计划用于年产1.7万台场地电动车扩产项目(拟使用募集资金2.79亿元)、研发中心建设项目(拟使用募集资金5546.30万元)、信息化建设项目(拟使用募集资金3036.01万元),以及补充营运资金4000万元。

控制权稳定性再受问询

7月7日,绿通科技披露关于审核中心意见落实函的回复,显示其控制权稳定性受问询。

在第三轮问询中,深交所要求绿通科技结合公司章程对股东委派董事名额等相关规定进一步说明如何保障控制权的稳定性。事实上,该问题在首轮问询中就有涉及。

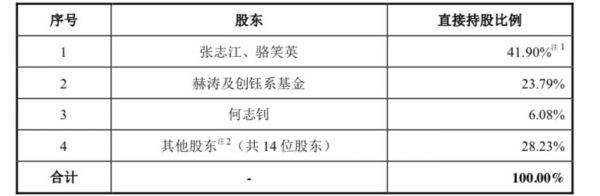

绿通科技在最新一轮问询的回复函中表示(如图),实控人张志江及其一致行动人骆笑英直接及间接拥有发行人43.05%股份(直接持股41.90%+间接持股1.15%),赫涛及创钰系基金合计持股比例为23.79%,另一位持股 5% 以上股东何志钊的持股比例为6.08%,赫涛及创钰系基金、何志钊的持股比例大幅低于张志江、骆笑英的持股比例。

发行人的董事人选由股东大会选举产生,各股东根据其持有的股份数量进行投票表决,张志江及其一致行动人骆笑英的股份表决权(41.90%)远高于赫涛、创钰系基金及其他单一股东。

而公司其他主要股东赫涛及创钰系基金、何志钊不具有控制发行人董事会席位的意图和能力。赫涛及创钰系基金基于对公司实际控制人张志江先生经营理念的认同和经营管理能力的认可,以及其私募股权投资基金性质、财务投资人的定位、赫涛本人及其团队不具备经营实业的能力等情况,赫涛及创钰系基金不存在谋求发行人实际控制人地位的意图,也没有相关能力。另一位主要股东何志钊的持股比例仅为 6.08%,入股以来未曾提名董事人选,亦不谋求发行人控制权。

由此,绿通科技表示,“发行人的控制权具有稳定性,且发行人为稳定控制权采取的相关措施合法、有效。”

高度依赖境外客户及ODM模式

把注意力回转到业务本身,绿通科技的核心产品是高尔夫汽车。招股书显示,2019年-2021年,绿通科技的营业收入分别为4.18亿、5.58亿和10.17亿元,净利润分别为4853.56万元、5212.86万元和1.27亿元。

其中,高尔夫汽车的销售总额分别为2.05亿元、3.69亿元、7.86亿元,占主营业务的比重分别为49.07%、66.20%和77.59%。

值得注意的是,绿通科技的主要市场在美国、澳大利亚、埃及和亚太。

招股书数据显示,公司 2019 年至 2021 年境外销售收入占主营业务收入的比例分别为 61.37%、 75.55%、86.08%,2020 年、2021 年境外收入分别同比增长 64.25%、107.68%, 带动营业收入分别同比增长33.46%、82.27%。

因此,海外疫情、汇率以及国际贸易形势等因素极易影响公司境外销售的可持续性。

此外,公司境外销售主要采用 ODM 模式,且大部分ODM客户在美国。根据招股书,报告期内,公司对 ODM 客户销售金额分别为 1.92 亿元、3.69 亿元及 8.03 亿元,占当期公司主营业务收入的比例分别为 45.90%、66.25%及 79.08%,集中度逐年增加。

对此公司在经营风险中披露,“如果未来公司主要 ODM 客户的经营、采购战略发生较大变化,或由于公司产品、经营战略等原因导致主要 ODM 客户终止合作,或主要 ODM 客户的经营情况和资信状况发生重大不利变化,将对公司经营产生重大不利影响。”

价格优势或将不复存在

数据显示,报告期内,绿通科技销往美国的业务收入分别约为0.50亿元、1.10亿元、2.84亿元和2.83亿元,占主营业务收入的比重分别为15.89%、26.42%、51.09%及64.01%。

公司的境外收入高度依赖美国,应与美国高尔夫球场全球第一有关。

根据美国国家高尔夫基金会2021年9月13日的一份调查数据,目前全球251个国家或地区,总共206个国家有人参与高尔夫运动,其中美国是全球高尔夫球运动最普及的国家,球场数量达到1.6万个,居世界第一,占全球的42%。

值得注意的是,报告期内公司汇兑损益分别为-58.22万元、-125.51万元、634.8万元及249.22万元,占公司利润总额的比例分别为-1.81%、-2.26%、10.29%及4.48%。

此外,税率的变动也会对公司的经营业绩产生影响。2019年8月28日,美国宣布将加征关税税率由原定的10%提高至15%,而此次加征关税清单涉及公司产品高尔夫球车。2020年1月15日,中美签署第一轮经贸协议后,公司产品高尔夫球车的加征关税税率降至7.5%。

受上述因素影响,2019年至2021年,公司高尔夫球车的平均单位售价分别为24.04万/台、22.61万/台、21.85万/台,呈现逐年下降趋势,年复合下降率为3.13%。

而坏消息是,美国自2022年起财政政策有收缩倾向,美元兑人民币汇率持续升值。ClubCar、E-Z-GO、Yamaha等竞争对手已有部分生产线开设于中国境内。未来绿通科技的低价优势可能不复存在。

研发投入占比下滑

无论产品定价如何,作为一家新能源概念公司,绿通科技的研发能力和核心技术备受关注。招股书中提到,公司目前正大力推进 UTV 电动全地形车等新产品的研发,而新产品将成为新的业绩增长点。

但公司在研发费用上的投入似乎并未显示出公司对研发的重视。报告期内,绿通科技等研发投入占营业收入的比例分别为3.55%、3.18%和3.30%,整体呈下降态势,压线高新技术企业认定标准中研发费用应占营业收入超3%的标准。

公司选取的同行业可比公司春风动力(603129.SH) ,仅2021年一年的研发费用就达1.32亿元,占比总营收的4.82%。

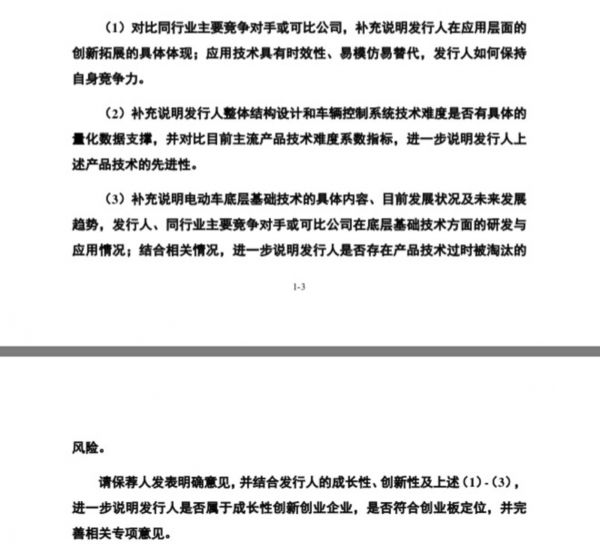

对此,监管也向绿通科技的核心技术及创业板定位发出疑问,包括公司在应用层面创新拓展的具体体现,在应用技术具有时效性、易模仿易替代的情况下如何保持自身竞争力,公司产品的技术难度是否有数据支撑等。

同时,绿通科技的研发人员平均薪酬也远低于其管理及销售人员。2018-2021年上半年,绿通科技研发人员的薪酬总额分别约为523.16万元、595.20万元、728.46万元和525.62万元,每人平均年薪约为12.45万元、12.4万元、12.55万元和7.84万元;关键管理人员薪酬总额分别为618.19万元、685.92万元、1127.35万元和738.20万元,管理人员每人平均年薪约为68.69万元、57.16万元、93.94万元和67.11万元。

前员工成供应商,商号使用混乱

除了公司的业务情况,绿通科技的内控也备受争议,其中最显著的问题就是前员工成了公司供应商。

根据招股书,公司前五大客户中,成都绿欣、三亚绿通电瓶车销售服务有限公司的实际控制人查恩才、马志先以及广州五羊绿通新能源电动车科技有限公司的股东 (持股 5%)、监事范桂云均为公司前员工。上述三人还曾间接分别持有绿通科技 0.50%、0.08%、0.03%的股份。

根据招股书,2018-2021上半年,绿通科技对前员工客户销售占比分别为为 22.93%、18.33%、11.45%和 5.98%,占经销收入的比例分别为 54.77%、52.50%、52.00%、41.80%。

而且绿通科技对前员工的售价低于境内其他客户。根据问询回复,2021年上半年,绿通科技对前员工客户的平均产品销售单价为3。83万元,而对境内其他客户平均产品销售单价4.77万元。公司解释这种巨大差异与不同客户的产品结构和配置差异有关。

此外,绿通科技的商号使用也存在诸多混乱之处。

招股书显示,绿通科技的第二大客户是 LLC, LVTONG USA GOLF CARS,而“LVTONG”这个英文名字和绿通公司的名字一模一样。根据绿通公司的法律意见, LVTONG USA GOLF CARS是一家海外品牌,而非发行人境外代理商。

但值得注意的是,近三年,绿通科技对于LVTONG USA的平均售价低于所有美国客户平均销售价格,其差异分别为-2256.45 元、-1136.38 元和-1430.57元。

除LVTONG USA外,还有共22家绿通科技的下游经销商都是用了“绿通”二字作为其商号。报告期内,公司名称中含有“绿通”的客户收入分别为26.65%,22.32%,26.62%。

公司方面表示,经销商们使用“绿通”字样作为企业名称并非其主动授权,而是经销商自行前往工商主管部门注册登记。

虽然绿通科技否认与这些经销商存在关联关系,但绿通科技对其的产品售价却更低。根据法律意见书,2021年,绿通科技给企业名称含“绿通”字样客户的平均销售价格比不含“绿通”字样客户平均的销售低5018.16 元,差异率超12%。

绿通科技错综复杂的供应商关系和管理混乱的商号授权,或将为其IPO之路蒙上了一层阴影。

相关推荐

绿通科技IPO:内控问题凸显、业绩持续性受质疑

绿通科技:越来越依赖ODM模式及境外客户,内控能力遭质疑|IPO速递

凤凰汽车美股上市,历史累计交付104辆汽车,经营持续性遭质疑

贝壳找房IPO资本围城:亏损44亿 离职员工质疑偷漏社保

从ESOP到IPO,新经济公司该关注哪些重点问题

绿联IPO:吃尽红利,难掩焦虑

IPO闯关失败后“喊冤”,红星美羚到底冤不冤?

收购佳一教育,绿景控股又转道K12

运营5年即启动上市,裕鸢航空创业传奇背后多问题待解|IPO速递

美股IPO关键流程解析

网址: 绿通科技IPO:内控问题凸显、业绩持续性受质疑 http://m.xishuta.com/zhidaoview26172.html