上市首日涨39%、市值缩水近百亿,云从科技IPO的得与失

5月27日,云从科技终于如愿登陆科创板,这也是“CV四小龙”中第二家上市企业。去年12月30日,商汤科技已经在港股上市。

云从科技开盘报价24元,相较之前15.37的申购价大涨56%。截至今日收盘,云从科技报21.40元,涨幅39.23%,成交额11.96亿元,振幅35.20%,总市值158.50亿元。

2020年5月,云从科技完成C轮融资,拿到18亿投资,当时有媒体报道,云从科技的投后估值或超250亿,与现在的158.50亿相比,差了将近100亿。

云从科技成立于2015年,这一年也被《彭博商业周刊》标注为人工智能发展元年。但与其诞生的2015年相比,如今的商业潮流已大不相同。最大的问题是,AI潮水退去,平台型的AI公司不再炙手可热,投入大盈利难的问题不只困扰着云从科技,还有整个行业,资本市场是否还能认下这个故事?

成立7年,赚的还是辛苦钱

2013年,芬兰的创业公司Uniqul推出了世界上第一款基于人脸识别的支付系统,这让很多人看到了计算机视觉技术的应用前景,其中就有周曦。

当时,还在中科院的周曦带领团队开始着手做刷脸支付的研发。但在2014年做出来后,他突然发现国内并没有相应的使用场景。

既然现有实验室的规模无法承载技术的商业化应用,思忖许久的周曦,在2015年决定放弃在中科院稳定的工作,带领团队创办云从科技。

成立第五年,云从科技开始冲击上市。2020年8月,云从科技在广东证监局办理辅导备案登记,同年12月递交招股书,但随后又一次被美国列入制裁名单。为什么是又一次?因为在2020年5月,云从科技拿到C轮融资18亿投资之后不久,就被美国商务部纳入过一次"实体清单"。

但在经历证监会问询后,2021年3月底,云从科技因财务资料过期,上市申请被中止审核。一年后,也就是2022年4月6日,证监会最终同意云从科技科创板IPO注册。5月18日,正式在科创板启动申购。不过,募资结果并不尽如人意。原拟募资37.5亿,但实际募集资金连一半都不到,仅为17.28亿。

云从科技的上市过程一波三折,这里面有大环境的影响,但更重要的还是自身盈利带来的质疑。

虽然周曦受到了Uniqul启发,但云从科技一开始并没有选择类似的B2C的模式,它的第一单业务是为海通证券研发远程开户的身份认证系统。

事实上,不只云从科技,很多AI公司的第一桶金都来自金融、安防领域。比如商汤科技的第一单是与融360联合推出的名为“天机”的风控系统,依图科技的第一单来自于苏州市公安局。

到目前为止,云从科技已经先后布局了智慧金融、智慧治理、智慧出行及智慧商业四大业务领域。

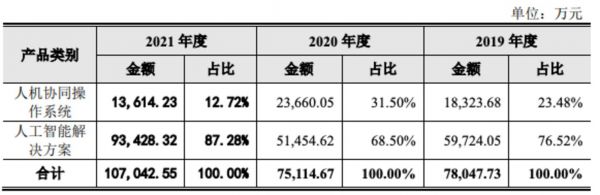

根据云从科技提交的招股书显示,其产品及服务可划分为人机协同操作系统和人工智能解决方案两大类。

区别在哪里?人机协同软件系统提供的主要是标准化的软件产品,人工智能解决方案提供的则是软硬件设备,以项目制为主。

根据营收占比数据来看,人工智能解决方案占比最大。2019-2021年,占营收比重分别为76.52%、68.50%和87.28%。

问题是,占比大但毛利率却不高。招股书显示,2019-2021年,人工智能解决方案业务的毛利率分别为23.4%、28.2%和31.3%。

说白了就是,依靠以项目制为主的人工智能解决方案带来营收的增长并不能转化为盈利能力的提升,赚的都是辛苦钱。

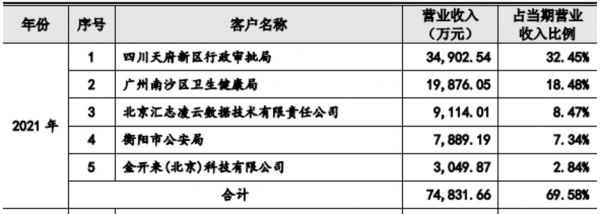

2021年,云从科技的第一和第二大客户分别为四川天府新区行政审批局和广州南沙区卫生健康局,两个都属于智慧治理领域的人工智能解决方案业务,相关项目在2021年确认收入合计约5.5亿,占营收比重的50.93%。

2021年云从科技前五大客户销售情况

两单业务也使得整个公司的营收应声提高,由2021年的7.5亿元增长至2021年的10.8亿元,但毛利率却从43.21%降低到36.76%,单智慧治理领域的毛利率也同比下降6.45个百分点至37.01%。

为什么毛利率低?最主要原因就是以项目制为主的人工智能解决方案定制化程度高,其中的工作内容、难度、工作量、交付周期等都会不同,需要外购大量设备、服务以及人力,因此成本就高。

以其中的销售环节为例,落地场景碎片化就意味着要想获得更多客户就得铺更多销售人员,这点我们从销售费用的增长趋势不难看出,2019-2021年,销售费用分别为2.3亿元、2.7亿元和2.8亿元。

当然,困在项目制里的不只是云从科技,还有整个AI行业的公司,翻翻其他家的招股书也能看得清楚。硅谷知名创投 a16z 曾调查发现,全球 AI 公司毛利率通常在50-60%,远低于SaaS业务60-80%以上的毛利率。

不过,困境虽在,也能够看到两个好消息。

其一,在招股书中能看到人工智能解决方案的毛利率虽然低,但也显示出了逐年上升的趋势。

其二,云从科技也在尝试加大规模化落地的可能。招股书中显示,本次募资主要用于人机协同操作系统升级项目、轻舟系统生态建设项目与人工智能解决方案综合服务生态项目。其中,轻舟系统生态建设项目就是面向市场大量的智能化需求,提供通用化、标准化的人工智能服务。

2025年扭亏为盈?

质疑声中,云从科技给自己立下了个Flag——预计2025年扭亏为盈。

不过,Flag一出,就有媒体算了一笔账,云从科技要想实现这一目标需要满足三个条件: 2022-2025年营业收入的复合增长率要达到33.6%、综合毛利率水平保持在50%左右、未来两年期间费用增幅低于收入和毛利增长率。

至于能不能实现,先看下云从科技现在的情况。2019-2021年云从科技的复合增长率仅为15.42%,距离33.6%尚远。毛利率部分,2018-2021年分别为21.7%、40.9%、43.5% 和37.0%,2019年以后都在40%左右徘徊,整体来看还有下降趋势。

综合毛利率这点则是目前看起来最容易实现的,2019-2021年,云从科技的销售费用、管理费用、研发费用和财务费用四项费用之和分别为9.41亿元、11.84亿元、11.44亿元,复合增幅约为6%,低于营收的增幅。

当然,云从科技能不能实现这一目标,除了自身之外,还会受制于行业的整体发展。

在招股书中,有这么一段:公司所处人工智能行业一方面面临着商汤科技、旷视科技、依图科技等人工智能企业的竞争;另一方面也面临着海康威视等视觉设备厂商推进对产品进行人工智能赋能转型的挑战。

根据公布的最新财报显示,2021年商汤科技营业收入47亿元,同比增长36%,亏损扩大至172亿元,经调整净亏14.2亿元,同比扩大61.5%。创新奇智2021年全年营业收入为8.61亿元,同比增长86.3%,经调整后净亏损1.42亿元,较上年亏损率收窄近5成。

与AI企业的亏损状态相比,传统安防企业的盈利能力不容小觑。海康威视2021年营收是商汤科技的17.3倍,净利润167.84亿元。大华股份2021年前三季度营收214.9亿元,净利润24亿元。

由此不难看出,整个AI行业都还笼罩在亏损的状态下,AI四小龙本身业务间又交织重叠,再加上盈利能力强悍的传统安防龙头跨界竞争,云从科技能不能快速走出一条盈利大路还有待观察。

元宇宙会是新故事?

亏损困扰、商业化前景不明的背景下,如何提振信心很重要。在云从科技的官网上挂着一张5月5日周曦在2022年首届天府元宇宙大会上演讲的PPT主题图:元宇宙与AI精灵。

在演讲中,周曦表示,在元宇宙的世界里,AI精灵能发挥重大作用。因此,云从设计了一套cwos人机协同操作系统,从三个层级,逐步实现“AI精灵像人一样思考和行为”。

就在几个月前,Meta也公布了一些AI工具,比如语音生成元宇宙场景的Builder Bot、超级AI助手CAIRaoke等。从Meta的一系列动作中不难看到AI在元宇宙创造复杂3D环境与新世界的潜力。

但看上元宇宙的不只云从科技一家。早在上市前,商汤科技就在招股书中表示,募资60%将用于增强研发能力,其中与元宇宙概念相关的投入占比达40%,更有媒体统计商汤科技的招股书中提及“元宇宙”的次数高达47次。

不过,2021年商汤科技包含元宇宙的智慧生活业务全年收入4.15亿元,同比下滑4.26%。也就是说,潜力归潜力,眼前的商业表现并不尽如人意。

从AI四小龙的成立时间来看,最早的已经成立了10年,即使从2016年Alpha Go带动整个AI热潮开始,也已经过去了6年时间,观察AI的发展,其实不只是某家公司在战斗,而是整个行业都在战斗,虽然质疑声音不断,但站在发展的角度,我更愿意看到这里面真的有某家公司能趟出一条路来。

(本文首发钛媒体App,作者/韩敬娴,编辑/张敏)

相关推荐

上市首日涨39%、市值缩水近百亿,云从科技IPO的得与失

云从科技,缩水IPO

“非洲阿里巴巴”Jumia上市首日受热捧 涨超70%

金山云拟赴港二次上市:股价缩水超9成,公有云市场份额仅3%

独角兽双子星惊艳亮相:Zoom首日涨逾70%,Pinterest涨近30%

网红电商第一股如涵首日跌37.5% 市值缩水三分之一

终身教育平台Coursera纽交所上市,首日收盘涨36%,市值达59亿美元

Zoom上市首日大涨72%,市值达到159亿美元:来自中国的廉价代码

“中国音频第一股”荔枝上市首日盘中涨近40% 收涨6%

中国电信回A股上市:首日股价收盘涨35%,总市值5580亿元|钛快讯

网址: 上市首日涨39%、市值缩水近百亿,云从科技IPO的得与失 http://m.xishuta.com/zhidaoview25552.html