贝壳正式登陆港交所,能否续写房产经纪新故事?

图片来源@视觉中国

5月11日,贝壳找房正式登陆港交所,股份代号“2423.HK”。首日交易开盘报30.00港元,其发行价为30.854港元/股,截至发稿之时,贝壳报31.00港元,港股市值达1126.95亿港元。

据钛媒体App了解,与阿里巴巴、京东等“二次上市”方式不同,贝壳采用的是“双重主要上市+介绍上市”方式,不涉及新股融资,无发售环节,适合现金流充裕、无迫切融资需求的企业。

图片来源@港股上市文件

值得注意的是,4月22日,贝壳与理想汽车、百世集团等被美国证券交易委员会加入“预摘牌”名单,彼时贝壳回应称将积极寻求可能的解决方案,以最大程度保护股东的利益,此次回港上市便是找到了应对方案。

不过,由于双重主要上市需要同时满足两地监管要求,需要花费更多的时间和成本,不涉及新股融资的介绍形式,对贝壳的现金流提出了更高要求。

上市文件显示,截至2021年年底,贝壳持有现金及现金等价物、限制性现金和短期投资多达561亿元,这为其后续度过行业“低谷”期提供了充裕的保障。

回港上市之后,贝壳将继续在纽交所保持主要上市地位并交易,已发行的每张美股存托凭证(ADR)将对应3股普通股,港股股份将与在纽交所上市的美股存托股份实现完全可转换。

对于上市后发展战略,贝壳称,将进一步扩展平台覆盖范围,深化渗透、提高效率,提升服务质量、关注人才,投资未来、加大科技投入,丰富服务类目,把握横纵延展机会以及选择性地进行战略投资和收购。

上市文件披露了哪些关键信息?

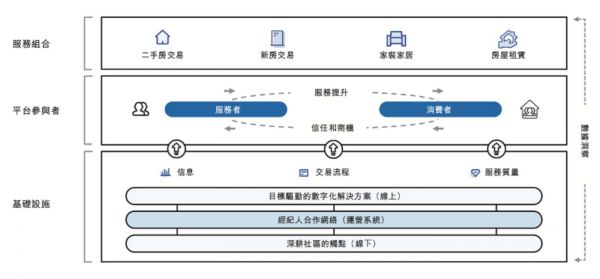

1.主要业务

贝壳是在线、线下一体化的房产交易和服务平台,提供二手房和新房交易、房屋租赁、家居家装等其他房产交易服务。

上市文件显示,贝壳平台交易额由2020年的34991亿元增至2021年的38535亿元,同比增长10.1%。根据灼识咨询报告,按总交易额计算,贝壳成为中国最大的房产交易和服务平台,同时也跻身全球前三大商业平台之列。

截至2021年12月31日,贝壳拥有超过406000位活跃经纪人,以及超过45000家门店,移动月活跃用户达到3740万。

图片来源@港股上市文件

通过贝壳平台完成的二手房交易中,分别有约76%和37%的交易涉及跨门店和跨品牌合作。截至2021年12月31日,贝壳平台上约86%的二手房挂盘信息由贝联门店的经纪人发布。

2.收入模式

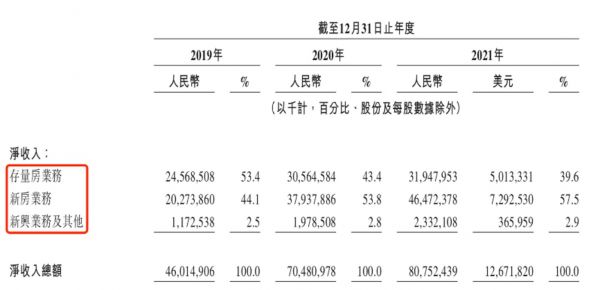

贝壳的收入来自存量房业务、新房业务、新兴业务及其他。上市文件显示,公司净收入增长由2020年的705亿元增至2021年的808亿元,同比增长14.6%。

图片来源@港股上市文件

从业务构成来看,2021年贝壳新房业务收入占比达57.5%(向开发商收取交易的销售佣金),存量房占比约40%(链家、贝壳经纪业务及增值服务),新业务及其他占比仅有2.9%(金融服务及家居家装等新兴业务)。

集中于房屋交易的收入模式,导致贝壳业绩与房地产市场高度关联,可以说房地产兴,则贝壳兴,房地产衰,则贝壳衰。

3.业绩情况

贝壳是房产中介行业的巨头,但在外部地产行业持续低迷环境下,贝壳的业绩表现并不理想。

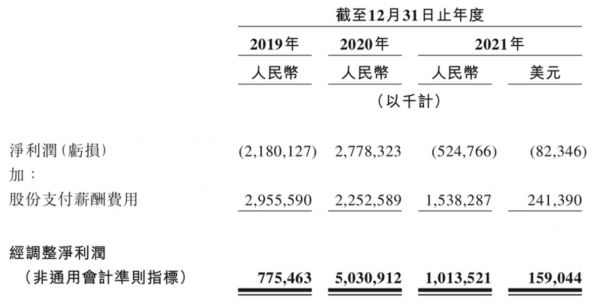

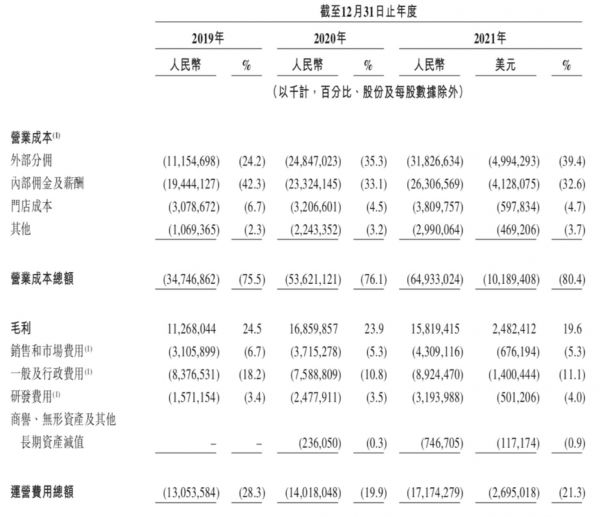

上市文件显示,2019年、2020年、2021年,贝壳找房分别实现营收460.01亿、704.81亿和807.52亿元,净亏损分别达到21.80亿、27.78亿和5.25亿元,相应的经调整净利润分别为7.75亿元、50.31亿元、10.14亿元。

图片来源@港股上市文件

具体来说,贝壳运营开支增长及毛利下滑,是亏损的主要原因。2021年,贝壳的经营总开支约172亿元,同比增长22.5%,其中行政费用89亿元,销售费用43亿元,研发费用32亿元。毛利方面,2021年贝壳的毛利同比下降6.2%至158亿元,毛利率从上年的23.9%下降至19.6%。

图片来源@港股上市文件

值得注意的是,2020年因疫情,贝壳获得政府补助9.17亿元,即便如此,依然陷入亏损状态,市场担忧情绪不减。

4.数字化创新

上市文件显示,近年来贝壳加快了数字化布局,2019年、2020年、2021年的研发费用分别为15.71亿元、24.78亿元、31.94亿元。

依靠在数字化领域的创新,贝壳推出了家装品牌被窝家装,2021年向客户交付超过3500个家装项目;2021年推出了自有的Home Saas家装家居系统,实现模块化、标准化和数字化。

贝壳平台的主要组成部分及相互协同作用,图片来源@港股上市文件

5.风险提示

上市文件披露,贝壳大部分收入来自中国的主要城市,尤其是北京及上海,2019年、2020年、2021年,按合并基准计算,贝壳分别有35.1%、32.0%及33.2%的净收入来自上述两大市场。

据此,贝壳作出了风险提示,2021年北京、上海等城市的住建部门发布关于加强房地产行业或经纪人全面管理的通知,涉及房地产的广告、销售及房产交易融资等方面。受新规影响,贝壳二手房交易及新房交易的成交量及均价有所下降,导致客户对平台服务的需求减少,对业务造成一定的影响。

另外,贝壳在上市文件中也提到去年年底浑水发布的卖空报告,贝壳称已在2022年1月28日公布内部审核实质上已完成,且基于该内部审核,审计委员会认为浑水报告中的指控并无事实依据。

贝壳指出,尽管坚决抵制此类卖空者攻击,但在言论自由的市场环境中,也可能面临集体诉讼的风险,被迫投入大量资源进行调查或予以抗辩,这将导致巨大成本,转移管理层对其他业务问题的注意力,倘若作出不利的裁决,可能会对贝壳业务、财务状况及经营业绩造成不利影响。

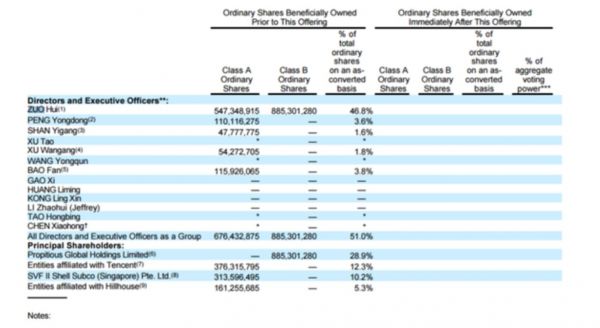

机构股东接连撤退,腾讯“留守”

一同披露的上市文件显示,贝壳的股权机构已较两年前美股上市时,发生了较大变化。此前美股IPO前,贝壳经历了多轮融资,其中不乏明星级创投机构,以及著名互联网科技公司。

贝壳找房孵化于链家房产,在融资狂潮中逐渐浮出水面。

2014年1月7日,地产中介公司链家启动A轮融资,根据天眼查,A轮获得复星锐正、鼎晖投资融资数亿元。

2014年底开始,链家开始急速扩张,在一二线城市大举并购了成都伊城、上海德祐、北京易家、深圳中联、广州满堂红、杭州盛世管家和高策地产服务机构,链家的经纪人数量从5万猛增至近10万人。

图片来源@视觉中国

2016年,链家启动B轮和B+轮融资,规模超64亿元,投后估值达到365.2亿元。投资方包括腾讯投资、百度、华兴资本、新希望集团、源码资本、经纬中国、海峡基金、H Capital、执一资本等。

2017年,链家完成C轮融资,投资方包括融创中国、高瓴资本、万科、腾讯投资、华兴资本、新希望集团等。

2018年4月,链家宣布成立新平台贝壳找房,定位于“技术驱动的品质居住服务平台”,致力于聚合和赋能全行业的优质服务者,为消费者提供包括二手房、新房、租赁和家装等全方位的居住服务。

此后,贝壳于2019年启动D轮融资,由腾讯领投8亿美元。2019年11月,贝壳找房完成D+轮融资,参与方包括软银、腾讯投资、高瓴、红杉、总融资额超过24亿美元。该轮融资过后,贝壳找房估值跃升至140亿美元。

2019年,贝壳实现了2.12万亿的总交易额,成为仅次于阿里的中国第二大商业平台,并开始为上市做准备。

2020年8月,贝壳找房在纽约证券交易所上市,成为中国居住服务平台第一股。

根据彼时的招股书,IPO前,贝壳集团所有高管及其董事共持有公司51%的股份,其中时任贝壳找房创始人、董事会主席左晖个人持股8.85亿股,持股占比46.8%;CEO彭永东持股为3.6%。

在机构类股东里,腾讯以12.3%的持股比例排在第一位,软银10.2%、高瓴5.3%紧跟其后。

图片来源@贝壳美股招股书

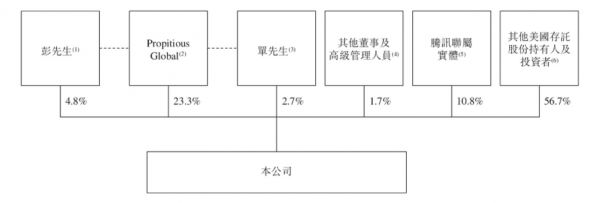

此次登陆港交所,贝壳的股权发生了一些变化。

2021年,左晖因病去世,加之房地产市场行情降温,贝壳经历了裁员、被做空等一系列风波,包括融创、软银、高瓴资本等在内的基石投资者出手减持。

据公开资料,融创先后两次抛售约4535.2万股贝壳ADS,合计套现10.84亿美元,目前仍持有逾300万股贝壳股票;软银旗下机构减持贝壳约3200万股;高瓴资本减持约8700万股,持股比例降至3.3%。

从贝壳公告披露的最新股权架构来看,彭永东持股4.8%,单一刚持股2.7%,腾讯持股10.8%,Propitious Global Holdings Limited持股比例为23.3%,Propitious Global Holdings Limited由Z&Z Trust(Z&Z信托)最终控制,其受益人为贝壳创始人及永远的荣誉董事长左晖的直系亲属,其他美国存托股份持有人和投资者持股56.7%。

图片来源@港股上市文件

曾经的明星投资人团队,如今只有腾讯还在坚守,贝壳也表现出与其深度合作的意向。

4月28日,贝壳与腾讯订立云服务和技术框架协议,后者将向贝壳提供云服务器、对象存储、负载平衡、点播、直播等产品和服务。公开资料显示,这一框架协议的初始期限是贝壳于香港上市之日起,至2024年第届满。

值得注意的是,贝壳仍有机会发行新股份。公告显示,虽然暂时不会就上市发行新股份,但如已获得港交所一定的条件豁免,在获准上市六个月内,可以根据一般授权或股东批准的情况下发行新股份,且发行或可能发行的A类普通股总数不得超过上市日期已发行A类普通股总数的20%。

有消息指出,软银或参与贝壳上市后的定向增发,

业绩低迷,贝壳能否续写房产经纪新故事?

市场大环境的低迷下,贝壳正负重前行。

根据此前贝壳发布的2021年年报,2021年贝壳全年成交总额达3.85万亿元,同比增长10.1%;营收达到807.52亿元,同比上涨14.57%;净亏损为5.24亿元,同比下降172.75;经调整后净利润为22.94亿元,同比下降60%。

对于今年的业绩展望,财报显示,2022年一季度,贝壳找房预计营收将在115亿元至125亿元之间,同比下降39.6%至44.4%。

当然,贝壳业绩的低迷与房地产市场监管的不确定性,以及楼市理性回归相关,在后续政策利好以及楼市有序发展的带动下,贝壳或有望迎来见底回升的机会。

股价方面,2020年8月贝壳赴美上市之后,股价在几个月内一度冲至79.4美元/股,市值高达900亿美元,超过万科、保利、绿地等房企的总和。此后,随着创始人左晖的离世,贝壳股价出现明显波动,去年下半年开始断崖式下跌。美股周一收盘,贝壳收报12.27美元,市值为136.11亿美元,相比高位时跌幅超过八成。

另外,不久之前贝壳也被美国证监会列入了“预摘牌名单”。根据美国证监会公布的《外国公司问责法》,被列入“确定摘牌名单”的公司需要在(自披露第一份年报开始计算、且2021年当做第一年)三年内提交SEC需要的文件。如果“确定摘牌名单”中的公司没有提交或提交的文件不符合SEC要求,理论上将会在披露2023年年报后(2024年初)面临立即退市。

据钛媒体App了解,贝壳试图通过多项新业务改善盈利。

2021年,有关部门提出“租购并举”的战略方针,同时出台文件规范房屋租赁市场。贝壳闻风而动,于11月成立了“贝壳租房”,计划2022年通过多元化方式提供10万间房源,以解决市民、青年人的居住难题。

4月中下旬,贝壳宣布完成对家装家居品牌圣都的收购,加注整装大家居及惠居两大市场,“一体两翼”战略成形。

不过,这两大业务线刚刚起步,尤其是家装这样的非标产品和服务,难以复制和规模化,更低的利润水平,后续发展前景还未可知。另外,一个现实情况是,越来越多的互联网巨头已冲入房产经纪赛道,竞争将越发激烈。

譬如说,成立于2018年的“幸福里”,经营二手房、新房、租房等业务,如今已成为字节跳动进军房产市场的排头兵;2020年,阿里携手易居成立天猫好房,意图掀起行业变革;近日快手成立房产业务中心,制定了今年突破百亿成交总额目标。

这些巨头中,字节跳动手握超级流量入口,又有雄厚资本,或成为贝壳的有力竞争方。外部市场冲击之下,二次回港上市的贝壳,还能续写房产经纪新故事吗?(本文首发钛媒体App,作者 | 柳牧宗)

相关推荐

贝壳正式登陆港交所,能否续写房产经纪新故事?

重构房产经纪,贝壳找房的梦与痛

贝壳登陆纽交所,为什么阿里、京东都搞不定的房产市场,它能做到上市?

贝壳找房预计8月13日正式登陆纽交所

58围剿、贝壳突围,房产经纪平台的中场战事

左晖开辟新战场,贝壳链家打包冲刺美股

阿里正式杀入房产:BBAT都想再造一个600亿美金的贝壳找房?

中通快递今日在港交所正式上市 募集金额约96亿港元

靠一只“蜗牛”闯进港交所,青瓷游戏能否续写高增长神话?

贝壳上市,58退市,房产平台会重分蛋糕吗?

网址: 贝壳正式登陆港交所,能否续写房产经纪新故事? http://m.xishuta.com/zhidaoview25297.html