股价腰斩的智明达:应收账款高企,半数核心元件靠进口,数只新进基金被套|看财报

登陆科创版一周年,智明达(688636.SH)股价落回了上市首日原点,相较于8个月前的高点接近腰斩。同一天,公司上市后首份年报出炉,营收与净利润双双大增,两相对比,映射出一个尴尬的现实:公司业绩大好,投资者却不愿买单。

年报显示,智明达实现营收4.49亿元,同比增长38.43%;剔除股权激励支付费用后,归母净利润为1.34亿元,同比增长56.28%;扣非净利润1.23亿元,同比增长46.92%;在手订单5.17亿元(含口头订单),较上年期末增长29.57%。

钛媒体APP注意到,智明达业绩高增背后,应收账款周转和回收压力正逐渐凸显,半数核心元件依赖进口背景下,公司高速扩张的隐忧不容忽视。

存货与应收账款水涨船高

“民营军工小巨人”智明达成立于2002年,主要面向军工行业客户,提供定制化机载、弹载、舰载、车载等领域所需的嵌入式计算机模块产品和解决方案,产品主要被应用于国防科技工业的军事应用领域,直接客户主要是中国航天科技集团公司、中国航天科工集团公司、中国电子科技集团公司、中国航空工业集团有限公司等主要军工集团的下属科研院所,最终用户为中国军方。

受益近几年国防军工的高景气,产业链上游的智明达正在快速扩张,2018-2021年,公司营收分别达到了2.35亿元、2.61亿元、3.25亿元、4.49亿元,近三年增速分别达11%、24.5%、38.43%。智明达在年报中表示,凭借多年积累,公司在行业景气度提升的大背景下,今年机载和弹载嵌入式计算机产品取得了快速发展,整体业绩实现稳健增长。

分产品来看,两大主营业务机载产品、弹载产品收入占比分别达66.62%、14.30%,营收分别同比增长56.5%、138.46%,而占营收比较小的车载、舰载产品营收同比下滑了16.68%和78.74%。

其研发规模扩张则更为迅速,此前公司在投资者平台透露,截至2021年底,研发人员占公司总人数约60%,2022年研发人员增长率预计达20%。年报显示,2018年-2021年,研发费用占营收比重分别为 20.8%,20.0%,17.3%,21.0%,去年公司研发人员增加65人,人员增幅 28.5%,薪酬较上年同期上涨 40.84%,研发薪酬合计占研发费用比例达到 69.51%,2021年研发费用同比大增68.39%。

但高速扩张的隐忧也正在显现:本就高企的应收账款与存货正不断水涨船高。并且,去年公司在招股书中还表示:军品行业中,款项结算时间较长、年度集中付款等因素导致了销售回款相对较慢。

这一先天性问题正不断被放大:2021年,智明达应收账款已经高达3亿元,同比大增50%,存货更是剧增108.59%,达到1.62亿元,截至2021年底,公司应收账款与票据占营收比重达到了93.54%,各季度存货周转天数为647天、421天、452天、363天,而2020年仅为 232天、360天、375天、282天。

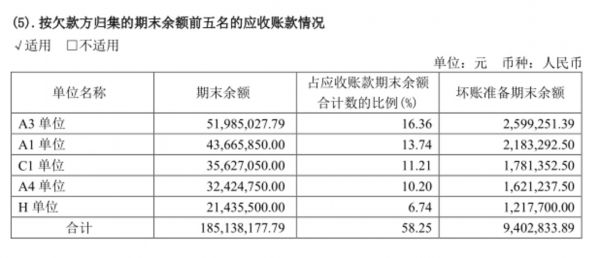

(智明达部分应收账款情况,来源:公司年报)

对此,智明达在年报中坦言:“大额应收账款减缓了公司资金回笼速度,给公司带来了一定的资金压力。”但公司也表示,绝大部分应收账款的账龄在1年以内,且主要为应收军工集团下属单位货款,客户信用良好,未曾发生过不能偿还货款的情况。

此外,军工行业的高景气度也有望助推智明达维持扩张。资料显示,2010-2019年我国的国防支出预算年复合增长率达到9.7%,浙商证券在研报中指出,国防支出预算年未来5年复合增速有望达 7.5%。预计未来5年军用机载嵌入式计算值总需求量53.8亿。“十四五”期间或将逐渐迎来导弹需求增长的高峰,嵌入式计算机是制导系统核心部件,未来十年有望跟随制导系统快速上量同比增长。

高溢价收购背后半数核心元器件靠进口

去年9月,智明达溢价34倍收购亏损企业引起了市场关注,钛媒体注意到,这笔交易实际上也暴露了智明达的另一处“心病”:研发能力不足,核心元器件依赖进口。

2021年9月24日,智明达发布《关于对外投资的公告》称,拟使用自有资金约1.78亿元增资成都铭科思微,拿下其34.99%的股权。

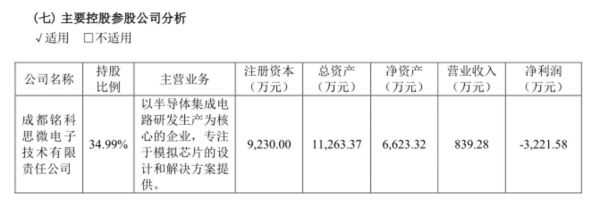

公告显示,2019年铭科思微的净资产2238.59万元,2020年骤降为805.13万元,交易前的2021年6月底净资产为971.03万元,负债总额 2807.87 万元。2019年、2020年、2021年上半年、2021年全年铭科思微净利润分别为-680.32万元、-1455.3万元、-1312.65万元、-3221.58万元,亏损连年扩大。

(铭科思微财务状况,来源:智明达2021年年报)

溢价34倍收购这样的标的引发了市场关注,交易公告第二天公司便收到了上交所问询函。对此公司回复称,铭科思微与智明达有高度的协同效应,智明达希望能在核心器件上做到自主可控,同时智明达的加入也会帮助铭科思微拓宽市场。

迫切寻求“核心器件自主可控”而不惜拿下亏损企业,背后的问题是智明达核心元器件国产化程度不高,半数靠进口。招股书显示,截至2020年上半年,作为智明达核心元器件的集成电路有48.59%依靠进口,这一比例自2017年以来就一直维持在50%左右。

如此状况加之近年国际贸易形势的频繁变动,原器件供货紧张,周期变长,智明达称不得不主动进行一定规模的安全库存备货,并积极推动集成电路的国产替代,这也是其存货大涨的原因之一。

至于铭科思微能否担此大任,智明达表示乐观,并计划到2023年铭科思微达到盈亏平衡之时,继续收购其51%的股权。公司称,铭科思微处于发展初期,快速成长阶段,对于成长阶段的芯片企业,市场投资者更加注重公司的研发能力以及核心技术竞争力。截至去年10月铭科思微已有10余个型号产品达到可量产水平,并开始交予客户进行市场验证,市场认可程度较高。

两家公司为何能“看对眼”?市场也有猜测认为与电子科技大学有关,智明达董事长王勇、总经理江虎、铭科思微两大控股股东李明、李智以及7位核心技术人员均有电子科技大学教育背景,部分人员为电子科大副教授、博士研究生,关系较为密切。

因此,或许电子科大的实力基础也是智明达对铭科思微维持乐观的理由之一,只不过,这份“校友情”性质的增资目前并未给智明达带来任何收益。年报显示,智明达已向铭科思微以货币资金方式出资6460万元,剩余待出资金额1.13亿元,该投资事项使得2021年度共确认投资收益-356.53万元。

股东开启减持

业绩上捷报频传,二级市场却并不买账,相较于2021年8月底182.83元/股的高点,截至上周五收盘公司股价已跌去46.53%,接近腰斩,而同时段内东方财富军工指数仅下跌12.37%。

同时基金四季报显示,截至12月31日,共有5只基金的十大重仓股中持有智明达,合计持有25.85万股,环比上季度降低31.07%,四季度共有5只基金十大重仓股数据披露持有智明达,较上季度减少20只。

(智明达日K线图,来源:东方财富)

值得一提的是,去年四季度智明达前十大流通股东中新进不少新面孔,且有多只基金出现,包括鹏华新兴成长混合型证券投资基金、长城行业轮动灵活配置混合型证券投资基金、博士军工主题股票型证券投资基金等。若该等新进流通股东持股至今,今年的连续下行后,全部为浮亏状态。

(智明达前十大流动股东,来源:wind)

且这样的走势下部分公司股东也坐不住了,年报披露后第二天,智明达公告称,公司二股东杜柯呈、现任高管仪晓辉、机构股东达晨创联和达晨睿泽一号拟合计减持不超8.06%的公司股份。其中,杜柯呈拟减持不超过其直接持有的公司股份227.81万股,拟减持股份占公司总股本的比例不超过4.53%。达晨创联、达晨睿泽一号合计减持不超过其持有的公司股份151万股,不超过公司总股份比例的 3%。(本文首发钛媒体APP,作者|李瑞娜,编辑|蔡战波)

相关推荐

影视巨头现金流紧绷:监管收紧 剧集价格“腰斩”

从智能监管、便民政务切入,「小跑科技」用应收账款做货运供应链金融 | 物流2025

南山智尚冲刺科创板:毛利增长放缓,原材料价格波动藏风险

如何理解一家公司「财报」?

小米上市一周年近44亿股获解禁,被套员工情绪稳定

连亏4年,股价腰斩,顺丰同城上市即巅峰?|看财报

A股最强“扫地僧”,科沃斯为何有千亿市值?

科创含金量被质疑的用友汽车,能助力王文京重回“江西首富”吗?

金融壹账通首份财报:回款变慢,现金流不乐观

小牛电动CFO离职背后:股价与市值较高点已腰斩,单车价格连续多季下滑

网址: 股价腰斩的智明达:应收账款高企,半数核心元件靠进口,数只新进基金被套|看财报 http://m.xishuta.com/zhidaoview24821.html