美团财报中的“佣金疑云”

图片来源@视觉中国

文|零态 LT,作者|安舆,编辑|胡展嘉

3 月 25 日晚,美团公布 2021 第四季度财报和 2021 年报。

数据显示,公司全年营收 1791 亿元,经调整净亏损 156 亿元。相比 2020 年,美团的收入同比增长 56%,但在 2020 年底,美团经调整净利润尚为 31 亿元。这意味着,美团的净利润大幅下降。

在美团财报中,零态 LT发现,美团外卖的佣金收入在下降。可以说,美团当下面对着巨大的营收压力,其中,费率公开后,骑手成本成为美团无法忽视的担子。第四季度,美团甚至也放慢了新业务的扩张的速度,集中注意力提升各业务运营效率。

疫情下,餐饮行业寒冬尚未结束,用户对线上以及餐饮配送越发依赖。其中,美团的选择,对整个行业尤为重要。

01、主营业务的 “无底洞”

众所周知,餐饮外卖一直是美团收入,也是其利润的主要来源。而佣金收入是否过高一直是美团备受争议的焦点。现实情况是,随着骑手成本提升,外卖佣金收入占比下降,美团的外卖业务越来越难盈利了。

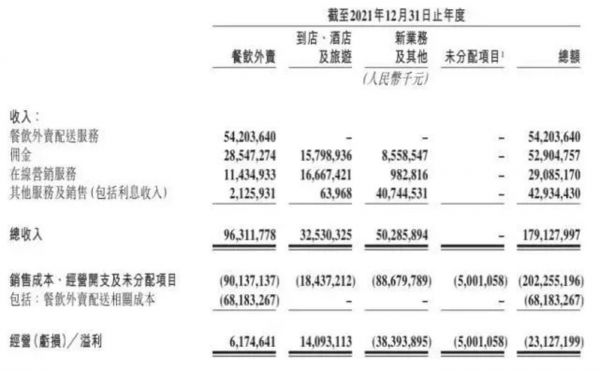

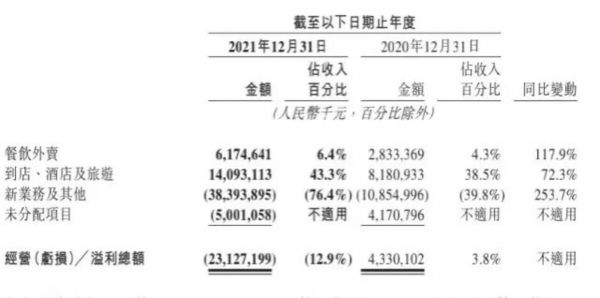

一方面,根据最新披露的 2021 年 Q4 及全年财报显示,2021 年美团收入构成当中,餐饮外卖为 963 亿元,到店、酒旅 325 亿元、新业务及其他收入约 503 亿元。其中,餐饮外卖增幅为 45.3%,到店、酒旅的增幅为 53%,其他新业务增幅为 84%。利润方面,2021 年,到店、酒店和旅游业务实现经营利润 141 亿元,超越餐饮外卖 62 亿元。

另一方面,此次财报中,美团首次将餐饮外卖收入拆分为餐饮外卖配送服务收入和佣金收入,财报显示,餐饮外卖收入包括餐饮外卖配送服务、佣金、在线营销服务及其他。其中餐饮外卖配送服务收入 542 亿元,占比达 56%;佣金收入 285 亿元,占比 29.6%。

美团财报截图

表面上看,与亏损 350 亿元的新业务相比,餐饮外卖仍然撑起了美团的主要营收。按照美团外卖 2021 年 7021 亿元的总交易额,以及 285 亿元的佣金收入计算,美团外卖的整体佣金率仅为 4%。

佣金率下降的同时,美团外卖骑手补贴却在上升。

财报显示,2021 年美团配送成本较上一年增长 38.3%,占美团外卖总营收比例达 71%。2021 年,美团从商家、用户处收取的餐饮配送服务收入为 542 亿元,而全年骑手配送成本为 682 亿元,骑手成本占到外卖收入的近 71%。而这也表明外卖业务的配送服务收入根本无法覆盖骑手成本。

仅从第四季度来看,配送收入为 127 亿元,低于配送成本 183 亿元。事实上是在用佣金收入补贴骑手工资及其他配送成本,尤其与订单量相比较,相当于每单由美团配送的订单仍在倒贴。

百联咨询创始人庄帅认为,全行业降低佣金的呼声下,美团正在结构性降低佣金,这对美团整个餐饮外卖业务营收将产生较大压力。

美团从 2021 年 5 月开始推动外卖费率透明化调整,优化平台收费模式。第四季度财报中,美团也着重提到了相关进展。

根据财报,美团对商家每单的平台服务费进行透明化调整,服务费由技术服务费和履约服务费组成。其中,技术服务费是平台佣金部分,主要包括商家信息展示服务、交易服务等,按固定比例收取;履约服务费只在商家选择美团配送服务时才会产生,用于支付包括订单的配送费、配送站及订单运力调度等运营成本。履约服务费根据配送订单的距离、价格、时段三个因素采用阶梯式独立计价模式。

美团财报截图

新的计费方式更加清晰、透明,商家在配送方式上也有了更充分的自主选择权。同时,在费率调整后,三公里以内的订单,商家佣金率也有了结构性降低。

据零态 LT向几家二三线城市餐饮商家了解到,他们一直以堂食作为主力,但疫情后订单并不稳定,即使是在市中心黄金地段,也不能保证盈利,更不要提一些个体商户的餐馆。外卖虽然不能保证每单都赚钱,但订单稳定,可以保证现金流。

商家与平台的矛盾看似不可调和,但实际需要找到一个平衡点,既可以降低商铺的经营压力,又能够保证外卖平台的长期运营。

02、盈利难题 ,外卖的 “苦生意”

近期互联网公司年报季中,包括阿里、京东在内的互联网公司都出现 “增利不增收” 问题,互联网红利期到头,原来 “烧钱——圈用户——涨价” 的逻辑已被颠覆,行业已经开始由高估值的水平向合理估值前进。当下公司更需要稳定的现金流和追求质量的精细化运营,而这更容易获得资本市场看好。

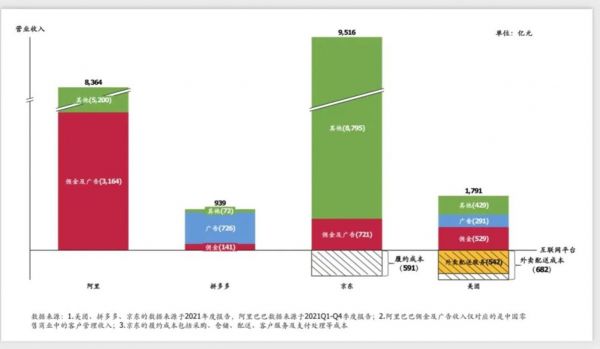

根据近期多家互联网公司财报对比,美团的成本更重,利润更低。

在收入侧,阿里、京东、拼多多、美团各自最近一季度的财报披露的净利润分别为 446.24 亿元、36 亿元、66.2 亿元、-39.4 亿元。数据背后的经营利润率上,阿里为 3%、京东为 1.4%、拼多多为 25%,美团处于亏损状态。

以佣金收入为例,电商商铺佣金的体量远远高于餐饮等服务类电商,阿里的佣金和广告收入加起来超过 3000 亿元,而美团只有不到 900 亿元。

各大平台佣金及成本情况

另一方面,在成本侧,只有京东的履约成本达到较高的 591 亿元,这来源于京东重金投入到仓储、配送、客户服务等层面的成本, 但即使如此,京东的履约成本依然低于美团的外卖的配送成本。

对于美团来说,其从事的生活服务类电商,投入大,利薄的问题一直存在。一边是餐饮外卖成本高企,另一边广告、佣金和其他收益相对均衡,过去一年中,美团财报中最引人关注的,莫过于新业务的快速发展,美团在零售电商、社区团购领域发力,获得了 1.79 亿新增年活用户。尤其是社区团购,帮助美团下沉到此前没有触及到的城市和乡镇,从而使美团用户规模越来越大。

这符合美团一直以来的策略——生态协同发展。但值得注意的是,美团还需要时间充分消化这部分用户。从社区团购转向餐饮外卖、酒旅等更多领域,并不是一个通路。

有用户这样评价美团目前的战略,新业务看到的是亏损,王兴看到的是护城河。正如王兴在财报会议上表示,美团对新业务有长远打算,追寻长期的商业价值,会继续改善新业务的单位经济性和营运效率,新业务的亏损未来会减少。

由此可见,美团的投入理念一方面是中长期产业建设,另一方面是高效连接当前的存量市场,重新构建和优化对应的市场秩序,从而实现向效率要利润的目标。虽然利润薄成本高,但美团将投入让利给商家、骑手、消费者,从而带动外卖、社区团购、酒旅、到店等各方面的合作和消费,进而能够赋能整个生态,保持庞大系统未来的良性运转。

以社区团购为例,2021 年美团的社区电商完成了全国覆盖。美团财报提及,美团优选打造的次日提货,三级仓物流网络体系,现已覆盖全国 30 个省份的大部分社区和农村。

同时,这也意味着,美团的新业务亏损将持续。伴随餐饮外卖费率透明化,利润将进一步被压缩,加上成本端的重压,美团依然在深扎最初的本地化,在多个业务线继续深耕,做 “苦差事”。

03、餐饮业难题

企业多扛一点

不久前,海底捞发布年报,2021 年营收 411 亿元,但亏损高达 41.6 亿元。此前,包括瑞信在内的机构相继下调了海底捞的净利预测和投资评级。根据财报,海底捞由于 2021 年闭店计划处置长期资产的一次性损失、减值损失,以及管理层采取审慎态度计提的减值损失超过 36.5 亿元。

头部上市企业尚且如此,可见餐饮行业当下的生存现状。在线上与线下结合的大趋势下,大平台的赋能由此显得格外重要。

这次财报中,美团也强调了疫情以来,加强了对商户的帮扶。比如今年 3 月推出的 2022 年阶段性帮扶举措,主要包括疫情地区困难商户减佣、困难中小商户佣金封顶、免费提供线上化服务及工具等。

另一方面,进入 2022 年,受大环境影响,小麦、咖啡豆、纸张等原料价格迅速飞涨,受此影响,很多餐饮商家也不得不调整商品价格,影响整体外卖行业。比如调味品也深受从 2021 年下半年开始的原材料上涨难题困扰,有的企业只是利润受损,有的则处于存亡边缘。在距离上一轮涨价潮四年之后,多家调料龙头企业自 2021 年下半年开始宣布涨价。

最近半年,多家上市公司都表达了对社区团购的重视。海天线下渠道提升至整体的 25%,其中主要依靠社区团购渠道。根据中泰证券研报数据,超过 45% 的消费者习惯在社区团购中购买调味品。

盘活调味品等粮油、快消品市场,是巨头进军社区团购后的另一个收获。近期,上海、吉林等多地受疫情影响,让生鲜电商遭遇突如其来的巨大需求,美团等生鲜配送平台被集体推到了重要位置。比如在上海,美团买菜、叮咚买菜、每日优鲜等调集所有力量,保障各个小区的买菜保障供应。

大环境下,大平台更要扛起重任。可以预见,美团将带着盈利的压力,继续在 “艰难” 领域深耕。

相关推荐

美团财报中的“佣金疑云”

图解美团Q2财报:外卖平均客单价50元,佣金率11.7%

美团、阿里、京东Q1财报中,透出怎样的差异化电商逻辑?

美团靠的是佣金吗?

为什么美团无法取消佣金

美团外卖,难降佣金

财报解读:持续亏损,美团未来的路在哪?

美团点评Q1财报重回亏损,频频收割致未老先衰?

美团财报里的“本地生活消费复苏”

市值一日大涨400亿,美团财报出炉:外卖真的涨价了

网址: 美团财报中的“佣金疑云” http://m.xishuta.com/zhidaoview24578.html