三方搅动千亿资本局:不靠谱的股东、不知情的药明、决不罢休的监管层

编者按:本文来自节点财经,作者:叁风,36氪经授权转载。

6月18日,证监会新闻发言人高莉表示,药明康德(603259.SH)股东上海瀛翊投资中心(有限合伙)(下称“上海瀛翊”)减持未披露,涉嫌违反证券法中董监高违法减持股票的规定,6月16日证监会决定对上海瀛翊违规减持一事立案调查。

其实,早在端午节放假前,药明康德就曾因一封道歉信引爆股市,导火索正是上海瀛翊违法违规减持28.94亿元一事。随后,药明康德被推上舆论的风口浪尖。受事件冲击,截至本周五收盘,本周药明康德股价下跌4.12%。

此外,药明康德宣告部分股东未来仍有减持计划。而在更早前,其IPO原始股东减持之路便已开启,涉及金额高达百亿元。顶着千亿光环的CRO龙头公司药明康德频频遭股东减持,背后有何隐情?

01 巨额违规减持,股民炸锅,公司躺枪?

6月11日晚间,药明康德发布公告称,2021年5月14日至6月8日,股东上海瀛翊通过集中竞价交易系统减持公司合计约1724.97万股,约占公司总股本的0.7%,减持价格区间为143.49元/股至176.88元/股,减持总金额为28.94亿元。

公告称,上海瀛翊在实施本次减持之前未能遵守其作为委托投票方做出的有关减持公司股份的相关承诺,未提前通知公司,也没有提前15个交易日通过公司披露减持计划履行公告等相关程序,因此属于违规减持。

对此,上海瀛翊表示其减持前持股占公司总股本的0.8381%,未达总股本的1%,相关工作人员未能意识到作为委托投票方,在公司A股上市时已经做出有关减持公司股份的承诺,导致了本次违反承诺减持行为。

耐人寻味的是,上海瀛翊背后股东阵容豪华,实控人有着深厚的金融背景,据天眼查显示,其第一大出资人是泰康保险,占比55.64%,其实控人陈志杰曾在北京东方高圣、汉唐证券投行部、华泰联合证券任职。而诸多投资机构及金融专业人士持股控股的上海瀛翊却以工作人员未了解规则为由,是不是有些揣着明白装糊涂呢?

2016年3月23日,药明康德实控人Ge Li(李革)与上海瀛翊签署《投票委托书》,上海瀛翊不可撤销的指定Ge Li(李革)作为其代理人并以其名义出席股东会会议,行使表决权。

这意味着,药明康德实控人与上海瀛翊关系颇深,但药明康德已发布声明称,其在6月8日因实施2020年度权益分派时取得最新的股东名册后,才注意到上海瀛翊持股数量发生了变化,上海瀛翊未提前告知其减持计划。

但是,药明康德此番解释道歉似乎未能抚慰股民的心,从严处罚的呼声仍然不绝。此前证监会或交易所对股东减持信息披露不及时或未披露的处罚,主要是警示、批评、公开谴责与限制交易,并且其中以批评为主。因此巨额利益与较低的违法成本,导致违规减持屡禁不止。

对此,上海明伦律师事务所合伙人王智斌向节点财经表示,“《证券法》第84条规定,发行人及其控股股东、实际控制人、董事、监事、高级管理人员等违背承诺给投资者造成损失的,应当依法承担赔偿责任。这其中的‘等’是否包含控股股东之外的其他重要股东,目前尚不明确。我个人认为,受损投资者有权基于该条款要求上海瀛翊承担赔偿责任。”

“除此之外,该公司有义务提前15日披露其减持计划,该公司未依法履行其信息披露义务,亦涉嫌构成虚假陈述,投资者亦可在证监会出具调查结论后,自虚假陈述的角度提起侵权索赔诉讼。”王智斌律师说道。

02 IPO原始股东,减持之路早已开启

一波未平一波又起,违规减持前脚被爆出,紧接着药明康德又抛出一记大招。与道歉声明一同发布的还有一份《简式权益变动公告》,公布了包括上海瀛翊在内的22家公司在未来12月内有减持计划。

前述22家公司与上文提到的上海瀛翊相同,在2016年3月23日,与Ge Li(李革)和Ning Zhao(赵宁)、张朝晖和刘晓钟等签署《一致行动协议》,约定由Ge Li(李革)及共同控制人作为药明有限(股份制改造后,更名为药明康德)股东和董事均保持一致行动。

22家公司之间的股权及一致行动、委托投票关系如下图:

图片来源:药明康德权益变动公告

在药明康德A股上市时,22家公司合计持有药明康德31.03%的股权,后续经过多次股权稀释以及本次上海瀛翊违规减持后,22家公司合计持股比例下滑至25.16%,累计减少达到5%。

节点财经观察发现,药明康德股权本就分散,无控股股东,目前的实控人与22家公司形成一致行动人以巩固控制权。若22家公司大量减持后,一致行动人合计持股比例将再次下降,实控人存在管理风险上升的隐忧。

值得关注的是,22家公司中大部分为投资机构及员工持股平台,本身就有投资套利的基因在。

22家公司大多是在药明康德2018年回A时IPO前夕搭顺风车入场的。据药明康德的招股书显示,2016年3月14日,WXAT BVI(药明康德维京)将其持有的药明有限91%的股权分别转让给G&C VI(群云 VI)等32名受让方。参照药明有限截至2016年1月31日的净资产值,各方协商确定本次股权转让中药明有限的估值为35亿元,转让股权单价均为3.89元/出资额。

前述22家公司多数通过此次股权转让成为药明康德股东,其中也包括本次违规减持的上海瀛翊,其本次减持价格区间在143.49元/股至176.88元/股,对比3.89元的成本价格,其获利空间不言而喻。据药明康德在本年4月30日发布公告显示,上述22名股东持有的6.34亿股限售股,占药明康德总股本的25.86%在5月10日迎来解禁。

就在解禁后的第四天,上海瀛翊便开始迅速减持,持股比例由0.84%下降至0.14%,在不足一个月时间内,其就已经将手中大部分股票套现完毕。

由此看来,上海瀛翊的减持事件可能仅是药明康德IPO前的原始股东减持大戏上演前的预热。

事实上,更早之前,药明康德就已遭到其他IPO原始股东的大规模减持。据2020年9月10日的减持公告显示,WuXi AppTec (BVI) Inc.原持有药明康德1.13亿股,持股比例为4.88%,在2020年8月14日至2020年9月7日,其合计减持公司1217.61万股,占公司总股本的0.51%,减持价格区间为102.00元/股至112.09元/股,减持总金额为13.10亿元。

无独有偶,此后又一位IPO原始股东紧跟其后实施减持。据2020年9月19日减持公告显示,HCFII WX (HK)Holdings Limited在2020年9月17日减持2378.88万股,减持比例为1.00%,减持价格为87.57元/股,减持总金额高达20.83亿元。

2020年,药明康德股票交易好不热闹,除了股东之外,其高管也在不断减持。据WIND不完全统计,2020年,其重要的股东及高管减持股数合计达1.14亿股,参考市值约90.95亿元。

图片来源:wind

而若统计药明康德自上市以来重要股东及高管减持情况,数字则更为惊人,据WIND数据显示,减持参考市值竟高达240.87亿元。

03 扩张中的4000亿CRO龙头

药明康德是公认的国内CRO龙头公司,总市值高达4000多亿元,是聚光灯下众人追捧的明星公司。那么,其为何却频频遭受股东抛售?即便是有赚取价值不菲收益的原因,但若股东看好公司长远发展,又何不放长线钓大鱼呢?

药明康德的核心业务为药物发现和临床前CRO业务,即中国区实验室服务,此外,还包含CDMO服务、美国区实验室服务、临床研究及其他CRO服务。

图片来源:华安证券

由于药物研发周期长、成本高、风险大,创新药企通常会选择将部分研发工作通过合同外包,委托给专门的第三方企业负责。CRO对应新药研发领域中的临床前研究及临床研究、CMO/CDMO则对应定制化生产及研发服务等,二者是医药研发外包服务产业链中的不同环节。

据华西证券研报显示,中国药物发现CRO市场增速在2019年开始已经转头向下,这意味市场蛋糕将越来越有限。近年来,CRO业务在新兴市场高速发展,竞争者纷纷入局分羹,该赛道的主要玩家除药明康德外,还包括泰格医药、康龙化成、睿智化学、新高峰、昭衍新药等,厮杀逐渐激烈。

图片来源:华西证券

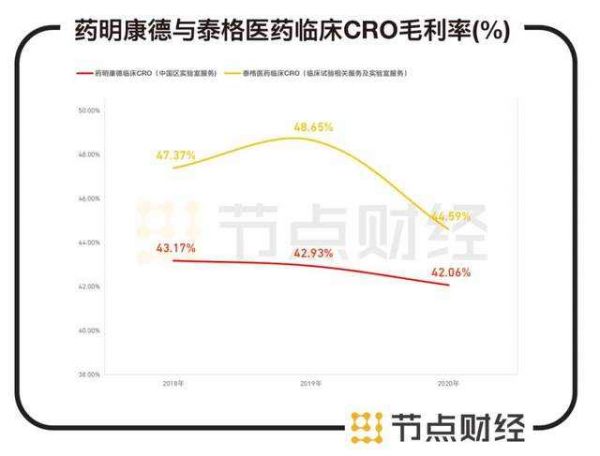

更重要的是,作为核心板块,药明康德CRO业务毛利率的走势也不容乐观。

2018年至2020年,其临床CRO(中国区实验室服务)的毛利率分别为43.17%、42.93%、42.06%,持续下滑。且其CRO业务还要低于与其对标的泰格医药,上述期间,泰格医药临床CRO(临床试验相关服务及实验室服务)的毛利率分别为47.37%、48.65%、44.59%,各年均高于药明康德。

数据来源:各公司年度财务报告

与此同时,药明康德整体毛利率也呈逐年下滑的趋势,2018年至2021年一季度,其整体毛利率分别为39.45%、38.95%、37.99%、37.10%。这意味着其盈利能力或有所缩减,而毛利率水平的高低也是竞争力象征。

药明康德不断重金投资、并购,扩展业链条长度,打造生态圈,业务逐渐涉及CMO/CDMO及其他服务。但一位专业人士称,“药企看重的是CRO企业的服务质量,而非关注它的生态圈。新药研发涉及的环节颇多,而每个细分阶段,药企都需要与CRO企业进行沟通对接,因此服务生态并没有多大的意义。”换言之,即便平台的综合能力很强,但药物开发并不只是看整体优势,而是寻找各个环节的最优解。

虽然药明康德通过参股公司,使业务面辐射愈发广泛,但在这些参股公司之中其大多持股比例不高,有的仅在个位数,故运营话语权受到挑战,真正能为药明康德创造利润的公司其实并不多。据2020年财报显示,对其净利润影响达10%的子公司已由去年的6家缩减至4家。

此外,车轮式并购扩张留下的后遗症就是巨额商誉悬顶,2020年,药明康德账面挂着13.92亿元的商誉,当年其扣非归母净利润为23.85亿元,商誉占扣非归母净利润的比重为58.35%。对于A股来说,“商誉爆雷”事件一度层出不穷,并不罕见,药明康德商誉减值的风险仍然存在,公司及投资者均应有一定的心理准备。

节点财经声明:文章内容仅供参考,文章中的信息或所表述的意见不构成任何投资建议,节点财经不对因使用本文章所采取的任何行动承担任何责任。

相关推荐

三方搅动千亿资本局:不靠谱的股东、不知情的药明、决不罢休的监管层

三方搅动千亿资本局:不靠谱的股东、不知情的药明、决不罢休的监管层……

明势资本黄明明:登月是史上最不靠谱也是最伟大的创业项目

神州宝沃资本局的第一道裂痕

“卖水人”药明康德:上市后净利润首降,股东疯狂减持

Cobalt 27 ,一场事先张扬的“钴价”资本局

为什么说马斯克的Starlink在商业上不靠谱?

微众银行暂无IPO计划 网络流传的利润数据也不靠谱

美年爱康乱战、阿里入局统江山,18.4亿背后的资本局中局

这家千亿市值药企的“婚前财产”,大都归了恒瑞医药的老板娘

网址: 三方搅动千亿资本局:不靠谱的股东、不知情的药明、决不罢休的监管层 http://m.xishuta.com/zhidaoview20388.html