创投观察 | 无人零售风口已过?看看日本你或许会有不同的看法

2017年,30亿资本投入无人零售市场。一系列的无人货柜,无人便利店们横空出世,通过不计成本的资金投入疯狂的地推,抢占点位。开放式无人货架作为当之无愧的明星仿佛让人看到了下一个共享单车式的风口。

但在2018年,无人零售迎来洗牌。大批开放式无人货柜创业公司面临高失窃率,高运营成本的问题,商业模式不具备盈利能力。公司裁员,倒闭,资本渐渐冷清,行业进入沉淀期。

无人零售的风口是否已经结束?

自动贩卖机作为无人零售的鼻祖,在今天的日本几乎无处不在。统计数据显示,日本总共有500多万台自动售货机,平均23人就有一台,而在中国总共仅仅有20余万台自动售货机。在《日本消费社会演变史——窥见未来20年的中国》中,作者提到日本和中国在人口密度,城镇化水平等零售商业模式的底层要素上有很强的相似性。

所以,我们希望通过研究日本自动售货机的发展历史,说明以下观点:

需求端,中日无人零售崛起时间点的宏观环境非常相似:经济增速放缓,高城市化率,刚刚经历高消费欲望时代。这说明针对无人货柜的需求已经相对成熟。

供应端,国内无人货柜风口中死去的大多是以运营商模式切入的创业公司。在日本,快消品牌才是自动贩卖机最大的赢家。新企业通过零售模式切入难度较大,但垂直细分领域的自助服务机仍有机会。

日本自贩机:和便利店一同生于老龄化社会起步期

上世纪 70-90 年代是日本自动贩卖机发展的黄金时代。在这之前的五六十年代,日本正在经历二战之后的经济复苏时期,连续十几年GDP都保持在10%左右的高增长速度。日本政府大量投资煤炭,钢铁等基础设施建设,松下、丰田等工业企业快速崛起。

城市内增长的就业机会吸引了大批人口从乡村向城市迁移。日本城镇化率由1955年的56.1%跃升至1975年的75.9%。在零售业态上,大型百货,商超成为了当时的主流。从战时物资匮乏的环境中走出来的人们消费欲望高涨,大型百货商场能够满足人们一站式大批量购物的需求。在崛起的中产群体中,“三神奇”黑白电视机、冰箱、洗衣机成为了每个家庭的必备。

50年代日本松下电器洗衣机广告

70年代开始,受美元汇率制度变更和两次石油危机的影响,日本经济增速放缓,GDP年增长率降到4%左右。与此同时,城镇化率也进入稳定期,维持在75%附近。消费端,人们的消费方向开始发生从量到质的转变。较多的中产家庭都拥有了电器三大件,消费的重心开始转向高频,刚需的食品,日用品等。 同时,日本人口出生率开始降低,逐渐步入老龄化社会,对服务的便利性要求更高。

在这样的宏观环境下,便利店和自动售货机两种业态应运而生。他们在品类上主打高频、刚需的食品饮料、日用品。虽然品类本身毛利不高,但城市内的高人口密度能够带来足够的流量和复购,足以支撑业态的盈利能力。同时,业态本身能够满足老龄群体、单身群体对便利性的需求。

两种业态定位的相似性让两者几乎在同一时间崛起。

在70年代到80年代,日本自动售货机和便利店的数量都在快速增长。近几年国内便利店和无人货柜两种业态也几乎是在同一时间获得关注,吸引大量企业和资本入局。1973年左右,7-11、罗森、FamilyMart 等便利店企业相继在日本成立。值得注意的是在当时,自动售货机行业已经完成了早期的布局——全日本已经有将近50万台自动售货机了。

数据来源:711年报,招商证券

饮料商是幕后最大推手

如今日本自动贩卖机中将近一半都是饮料机 —— 而饮料机市场则完全被饮料品牌商垄断,97.3% 的饮料机都是由可口可乐等饮料商直接运营的。如果说日本是自动售货机的鼻祖,饮料商无疑是幕后最大的推手。

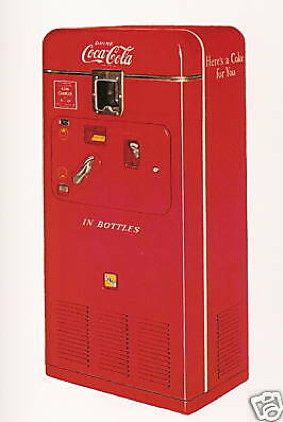

早在二战时期,可口可乐公司就研制出了较为成熟的自动售货机 Vendalator 33,并通过这款自动售货机免费为美国军队提供可乐。战后 60 年代,铝罐技术的出现让可乐更容易在自动售货机中保持低温,而且在机内运输时不像传统玻璃瓶那样易碎。同时,可口可乐公司和自动售货机制造商 Vendo 也一起研制出了成熟的硬币支付技术。铝罐和支付技术的成熟对饮料自动售货机的普及至关重要。

可口可乐自动售货机:Vendalator 33

对于可口可乐等饮料商来说,发展自动贩卖机本质上是一种渠道扩张策略,而渠道的核心价值在于在对的时间(When),对的地点(Where)将对的产品(What)送给对的人(Who)。

饮料这一品类的消费具有大众化、即时、冲动性的特点。可口可乐作为一个国际化休闲饮料品牌更是如此:任何一个人在任何时间,任何地方都有可能产生想喝可乐的冲动。这促使可口可乐希望能有一个面向消费者 24 小时不间断且随处可得的渠道。显然,这不是传统的渠道商能够做到的: 在时间上,餐厅只会在吃饭的时间营业,杂货店也会在晚上关门;空间上,狭小的街道里塞不下一家杂货店,学校里也没有额外的空间开一家店铺。对于野心勃勃的可口可乐公司来说,自动售货机是一个能够填补现有渠道在时间,空间上的缝隙,让消费者随时随地都能买到可乐的绝佳途径。

1962年,可口可乐开始将三菱重工和美国Vendo公司联合制造的自动贩卖机引入日本,并在当年安装了880台机器。大批饮料商也开始跟随可口可乐部署自己的饮料贩卖机。对于饮料商而言,自动贩卖机一方面扩展了渠道,也通过去中间商化获得了更高的利润。

大型饮料商旗下往往都拥有非常丰富的产品矩阵。以可口可乐为例,旗下拥有包括可口可乐、雪碧、芬达、美汁源,冰露等一系列的饮品品牌。这些品牌可以在自动售货机上组成一套完整的全场景饮品组合。同时,饮料商成熟的供应链和物流体系可以用于自动售货机的补货。从传统渠道销售商品获得的收入,也让饮料商们能够源源不断的投入到自动售货机的研发,投放中。

相比之下,国内的无人货柜初创公司们很多都是以零售商模式切入,在供应链、运营,和资本实力上相比起大型品牌商处于一定劣势。以商品成本为例,一瓶零售价为1.5元的矿泉水制造成本约为0.49元(水成本0.1元 + 包装成本0.17元 + 运营营销成本0.22元)。初创公司从经销商处以1元/瓶的价格进货,每销售一瓶水可以获得0.5元利润。相较而言,饮料商通过自贩机直销,不经过任何中间渠道商,每销售一瓶水能够获得1元利润,是前者的两倍。零售模式早期在商品成本上的劣势可见一斑。

日本第一台可口可乐自动售货机

1973年,全日本拥有了大约50万台自动售货机。1973年之后,伴随日本群众对自动售货机的广泛接受和便利店的崛起,饮料商们正式开始大批量投放自动售货机 —— 日本自动售货机行业迎来自己的黄金时代。饮料商们快速抢占点位的同时,自动售货机的渠道形式也被拓展到了更多品类和服务上。

除了饮料之外,单一品类商品的自动售货机中表现最好的就是香烟。同样,日本的香烟自动售货机也是被上游的烟草制造企业垄断。日本政府控股的日本烟草公司和香烟巨头万宝路都较早开始布局自动售货机渠道。

从品类特性上,香烟和饮料非常相似,都具有“大众消费、高频、即时性、冲动性”的特点。具有这种特性的品类天然适合通过自动售货机渠道销售。自动售货机围绕流量逻辑,能够弥补便利店等传统渠道商在时空上的缺口,实现对消费者的全时空覆盖。相比之下零食、报纸、干电池,玩具等相对低频,消费场景更狭窄的品类在自动售货机渠道的表现远远不及饮料。在这些品类上,便利店存货更全,店铺位置也足够方便,往往是消费者更好的选择。

日本香烟自动售货机

自助服务机在日本也同样非常普遍,共有约 125 万台,占自动售货机总量的 25% 。这一部分的售货机提供包括换零钱、打印、售票,洗衣等服务。自助服务机在日本便利店内非常普及,成为了便利店打造“生活服务中心”的重要一环。

以7-11为例,日本7-11店内较多都拥有自己的自助打印机,买票机和ATM机。自助打印机由7-11和日本打印机巨头施乐公司共同开发,用户可以通过手机App上传文件,在店内打印。自助售票机则是和日本票务公司TicketPia合作打造。7-11旗下的7-11银行也在大多数店内部署了ATM机为用户提供存取款服务。

除了便利店,也有一些诸如外币兑换,照相等类型的自助服务机是由第三方运营商独立运营的。近两年,日本公司 ActPro 在日本安装了约 400 台Smart Exchange自助外币兑换机,可以接受12种外币的兑换。近几年,日本的外国游客逐年增长,这种外币兑换机满足了游客的换汇需求,并被部署到商场、神社、寺庙、观光景点,机场等游客经常出没的区域。传统的外汇找换店几乎不可能拥有自动兑换机在点位设置上的灵活度。这类自助服务机的核心在于洞察某个特定场景下消费者的特定需求,利用自身灵活性的优势,从而比传统实体店更精准,更高效的触达消费者。

外币兑换机

总结看来,日本自动贩卖机的发展最早由饮料巨头作为重要的渠道战略推动。贩卖机技术的成熟和日本经济、社会环境的演变促成了自动售货机在 70 年代和便利店一起快速崛起。

一方面,自动售货机的推手饮料商们快速抢占点位,挖掘流量;另一方面,技术和商业模式的成熟让大量其他品类的玩家入局,但饮料和香烟依然是自动售货机中最成功的品类。自助服务机的登场让便利店们能够更好的成为“生活服务中心”。ActPro等创业公司也从细分服务上切入,满足用户特定场景下的需求。

结语

从日本的经验来看,自动售货机所满足的“最后10米的消费需求”在饮料,香烟这种“高频、即时性强”的品类上能够弥补便利店在空间布局上的不足,形成一定规模。但售卖其他品类商品的自动售货机由于消费场景有限,很难和便利店形成明显差异化。2015年开始,农夫山泉、康师傅,娃哈哈等国内饮品巨头也开始加大自动售货机的布局。截止2018年,农夫山泉在国内已经拥有1万台自动售货机。饮料品牌商在自动售货机上显得势在必得。

2017年,正值无人货柜风口,一批创业公司以运营商模式切入无人货柜市场,想要满足办公族“最后10米的零食饮料需求”,做成离用户更近的“小型便利店”。但事实证明,这种模式需要丰富的运营经验和供应链能力才能实现盈利。

自助服务机领域似乎有更多机会。在日本非常普遍的自助打印机,自助照相机,外汇兑换机等在国内都还远未普及,但核心问题在于这些细分领域是否拥有足够大的市场和想象空间?他们是否更加适合在便利店内作为生活服务的补充而非孕育一个全新的企业?

或许更值得思考的是:是否还有类似共享单车的全新场景能够以自助服务机的形式满足?

2017 年,7-11 正式在日本进军自动贩卖机领域,利用自己积累的供应链优势在自贩机渠道提供鲜食。便利店和自动售货机的战役开始打响。在中国,他们的故事刚刚开始,但无人货柜留给创业公司的机会确实不多了。

相关推荐

创投观察 | 无人零售风口已过?看看日本你或许会有不同的看法

2020年或许没有风口,但投资人认为拐点要来了

一周观察+ | 风口故事变事故?电子烟遭曝光,新零售成棋子

从东八区出发|专访视达CEO吴一黎:海外无人零售的Local for Local

创投观察 | 市场白热化前,RPA公司要怎么构建核心壁垒?

观察+ | “垃圾创业”为什么难成风口?

网络爬虫合法吗?中美有不同看法

印度创投里的日本势力

观察+ | Costco送给中国新零售玩家的Lesson One

对话蓝驰创投陈维广:企业服务的风口真的来了吗?

网址: 创投观察 | 无人零售风口已过?看看日本你或许会有不同的看法 http://m.xishuta.com/zhidaoview2029.html