衡量投资,LP GP需要哪些指标?

编者按:本文来自微信公众号“溯元育新”(ID:EnvolveGroup),作者:溯元育新团队,36氪经授权发布。

对投资人来说,找到一个适合自己的投资衡量指标可能是件头疼的事。是想要细水长流的现金流,还是想要以后一次结清的一笔巨款?是看总现金回报率,还是经过风险调整之后的回报率?

无论是经验丰富还是刚刚开始的LP和GP,都可能有几十个指标来衡量投资成功与否。我们今天就简单明了地解释几个重要的指标,classic and simple。

不过看到最后会发现,其实把两个最常见的东西结合起来,可以总结这篇文章出现的所有指标。

1.IRR:内部收益率

IRR是万宗之源,它是衡量所有指标的指标,也是决定投资成功与否的最重要标准之一。IRR还是一个后验(posteriori)的标准,因为它只有在投资完成后才能真正派上用场。用比较技术性的话定义IRR,就是「能平衡流入和流出现金流的增长率」。

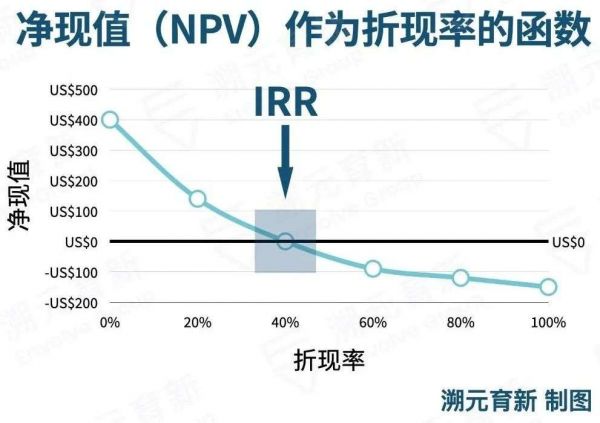

换句话说就是,如下图所示,IRR把投资里所有现金流的净现值(包括营收和亏损的现金流)调成零,然后看这一时刻的投资折现率是多少。

进一步细分,IRR能帮LP或者GP回答一个问题:不看风险或资产类别如何,我的哪项投资在一段时间内表现最好?它让LPGP回顾两项截然不同的投资,然后找出哪项投资提供了更好的回报。人们一般对IRR的印象就是,IRR计算的是赚一笔钱需要的时间价值。例如,一项短短年内就让你的资产翻倍的投资,IRR要比十年后做到这一点的投资高得多。

问题来了,为什么IRR这么重要?

因为IRR考虑了钱的时间价值,所以它可以用来比较很多种投资机会的成败。如果你的资金有限,但是需要分配给很多种投资,在其他条件相同的情况下,选择一个具有较高IRR的投资终归是稳妥的。或者,如果LP想看看哪位GP的表现更出色,一起投资了很多年以后,LP也可以分析GP每一项投资或者基金的IRR。

关于IRR,还有几件事值得一提。

首先,IRR不体现风险因素。一项投资可能产生了惊人的IRR,但它的风险也可能高得惊人。如果两项资产之间的预期IRR差不多,但风险大不相同,大多数人会选择较低的IRR,因为风险也会低得多,比如投资房地产和科创项目。

其次,最好在投资完成后计算IRR。预计IRR只是GP的猜测,即使投资已经进行了一半,IRR还是可能误导LP。在投资前或者投资中,有更好的指标可以关注。

最后,一些赫赫有名的投资人其实不怎么关心IRR,而是更看重他们的现金回报率。接下来具体聊聊这个。

2.Cash-on-cash return:现金回报率

现金回报率可以迅速计算出,LP每年从一项投资中能拿到多少钱。现金回报率剔除了时间因素,收益就是整个投资期的平均数。这种计算的简单直接是它最大的优点,但也是最大的缺点。

用倍数表示的话,现金回报率就是LP从一项投资中获得回报与总投资额之比:现金回报率=年度变现回报/投资总金额。

举个简单的例子,如果LP给一个GP 10万美元,给另一个GP也是10万美元,前者第二年就还给LP 20万美元,后者给了LP同样的回报,但是花了足足10年,那么两项投资的现金回报率是一样的。

所以现金回报率不像IRR,它不考虑投资变现的时间价值,不考虑GP用了多久的时间创造回报。

因为这个缺点,很多人都不看现金回报率,但很多有钱人喜欢这个指标。仔细想想也有道理,一个人手里有几十亿等着投的时候,如果撞上IRR很高的投资,那祝他好运,因为风险可能也很高。

这种时候LP更想知道的答案是:如果我给一个GP几百万,他最后总共能赚多少钱?时间长短不重要,反正我不想把这么多钱攥在自己手里,我也不急着要,因为单靠利息就足够我生活了。

3.DPI:投入资本的分红倍数

像IRR这样的指标不能在投资期间帮LP衡量这项投资,但是有一些指标能做到这一点,其中一个就是DPI,投入资本的分红倍数。

「分红」就是LP从投资里拿到的回报总额。「投入资本」有时候也叫「出资」或者「资金」,是指LP投资的总金额。不过这里的投入资本和出资额(commitment)不一样。比方说,如果LP同意投资100万美元,很多时候这些钱不是在基金成立前GP就拿到的,而是在基金的整个生命周期内陆续募到的。

弄清楚投入资本和出资额之间的区别很重要,因为它最终会影响IRR的计算。之前说过,IRR考虑了投资变现的时间价值,如果基金先把所有的资金收进来,但是用了很多年来部署,就会损害投资的IRR。所以,有经验的GP只在需要钱的时候向LP要钱。

DPI的计算就是给LP的分红/LP投入的资本,最后是一个类似于倍数的比率,比如1倍、2倍、2.5倍等等,数字越高越好。

假设一个LP向两个不同的基金分别出资了100万美,基金A募集了10万美元,基金B募集了5万美元。此外,A基金已经给LP带来了75000美元的回报,而B基金給LP带来了20000美元的回报。到目前为止,哪只基金表现更好?基金A的DPI:$75000/$100000=0.75倍,而基金B的DPI:$20000/$50000=0.4倍。

如果用DPI来衡量的话,A基金的表现显然更好。尽管它从LP那里拿了更多钱,但它也实打实地带来了更多回报,避免了「纸面富贵」的情况。

4.RVPI:投入资本的剩余价值

有人开玩笑说,RVPI是DPI还没长大的弟弟妹妹。为啥呢?先来看看什么是「剩余价值」。

剩余价值说的是投资中剩余的资金和资产的总额。基金清偿资产和负债后,剩下的钱就是剩余价值,或者叫还没变现的收益。

在进行任何分红之前的投资初期,RVPI更受GP欢迎,因为它代表着潜力的蕴藏层级。为什么RVPI是DPI的弟弟妹妹?因为剩余价值代表的是还没赚到回报的资产和增长的可能。

尽管RVPI很重要,但它有点依靠理论,因为这里首先要假设资产的市场价值记录是准确的,还要假设基金的资产变现能力足以让GP在不影响其价值的情况下,马上全部卖出。

RVPI是剩余价值/LP投入的资本。和DPI一样,RVPI也是倍数。

另外,LP的投资贡献(contribution)是剩余价值的一部分,不能被看作负债。如果LP想看看一个GP未来的投资潜力,或者手头有更多的钱需要密切关注,可能会更多地依赖RVPI。

5.TVPI:总收益倍数

另一个不经常使用但是值得一提的指标是TVPI,就是总收益倍数。虽然LP一般不会费心计算这个指标,但当GP报告这个指标时,LP会觉得很好,而且当GP开始募集下一只基金时,LP会更仔细地研究这个指标。

总收益是所有分红和剩余价值的总和。计算TVPI的公式是(分红+剩余价值)/LP投入的资本。

如果想知道从投资或基金中获得的回报总体是多少,就跳不开这个指标。TVPI反映了LP迄今为止收到的所有回报,以及出售所有基金资产之后,将会收到的所有额外资金,也就是剩余价值。

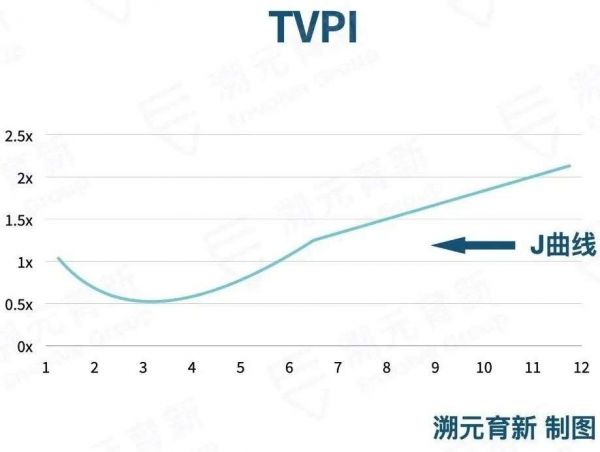

与TVPI相关的投资概念叫做投资的J曲线,它表示随时间变化的TVPI。如下图所示,一开始的回报率低于1倍,这意味着投资处于谷底,比较糟糕。但是随着时间的推移,回报会增长,TVPI也会增长。经验丰富的LP并不期望立即获得回报,而且一般不会多过问「J」的曲线部分,因为这项投资还处于起步阶段。

到这里,我们就介绍完了VC/PE界最重要的指标三兄弟,DPI、RVPI、TVPI。这三个指标三位一体,TVPI=DPI+RVPI。简单总结一下,DPI是已经分红给LP的钱/LP的投入资本,RVPI是还没分红给LP的钱/LP的投入资本,TVPI是LP总共能拿到的钱/LP的投入资本。

6.PB:投资回本期

这个指标非常简单易记。投资回本期是指收回原始投资所需要的年数。比如,如果初始投资为10000美元,每年需要支出1000美元,投资回本期就是10年。

LP积极跟踪这个指标,是因为他们想知道什么时候能回本,什么时候开始拿到的钱就是GP多赚的利润。

7.一张表格总结一下

有钱人想事情都不复杂,两个指标就足够了:%和$。

所以总结起来也非常简单:同时看IRR和TVPI。单独看这两个指标可能没什么意思,但把它们合起来看,就是一个讲得非常好的故事。

这个图表像一个降噪耳机,帮LPGP过滤了很多杂音。IRR告诉你某项投资是怎么用%计算的,它涵盖的是赚一笔钱需要的时间价值,而不是$;而TVPI告诉你某项投资赚的$怎么样,但不包括%和赚钱需要的时间价值。

原文:https://grandcrucapital.com/metrics-that-matter-investors-limited-partners

编译:溯元育新团队

相关推荐

衡量投资,LP GP需要哪些指标?

LP的成长之路:投资GP的负面清单

对话熠美投资叶庆:能与GP合作做好直投的母基金才是好LP丨LP怎么看

中小GP的隐忧:沦为LP的投资通道

LP和GP如何利益更一致?

LP直言:规模10亿以下的GP就不要来找我们了

硬核启动!36氪“中国最受GP关注LP”暨“中国最具潜力首次募资基金”评选

LP的成长之路:为什么愿意投资小型基金

全解基金DPI:怎么算,怎么看,怎么用?

LP 全景解读:基金如何找到合适的 LP?(上)

网址: 衡量投资,LP GP需要哪些指标? http://m.xishuta.com/zhidaoview19770.html