VC/PE硬闯二级市场,超20倍回报与赔哭

编者按:本文来自微信公众号“Tech星球”(ID:tech618),作者:杨晓鹤,36氪经授权发布。

3年前,一位机构投资经理悄悄地在朋友圈说道,“共享充电宝将是最早盈利的共享经济”,试图与当时看衰共享经济的舆论博弈。

伴随着4月份,怪兽等共享充电宝企业上市或者即将IPO,这一预言终于被验证。4年21亿美元市值,从投资成长性角度来看也不错。但是,疯狂的事情不止发生在一级市场,如今二级市场的投资回报率也同样令人兴奋。近期令这位投资人兴奋的投资事件,却是其基金取得1800%的年回报率。

当然,这仅是个人案例,类似高瓴资本和博裕资本等机构,同时在一二级市场长袖起舞的也并不多。但在“时间机器理论”失效后,全球顶级投资机构软银宣布,启动100亿美金资金投资上市公司。

无独有偶,硅谷最负盛名的早期投资机构Benchmark Capital,也宣布将新基金的20%的资金,分配到二级市场,这种一二级贯通投资的趋势渐渐明显。

鲜为人知的是,2019年被Wework、Uber两个知名项目亏哭、负债1.1万亿日元的世界“首负”孙正义,在2020年创造了猛增6.4倍,达到3.551万亿日元(约1870亿元人民币)的净利润。据财报披露,主要是基金投资的收益占到了利益总额的约四分之三。

美股大放水、IPO上市节点前置、科创板注册制等一系列外部环境变化,正对当下的投资环境产生巨大影响。“创投市场的平台型、结构型机会已经不再,募集的巨大资金如何赚取足够的回报就成为共同课题”,一位国内排名前三的VC机构投资人对Tech星球表示,“学习高瓴资本Total Capital(即全阶段投资策略),一二级市场都投资了蔚来汽车,抓住头部项目的全部成长红利,就成为共同选择。”

当然,高瓴资本在蔚来股价低位时卖出,错过了蔚来2020年的股票飙升神话,强如张磊(高瓴资本创始人)也会看错,这也表明,要成为中国的黑石集团,一切并没有那么容易。

难再复制“朱啸虎”

过去10年,是《中国风投:挂满“低垂果实”的黄金10年》,经纬中国合伙人万浩基曾形容有很多low-hanging fruits(低垂果实/绝佳的机会)的时代过去了。

过去10年,天使投资、VC(风险投资)行业出现了真格基金徐小平、金沙江创投朱啸虎和经纬资本张颖等代表性投资人,堪称是移动互联网时代的独角兽捕手,几位大佬投资的滴滴、饿了么、ofo、陌陌等企业,都创造了几十倍上百倍的高回报神话。

但如今情形略有不同,金沙江创投主管合伙人朱啸虎的风口论似乎不再凑效,近几年朱啸虎传播的“微信互联网下一个10年的风口”,“产业互联网是未来10年长周期”都未曾掀起大的风浪。如今,朱啸虎的预测已经没了“10年”之类的定语,最近的一次分享是“新消费的产品要120分,要令人尖叫。”

现今,朱啸虎在多种场合宣讲的新消费投资项目可能还不为人知,“野萃山是果汁里面的爱马仕,一小瓶1000元!”产品是否令人尖叫还不得知,售价确实令人尖叫。

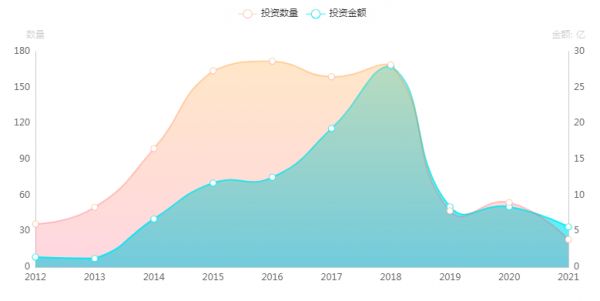

与朱啸虎一直专注打造独角兽不同,广撒网的真格基金在近年中,无论投资数量和投资金额都呈断崖式下跌。“真格的募资能力没问题,但钱投资不出去了”,一位投资人认为,真格最近的明星项目“完美日记”上市,应该创造了50倍左右的回报,但千亿国货美妆市场也就完美日记等项目值得期待,大多数项目不太需要出手。

真格基金投资数量与投资金额变化图(IT桔子)

“现在好项目太少了,好项目一看就知道,大家都会蜂拥而上”,一位达晨财智的投资人告诉Tech星球,2020年12月30日,德品医疗宣布获得B轮融资,此前至少有16家进入最后洽谈阶段,但最后只有5家获得投资份额,其中4家都是安徽本地资本,外部只有达晨一家机构进入。

头部机构的优势越来越大,不仅能抢到好项目,更重要的是,有更强大的容错能力。红杉资本能够在字节跳动A轮时“Say no”,B轮时犹豫,仍然能够在C轮和D轮时领投。

而投资知名项目就是投资机构的募资名片,源码资本近期超募达到10亿美元,中小投资机构募资艰难,就是当下创投机构的真实写照。

“现在超级VC就只有红杉一家,头部机构和精品化机构(只做某个细分行业的龙头机构)募资比较简单,其他的都很难,新成立的机构除非是黑石、凯雷、KKR级别的大中华区总裁这种级别的很好募资。”黑石资本告诉Tech星球,没在过去10年中做出成绩的机构,会面临募资难的问题。

当然,顶级投资机构也有“钱多烫手”的难题,LP们也会看机构的IRR(内部收益率)。2020年至今,知乎、快手等一大批互联网企业上市后,一篇《穿越废墟:共享单车剧未终》的深度文章,披露了资本圈的尴尬往事:ofo败局中只有朱啸虎赚了钱。

如今,创投圈关注的领域,基本聚焦在硬科技、新消费、医疗、企服赛道,这些产业赛道普遍发展周期长,投资回报慢。机灵的投资人已经抬头看到二级市场中,无论基金、股票还是其他类型投资产品,都在2020年上演了新的回报神话。

不是朱啸虎的投资嗅觉不敏锐了,而是风向已经转向操盘能力更强的“张磊”们,一二级投资市场通吃才是王道。

不学巴菲特的20%哲学

“最近跑了一圈上海的机构,他们都在想拓展二级市场。北京的源码资本曹毅,一直在上海见基金经理。”一位行业投资人告诉Tech星球,VC/PE也意识到,一二级市场的界限在模糊,要有投资二级市场的能力。

之所有这样的共识,主要原因是“IPO前赚的太少了,二级市场成长性太高了”,给国内市场深刻讲述这个道理的企业,国外是特斯拉,国内是蔚来。

仅在2020年,特斯拉市值上涨7.8倍,蔚来上涨了16.7倍。当特斯拉股价从80美元,涨到500多美元,市值巅峰达到8000多亿美元,这让特斯拉创始人埃隆马斯克一度产生幻觉,甚至在网上回复网友时提到,可能就在几个月内,特斯拉将超越苹果。

从今天看,又跌到6440亿美金的特斯拉,距离2万亿美金的苹果,无疑又远了一步。这也体现了二级市场风险变化周期更短的显著特征。不过,很多投资人还是从中赚到了钱。紫辉创投创始人郑刚就是如此,据其向Tech星球透露,他买特斯拉股票赚了10倍。

机构也在进场,红杉资本准备了2亿美金打算小试牛刀。相比之下,高瓴资本则在二级市场摸爬滚打已久。在重仓医药股后,高瓴也对造车新势力特别关照,不仅一二级都投资过蔚来,还以100亿买了宁德时代,其股价也从张磊买入价161元涨至400元以上。现在又参与恩捷股份的定增,这家公司所在的领域,正是新兴的万亿碳中和市场。

代替VC领域的朱啸虎,张磊成了二级市场中的“鼓风机”。而且大家都不Care巴菲特提倡长期主义20%年化收益率,去二级市场赌赛道、赌高回报成为潮流。

当然,如果投资机构本身在一级市场投资了优质项目,那么长期持有也就顺理成章。B站就是一个典型,其中正心谷资本曾参与B站 D轮数亿元融资,高瓴资本则领投了B站 E轮数千万美元的融资。2018年3月,B站上市后市值仅为31亿美元,高瓴也在2018年买入B站股票,正心谷则是长期持有。

上市后的B站,也上演了堪比一级市场的成长神话,以今年2月B站曾站上了157.66美元的高点,从市值突破500亿美元的结果看,B站相比上市之初,3年间涨了15倍。

“一级机构不会过早退出,也要去获得二级的视角和视野,为一级的项目做一个更好的退出选择”,一家一二级市场都有布局的机构告诉Tech星球,看好的项目持续投入,相比此前流行的天使VC隔轮退,投资回报比更加好看。

如果做一个形象的比喻,就是如果从小发现了一个“姚明”,那就从小学(天使),中学(A轮)、C轮(高中)、D轮(大学)乃至Pre-IPO(CBA)都参与培养(投资),上市后(NBA)也不退出,毕竟姚明发光发热的真正舞台是在NBA,优质企业释放能量也多在上市后。

很多机构正在对标高瓴这种全链条投资打法,红杉中国目前的全链条投资对象是达达。在独家完成天使轮和A轮投资后,依旧不断加码投资达达。达达在上市后,近期又获得京东8亿美元的战略投资,也是看中其在本地物流配送领域的价值。虽然,达达在上市后,成长性并不如B站,但也算是一家成长不错的企业。

曾在全链条投资中栽跟头的高瓴

押注优质项目全链条投资,是对企业最大的信任。但作为早期投资者,在二级市场买入卖出被投公司,无疑对市场风向影响巨大。

在2019年,蔚来企业出现资金运转难题,股价也跌入谷底。当时,高瓴资本减持过蔚来68.12%的股票,6位创始投资人之一的张磊关键时刻离场,对当时焦急寻找资金的李斌也是打击,很多产业资本和地方政府资本看到这种情况,也不敢轻易下场救蔚来。

要知道在蔚来上市时,张磊还曾对媒体表示,“对人的投资是不需要退出的,这样有梦想、有格局的团队我们会一直支持。”卖出股票后,外界将张磊的这一举动,理解为对经常一起滑雪兄弟李斌的“背叛”。

李斌倒是一直对外表示理解,而在投资人看来:“高瓴确实有退出压力,只不过后来拿到合肥政府投资后,蔚来一路大涨,就凸显高瓴退出的不合时宜。”

尽管不合时宜,高瓴还继续在2020年12月31日前清仓了蔚来、理想和小鹏三家造车新势力的所有股票,而就在清仓的最后一个季度,这三家车企的股票分别上涨了113%、66%和130%。

盈渊资本创始人林文海认为,这并不是高瓴不看好造车新势力,高瓴减持后的资金去向,又回到智能电动车一级市场,以及比亚迪的定增等项目中。“高瓴是在智能电动车进入下半场时点布局更大的投资机会,二级市场并不像一级市场捆绑的那么紧。”二级市场低买高卖,换挡投资是常态

不过,高瓴全链条投资蔚来,本能造就一段一二级市场贯通投资的典型案例,却因为高瓴的提早卖出而显得不那么经典。

在一位经纬中国分析师看来,一级市场机构进入二级市场后,很多分析逻辑也正在发生变化。“原来要算DCF(贴现现金流量),做营收模型、盈利模型预测等,但你正常逻辑怎么算出snowflake的120倍PS?现在要用一级市场的打法看二级市场,要看产业赛道的前景,要看商业模式的潜力。”

一级市场的打法具有借鉴意义,二级市场操作规则也需了解。“机构布局二级市场,应该都是私募多投策略,就是有基金可转债,还有国债。包括配置与投资范围比例都需注意,比如说股票不能低于80%的仓位”,一家一二级市场都有布局的机构告诉Tech星球,一级机构进入二级市场也有很多需要摸爬滚打。

这就需要具备投资机构配备分析团队、券商牌照、资金池等诸多准备工作,很多投资机构很难有实力做此布局。更重要的是,现在布局的投资机构,是否能跟得上这股风潮,“如果以后美债加息,泡沫破了怎么办?”

错过这波股市大涨风潮,能够长期赚钱的投资机构才最难能可贵。

相关推荐

VC/PE硬闯二级市场,超20倍回报与赔哭

海外PE二级市场启示录

焦点分析 | 历史折转中的PE二级市场

2020年,VC/PE开始“炒股票”

科创板创新药第一股:二十余家VC/PE共享退出盛宴,A轮回报超300倍

PE/VC的退出挑战:从企业IPO上市那天开始

高瓴,再一次打破中国VC/PE圈历史

A股机构抱团,VC/PE躺枪:某VC一个半月仅减持80万

PE追求共识,VC追求非共识

过了个年,VC/PE悄悄套现近百亿

网址: VC/PE硬闯二级市场,超20倍回报与赔哭 http://m.xishuta.com/zhidaoview18648.html