“人类史上最大单日亏损”后续:华尔街自食高杠杆恶果,投行人今年或要吃土

编者按:本文来自微信公众号“时代周报”(ID:timeweekly),作者:石恩泽,36氪经授权发布。

“当杠杆带来更高的收益,它看起来充满了魔力,当杠杆在黑天鹅面前放大人和基金的脆弱性,它像一个魔鬼。”3月29日,被外界誉为“私募魔女”的半夏投资创始人李蓓在其公司的微信公众号上感叹道。

的确,华尔街今年已经深刻品尝到“高杠杆”的恶果。年初美国散户“抱团”逼空华尔街的事件还历历在目,不足2个月,上周五(3月26日)又发生了“人类史上最大单日亏损”。

这次事件的起因是对冲基金经理Bill Hwang(比尔黄)管理的高杠杆基金Archegos Capital爆仓,部分仓位被强制平仓,从而引发了一场堪比2008年雷曼危机的资本市场动荡。

对于此次困境,东方证券首席经济学家邵宇29日在其朋友圈作了这样的总结:“一个韩国人用日本人的券商,在美国股市交易中国股票,爆仓后击垮了瑞信和野村(的投行证券业务),可能还会引发全球股市危机。”

3月30日,邵宇在接受时代周报记者采访时表示,在融资融券业务中,控制杠杆的比例是关键。但由于美国对于经纪商的监管存在漏洞,给了投机者可乘之机;而中国监管在近几年发生的系列信托爆雷事件后,已经把漏洞堵上了。

“在中国,不可能出现像美国那样一个对冲基金经理用杠杆撬动整个华尔街的事情。”邵宇补充道。

东方证券首席经济学家邵宇评论华尔街引发的爆仓事件。(图片来源:邵宇朋友圈)

焦虑的投行人

”一战成名“的比尔黄,在3月30日透过Archegos发表声明称:“正在讨论所有方案,黄先生和他的团队正在确定最佳前进路径。”

目前市场上不少关键信息尚未明朗。例如Archegos还剩多少未抛售的股份,同时,这次抛售引发的踩踏事件牵扯范围将会有多大等等。由此也导致市场整体情绪悲观,且疑心病严重,部分业内人士甚至随时准备跑路。

在全世界“吃瓜”华尔街投行这个史诗级爆仓事件的同时,不少外资投行的员工正焦虑于自己今年的奖金可能要“尘归尘土归土”了。

“唉,今年投行的有些部门可能要白干一年了。”在香港某美资投行工作的一位员工向时代周报记者透露,该公司Sales and trading(销售和交易部门)底下的Prime brokerage(大宗经济)业务,今年已经遭到了(散户逼空和比尔黄事件)“二连杀”。

该员工表示,今年外资券商的业务基本“歇菜”,每年2-3月发放的年终奖现在也不敢指望了,员工能保住工作已算幸运。

外资投行开始大逃杀

外资券商中久负盛名的华尔街投行有9家,分别是高盛、摩根士丹利、JP摩根、瑞士银行、德意志银行、美林证券、美洲银行、瑞士信贷和花旗。

华尔街九大投行。(图片来源:知乎)

在本轮抛售中,据多方市场消息,最先“不守武德”抢跑的是高盛,早在26日便已“出货”105亿美元,紧接着摩根士丹利卖出80亿美元。前述美资投行员工称,业界不少人私下吐槽高盛为“狗盛(暗指跑得快)”。

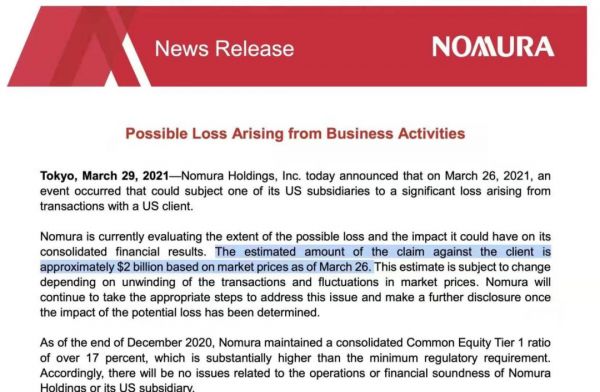

而作为“接盘侠”的野村证券则在29日的对外公告中透露,初步统计亏损20亿美元,另一个“老实人”瑞士信贷也对外称该事件会对其一季度业绩产生重大影响。

3月29日,野村证券对外发布公告。(图片来源:野村证券官网)

“爆仓”还在持续发酵。时代周报记者查询发现,瑞士信贷和野村证券的股票目前仍在继续下跌。截至发稿,瑞士信贷(NYSE:CS)跌11.5%,报11.39美元;野村证券(NYSE:NMR)跌14.7%,报5.68美元。

截至发稿,瑞士信贷和野村证券的股票仍在继续下跌。(图片来源:谷歌财经)

此次“爆仓”事件影响范围之大,甚至引发美国政府罕见地对股市发表了评论。当地时间3月29日,美国白宫新闻发言人Jen Psaki称,拜登政府正在密切留意本周一的股市下跌。

值得注意的是,国泰君安证券首席固定收益分析师覃汉的团队认为,此次“爆仓”事件演变成美国银行业系统性风险的可能性并不大,但大量恐慌抛售带来的流动性冲击,短期内可能仍将持续并使大类资产承压。

相关推荐

“人类史上最大单日亏损”后续:华尔街自食高杠杆恶果,投行人今年或要吃土

整个华尔街都乱了:韩国传奇金融大佬爆仓又冒出受害者,亏损可能高达197亿

华尔街投行贷款给中国独角兽 为的是IPO能承销

华尔街还是你大爷

教培中概股继续下跌,这一次是华尔街对冲基金“被迫清盘”、知名投行抛售股票

孙正义巨亏880亿,酿成风投史上最大窟窿

巨亏880亿!孙正义,酿成风投史上最大窟窿

银行低风险理财也“亏损”,以后还能买吗?

华尔街大战,最大赢家竟然是他?

人类史上首个太空 AI 机器人 ,IBM 和空客如何两年开发了它?

网址: “人类史上最大单日亏损”后续:华尔街自食高杠杆恶果,投行人今年或要吃土 http://m.xishuta.com/zhidaoview18362.html