金融科技公司这一年:业绩与估值双双修复

编者按:本文来自微信公众号“馨金融”(ID:Xinfinance),作者:洪偌馨、伊蕾,36氪经授权发布。

经历了2020年的动荡之后,市场利空出尽,如果新「增长极」的布局能够进一步发挥作用,股价与市值还将有更大的「修复」空间。

——馨金融

最近,金融科技上市公司陆续交出2020年「成绩单」。

3月15日美股盘后,360数科发布2020四季度及全年财报。财报显示,公司全年实现营收135.64亿元,同比增长47.1%,全年促成交易2467.58亿元,同比增长24%。

而在上周,信也科技集团披露的财报显示,公司全年实现营收75.63亿元,同比增长26.8%。尤其在四季度,信也科技总营收达18.53亿元,同比增长超过50%,撮合贷款金额与净利润分别同比增长24.3%和26.8%,双双创下新高。

以这两家的业绩来看,营收利润表现稳健,头部公司们在2020年交出了超出预期的成绩单,

与此同时,过去三个月,头部金融科技上市公司的股价也是涨势凶猛。截止到最新数据,已经披露财报的两家中,360数科股价上涨接近180%,信也科技股价上涨近350%,而还未披露财报的乐信也有超过100%的涨幅。

这也被解读为是资本市场对于国内金融科技公司估值的一种「修复」。

新冠疫情使得整个金融行业度过了相对艰难的一年——周期波动已至,市场收缩、不良攀升、风险加剧,金融机构和金融科技公司都是如此。但伴随着2020年的金融科技监管持续收紧,后者显然承受了更大的压力。

但不可忽视的是,即便如此,头部公司依然表现出了内生增长力——更低的资金成本、更高的复贷率、更好的风险控制。

截止到四季度,上市公司的业绩与财务表现呈现出强势的「V字反转」。与此同时,他们对于新「增长极」的投资与布局也已经初见成效,且对于新一年的业绩表现出强烈信心。

从这个角度来看,中国金融科技公司的估值「修复」还远未结束。

根据财报计算,360数科、信也科技、乐信的市盈率分别为7.95、7.92和6.55,相比于他们的业务潜力与科技含量,整个金融科技板块的「含金量」依然被大大低估。

1、估值修复的逻辑

2020年的市场环境确实很不友好。

疫情「黑天鹅」依然在全球范围内蔓延,是否会再一次煽动翅膀尚未可知,但其所触发的新经济周期已然到来。疫情改变了经济增长曲线,也带来了就业环境、居民收入、消费习惯的变化,而这些都放大了整个行业所面临的风险。

从监管趋势与行业内部发展来看,网络小贷新规征求意见稿下发,利率红线逐渐收紧,还有监管部门近乎洗脑式的反复提示:警惕过度借贷。

一系列新规的下发,从合作模式到利率限制,大多数公司都在不断加快调整的步伐,这或许也是2020年资本市场大涨的进程中,金融科技公司表现并不亮眼的原因。

在这样的背景之下,从去年一季度开始,各平台大多采取了相对保守的获客策略和风控策略。无论是银行还是金融科技上市公司,在去年一季度都只能交出一份业绩「下滑」的答卷。

不过从头部平台的业绩表现来看,疫情带来的直接冲击在二季度就已经见顶,而后平台表现出了强势的复苏趋势。

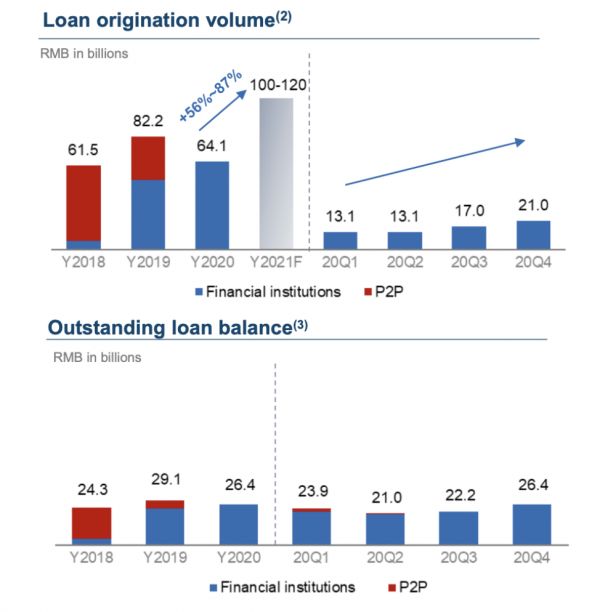

以信也科技为例,其在过去五个季度的业绩表现呈现出典型的V字反转趋势。其单季度撮合贷款规模从2019年四季度的169亿元下滑至一、二季度的131亿元,从三季度开始恢复至疫情前的水平,而四季度环比增长24%至210亿元。

360数科的业绩曲线与信也科技大体上保持一致,在一季度经历了短暂的交易规模下滑之后,从二季度开始恢复正向增长。截止到2020年四季度,其单季度撮合贷款规模突破690亿元,贷款余额突破920亿元。

2、平台的「韧性」

平台业务的强势增长当然是资本市场的一剂强心针,但更进一步来看,不如说是资本市场看到了这些头部平台发展的「韧性」。

我们在之前的文章中反复提到过消费金融行业的新变局(传送门:《消费金融红与黑》)。

虽然疫情影响渐行渐远,但整个消费金融市场,以及与其紧密关联的金融科技产业已然进入新的发展阶段——从「量」到「质」,这也是央行提出「不宜依赖消费金融扩大消费」以及「十四五规划」对于金融业发展要求的题中之意。

换言之,以往以规模增长驱动利润增长、稀释逾期表现已经再也没有可能,这对于平台的「内生增长力」提出了更高的要求,也即精细化运营的能力。

其中,信也科技所采取的客群上浮战略最为旗帜鲜明——倚重客群结构优化和优化运营,而非依托规模扩张取得业绩增长。

信也科技将客户按照风险高低分为7类,截止到2020年,客群整体上浮,最高风险类型客户已经清零,一二类优质客户占比从2019年的27%大幅提升至46%。

在市场动荡的2020年,这种精细化运营的战略为信也科技带来了稳健的表现。

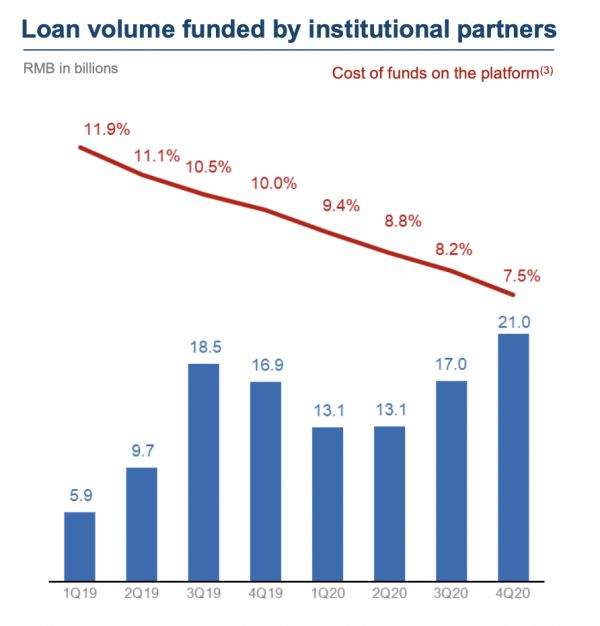

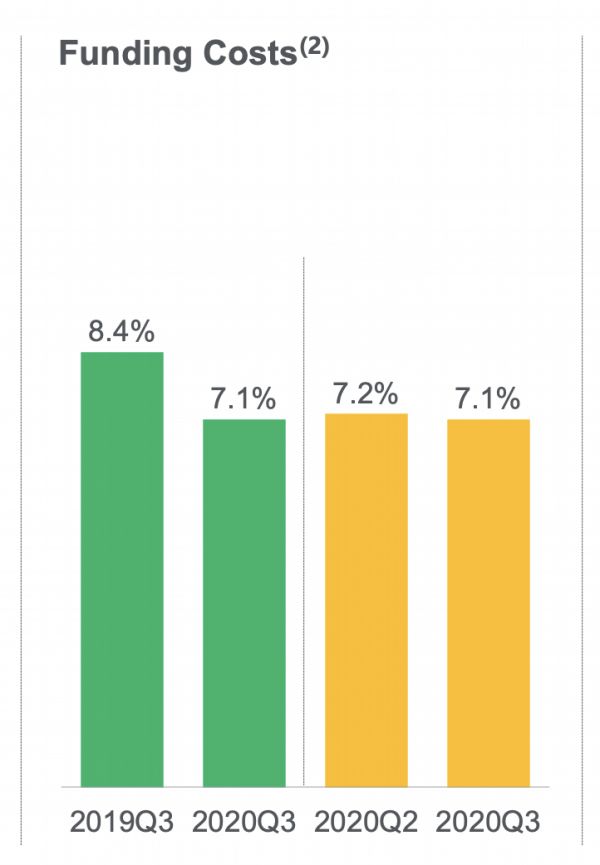

相较于2019年底,信也科技在2020年底的逾期率全面下降,其中30-59天逾期率下降1.85个百分点。与此同时,伴随着年内相对宽松货币环境的到来,平台资金成本较2019年底下降2.5个百分点至7.5%。

相比之下,360数科没有如此明确的客群上浮战略,但对于成本费用的「压缩」趋势同样体现出精耕细作的思路。

财报显示,360数科2020年的市场营销费用为10.8亿元,同比2019年下降62%;重复借款人的贡献占比达到86.5%,同比2019年的71.8%增长近15个百分点,资金成本也呈下降趋势。

信也科技及360数科资金成本变化情况

3、布局新「增长极」

对于金融科技平台而言,其精细化运营能力、内生增长力并非凭空而生,而是以科技投入与科技能力作为基础支撑,以新的视角寻找突围机会。

为了提升连接资金与资产的能力,信也科技在2020年的研发投入超过3.7亿元,针对营销、风控、催收等业务模块研发全链路数字化转型方案。

比如,针对金融机构的快速对接和资金资产匹配效率问题,推出信也魔方;针对模型管理问题上线9¾模型管理平台……全面提升平台的服务效率与效能。

而360金融则更多发力于场景,在2020年下半年以「嵌入式金融」的业务模式,通过连接电商、社交、生活服务场景,帮助机构降低获客成本,提升GMV。

当然,平台对于科技投入的野心不止于此。在原有业务进入平稳发展阶段之后,金融科技公司也在加紧以科技投入驱动「新增长极」的落地与发展。

典型如360数科,在原有的「Argus风控引擎」基础之上,360数科推出了企业版,以个人信息+企业信息+产业链的方式驱动小微业务的发展。

这也是2020年以来,监管指向与市场需求驱动下,国内金融科技市场的新机会。

除此之外,海外市场的崛起同样不可小觑。疫情之后,东南亚等地的贷款需求呈现快速反弹趋势。此前信也科技披露的数据显示,三季度,其在印尼市场业务已经超过疫情前水平。

与此同时,其获准的展业范围也在不断扩张,继印尼与菲律宾之后,信也科技最近又拿下了一张新加坡金融管理局颁发的「资本市场服务牌照」,在市场范围与业务量增长的助力之下,海外业务有望成为平台新的「增长极」。

在展望新一年的发展时,360金融与信也科技都显得相当乐观。

前者预计全年交易额将达到3100至3300亿元,换言之,增速至少在25%以上;而信也科技预计2021年的促成借款金额将在1000亿到1200亿之间,即有望冲击业务规模翻番。

头部平台的乐观不无道理,经历了2020年的动荡之后,市场利空出尽,如果新「增长极」的布局能够进一步发挥作用,股价与市值还将有更大的「修复」空间。

相关推荐

金融科技公司这一年:业绩与估值双双修复

从估值角度看家电行业表现,家电龙头依然具备估值修复空间

A股龙头公司的估值顶点在秋天

商汤科技上市计划成迷,业绩增长能否支撑百亿美元估值

新能源汽车概念股集体拉升,汽车板块或将迎来估值修复机会

当金融科技公司撕下“金融”标签

消费行业的“核心资产”股,估值太贵了吗?

英国金融科技公司「Revolut 」完成5亿美元D轮融资,估值达55亿美元

消费行业的“核心资产股”,估值太贵了吗?

这一年,12000家教培机构消失了

网址: 金融科技公司这一年:业绩与估值双双修复 http://m.xishuta.com/zhidaoview17971.html