盛景嘉成刘昊飞:新的历史性时期中,科创企业投资人要具备的修养与能力

图片来源@视觉中国

文|盛景嘉成创始合伙人刘昊飞

大家好,有关下一个10年,我要向大家讲述的第二个关键词是:产业互联网。

如果你为了得到木材而去种树,你在今天种下一棵树苗,请问你会在明年今天就砍掉它吗?

相信我们的答案都是不会的。

其实,投资与种树是一样的。企业就像一棵棵树苗,在前几年需要投资人悉心呵护,它可能在多年内都没有完全长起来。但是,只要我们知道我们做的这件事是对的,我们就需要给它一些时间。

当树苗真正成长为树林的时候,它一定包含大量价值,这时你可以卖掉这片树林,也可以将树木作为其他功能使用。经历时间的投资才会增值,所以,成为时间的朋友终会让我们受益。

今天,我将通过我对近五年和未来十年“变化与不变”的观察和思考,与大家分享:新的历史性时期中,我们科创企业投资人需要具备的修养与能力。

变化

1.过去5年的成功

这是我第5次为大家做年度分享。

在2015年5月,很多人沉浸在杠杆牛市热烈的赚钱效应中。我们认为那不是健康的现象——很多没有业绩或者没有内在价值可言的公司,估值涨到了天上。泡沫在汇聚,酝酿着风险。

人类历史上,股市崩盘、资产崩盘,无一不是伴随在巨大的泡沫形成之后。2015年初夏的中国股市,也不例外。

在那段时间,我们号召大家避开巨大的风险,不“炒股票”,要“造股票”,去投资优质的公司。这样的投资等于为这些公司提供弹药。我们还可以为他们提供增值服务。当他们长大,被资本市场认可之后,我们可以通过上市得以变现退出。

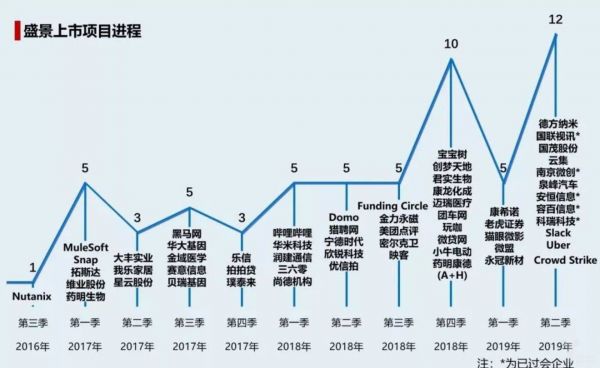

到今天为止,我们实现了一批优质公司的上市(如图所示)。在这个过程中,我们既帮助企业创造了社会价值,又获得了很好的投资收益。

大家知道,企业上市之后,交易流动性会变得越来越可期待,我们距离退出和收获的可能性就越来越近。这说明,我们已经把几年前为大家描述的场景,超出预期地变成了现实。

那我们为什么能获得这样的成绩?

运气没办法给我们系统性的胜局,这些优异成绩靠的是我们的投资方法论。

2.过去5年,我们的基金收益从何而来?

头部策略,让盛景嘉成母基金能够紧密连接到发展趋势最前沿的优质企业。

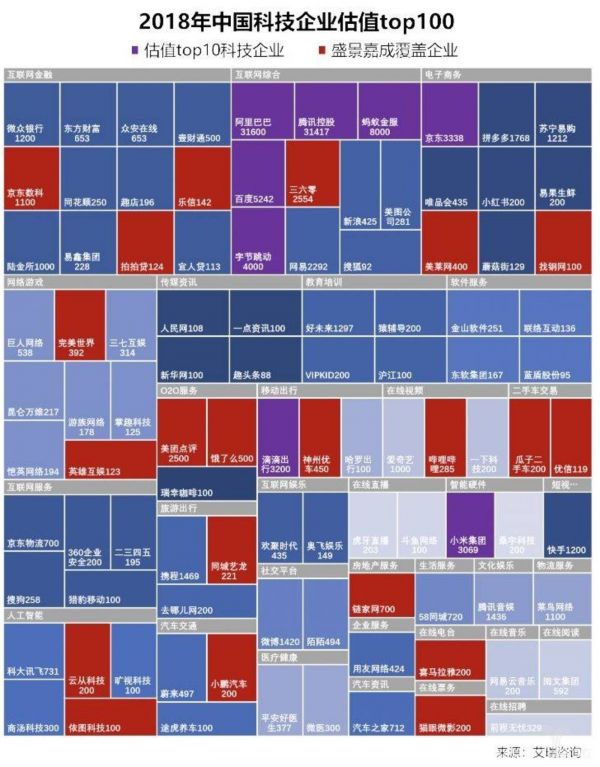

借用艾瑞咨询的调查报告,为大家展示一下中国2018年互联网企业价值榜top100,其中标记紫色的是top 10,标记红色的是我们覆盖的企业,有21家。(这个比例已经蛮高了。)

其实,包括这些投资决策在内,我们所有的收获其实都来源于趋势的发展。趋势有正向变化,也有负向变化,而我们的收获是来源于这些最积极的正向变化。

下面,我们从宏观环境变化、社会经济发展的主流领域及驱动力3个角度,剖析过去5年我们的收益从何而来?

(1)中国名义GDP和M2(中国名义国内生产总值和广义货币)

名义GDP在2014年是64.1万亿,到2018年达到90.0万亿,5年内总体增幅40.4%。

广义货币发行量在2014年是123万亿,在2018年达到183万亿,5年内总体增幅48.8%。

大家可以记住这两组数字,并与下面这个市场做对照。

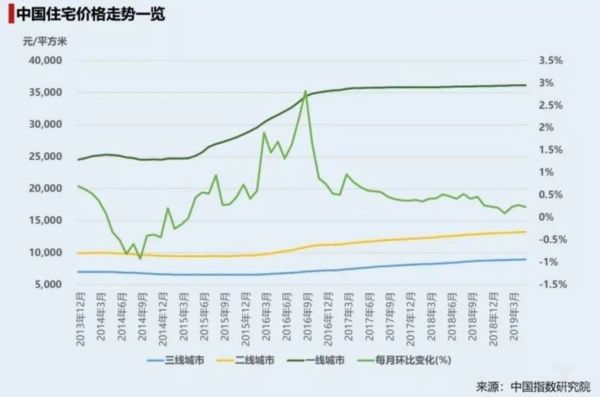

(2)房地产市场

2017年,中国的房价已经完成了长达近20年的持续上涨。由于全国人口增长率低于预期,老龄化人口比例不断提升,房地产去金融化监管导向持续明确。我们认为未来满足95后、00后对房屋使用需求的方式,会逐渐向继承倾斜,买房压力的趋势只会减小。

因此,目前不论一二三线城市主升浪都已结束,不再具有普涨的局面。想要通过房地产投资继续挣钱机会,一定有结构性的机会,但是不会有主流机会了。

(3)理财市场5年内增幅迅速

中国居民持有的资产,按照重要性和规模来排列,第一名是不动产,第二名就是金融资产,而金融资产当中的主流产品形式就是理财产品。

过去 10 年,理财市场发展非常快速。早在2014年,银行理财规模高达15万亿元,到了2018年,总规模已经达到32万亿元,增幅达到 113%,是名义GDP增幅的3倍。

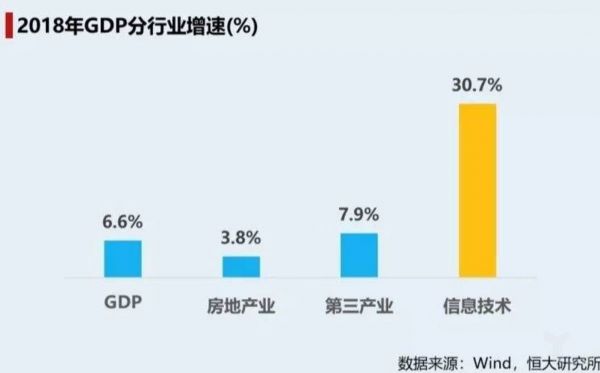

(4)信息技术

增速最快的行业领域,不是金融,而是信息技术。当今全球市值最大的10家公司当中,已经有70%是科技公司了。

(5)股权投资市场:募集资金的规模

通过数据,我们看到,中国股权投资总额在2011年的时候有一个峰值,之后回落。然后从2014年开始爆发,在2016年超预期三倍,在2017年达到顶峰。总体来说,在2014-2018年的5年中,募资总规模已高达5万多亿,相比上一个5年增长了4.5倍。

从这个行业的投资金额一侧来看,同样是从2014年爆发,到2017年达到峰值。因为大家拿到钱就要投资的,所以投资与募资金额的趋势有较高相似性。

(6)股权投资行业从业者速度增加

行业从业者的增加速度也在过去几年创下新高。其实,对于新的基金管理人、管理品牌数量的增加,并不意味着这些管理人都能投到好的项目,能帮助人赚到钱,这个收益一定是分化的(后文详解此商业规律)。

但是,太多的钱和太多的人涌入这个行业的时候,真正优质项目的数量不会以同等的速度出现。到了2019年,第一个季度的募资额同比下降了25%,投资额下降了47%。行业如同我们2018年预测的一样,进入了调整期。

那么这个数字下降的原因是什么?机构是如何考虑的?

很多投资机构是这样的:如果我能持续募到更多的钱,我就有意愿去投资;当我募集不到钱,我就不敢往外砸了,要去省着花。省着花的结果就是:确保把钱投到最好的项目上。

基于这样的思考,市场整体对项目的审美标准就大幅度提高了,那就只有最好的公司才能获得融资。于是,有两个道理得到了验证:第一,永远是20%的头部公司占据着80%以上出资方的注意力(后文详解此规律);第二,作为出资方,在钱很稀缺的时候,一定要去抢最好的项目,不能降低审美标准,因为好项目的风险是相对低的。

这也是盛景强调的,要投头部机构,不要降低我们的审美标准。

任何细分赛道当中,基本都是头部项目回报最好,股权投资资金如果进入到头部优质项目,将享受很好的回报;如果不能投资到头部优质项目,未来获利的不确定性会很高。

(7)私募股权从业者管理量:中美对比

在私募股权投资行业,从业者人均管理资金量,美国人均管理量换算成人民币在1.7亿元左右,中国是0.41亿。这意味着,我们目前的市场成熟度还不够高,金融资产总量还没有那么多,未来还有很大的发展空间。

而我们现在的发展重点,应该是在质量和模式上去弱留强,真正好的机构能够持续发展,不够好的机构可能就会被淘汰出局。

(8)消费升级

在这方面,我们可以借邻邦日本的现在,对中国的未来进行窥探——医疗、教育和养老行业将会受益。同时,随着人口结构变化,物质供给丰富,人们的消费取向也将更加挑剔,质量、品质、文化内涵不够高的产品,可能根本无法打动消费者。

(9)数字经济

从整体上说,移动互联网生态已经成熟,现在已经有很多人借助微信小程序、社交电商来形成自己的生意。例如,美团。

盛景嘉成母基金同时覆盖了美团和饿了么两个寡头。目前,美团每天订单量超过2000万单,依靠人工智能来指挥60万外卖小哥进行配送交付,高峰时期会在1小时内进行接近 30 亿次路径规划。大家可以感知一下这个量级。

(10)金融科技

今天我们要特别提到金融科技。2014 年是中国金融科技爆发年,当年投资总额超过200亿元,几乎是前5年的总和。而这个数字又在2015年增长了7倍。

这种瞬间增长当然也带来了一些问题,行业从2017年底开始进入大整治,经过了一年半时间,优秀的企业变得更优秀,该清除的投机者,被扫地出门。

综上,我们可以认为,这五年里科技带来的变化有很多,对一些行业产生了冲击,但也带来了新的机会。拥抱这些变化,投资这些变化,我们就可以持续跟趋势走在一起。好的投资,是与趋势长期做朋友。

不变

在现在这个历史拐点,我们经历了很多改变,在上文所说的那些改变之下,不知大家是否有这样的感受:只看改变会令我们变得焦虑。

因此,我们要清楚,这些改变又仅仅是外部动因,我们作为投资人需要在这些改变之下冷静地思考:什么没变?因为不变会让我们知道应该抓住哪些本质性的东西,于是会让我们在未来获得确定性的收益。不变是我们决策的基础,是深入研究的方向。

1.人性的3个“不变”

从人性的本质角度,我们不去讨论人性本身,只作为投资人以现实主义的眼光来认知人性——十年里,会有3个不变:好奇心和探索心;快速反馈;从众效应。

(1)好奇心和探索心

纵观历史,人们对于事物的好奇和对知识的探索是永不满足的。

在还没有飞机的时候,人类就想探索太空;有人成功登月后,埃隆·马斯克认为飞向太空是普通人的权利,认为商业火箭应该可以回收并重复发射。他在第9次实验之后,实现了将发射升空的火箭成功收回,开创了人类新的历史。

(2)快速反馈

快速反馈会被一些投机的人反向利用,制造一些针对投资人的庞氏骗局。这也能说明一件事,没有天上掉馅饼的美事,我们要清醒。相对而言,延迟满足是一件反人性的事。但是,能够做到延迟满足的人,所获得的成就往往高于一般人。

(3)从众效应

举个例子,为什么股市往往会在牛市的末期产生暴跌?为什么我们经历了多次泡沫?因为有人发现了商业规律之后,更多人产生了从众心理。

但是,真正能够获得超额收益的投资,往往都是来自多数人还没看懂、还不认可的时候。我们把它称为非共识——这个2018年很流行的词用在投资领域,在于得到先机。

2.商业规律的3个“不变”

因为人性的存在,所以在商业形态中,不论技术发展到什么程度、文明进化到什么程度,总会有一些很内在的规律,存在很高的普适性。

(1)20/80定律

股权投资行业的特点不仅是头部玩家领先分布,它是一个头部机构极端占优的行业。因此,如果以已赚到的变现金额来衡量收益的话,中国的股权投资行业说是“1%的机构赚走了99%的利润”也并不夸张。

因此,我们得出一个很清晰的结论:做有质量的股权投资,必须要精选最强的机构,持续表现最优的机构。

(2)自我复制与竞争壁垒

a 盛景商业模式六式之一:竞争壁垒

巴菲特在挑选投资标的的时候,非常强调的标准之一就是是否有持续的竞争壁垒。竞争壁垒会随着时间推移不断变化,想要长期经营好一个商业,就必须有持续的竞争壁垒。

b 自我复制

一个企业要做好自我复制,需要3方面的能力:构建商业模式的能力,融资能力,落地执行能力。

嘉御基金创始人卫哲曾说,有了健康的单元经济模型,快速扩张才是良性的,否则就变成了“快速自杀”。因此,自我复制看起来简单,但是对于商业模式本身就有问题的创业项目来说,加大投入其实等于加速自我毁灭。

那么,是不是还没形成盈利的项目就不可以自我复制呢?不一定。

约三年前,共享充电宝突然出现,其中一个项目叫做小电科技,利用B2B2C模式与摆放其充电设备的商家进行收入分成,从而避免获客成本的先行之处;同时,由于合理的使用定价,其设备回收周期也在可控的较短时间内。两三年以后,小电获得了显著的市场领先优势,并于2018年取得了近千万美元的净利润。借助小电选取场景和控制设备制造成本的能力持续强于竞争对手,其市场份额在持续扩大,净利润在2019年还可能增长数倍。

因此,没有盈利的项目去做融资、扩大市场规模其实并不可怕,关键就在于是否能够形成真正的竞争壁垒与确实落地,并且能够在健康的单元经济模型之上,实现自我可复制。

(3)共识与非共识

为什么投资的时候,“高度共识易被套”?

我们都知道,高估值获得 Pre-IPO 轮融资的公司,上市之后破发的可能性非常大。

那么高度共识容易被套的道理就很简单了,当一个项目发展得不错,市场上的投资人都看得清楚了,就都愿意去摘好摘的果子,于是围过来想要这个项目的份额。

这时候,获得项目投资份额的成本就提高了,提高的形式有两种:一是项目自身估值提高;另一种是当竞价的人多了,项目的份额有限,供不应求。然后不同的渠道商抢到手之后再加价卖出——项目方没有提高自己的估值,但是投资人的成本却提高了。

大家在体会非共识的过程中要注意,并不是非共识就一定能够获得高回报,而是股权投资的高回报必然来自“非共识”,即:非共识是获得高回报的必要条件。

对投资机构来讲,一定要有自己独立的思考、独立的判断、独立的决策,不从众、不追风。这样的机构,才能系统化地获得优质项目的优异回报。这一规律在过去适用,现在适用,将来也会适用。因为,“非共识”来自于独立的思想。

如何做好投资?

在大家的认知中,投资收益从哪里来?很多人会回答,收益是赚来的呀。在我眼里,收益要分成两大部分:增加盈利,减少亏损

1.做生意要减少亏损

提到亏损,有人可能想问,做投资到底有没有可能只有盈利没有亏损?能,但是这样的盈利只能是微利。

做过很多年投资实践或者做过企业的人都知道,很少有人能实现做到永远只赚不亏。就连巴菲特也有亏钱的投资,但是并不影响他成为全世界最伟大的投资人。因为所谓的盈利,并不是所有生意都赚钱,而是赚钱的生意多,赔钱的生意少,从长时间来看,形成了稳定盈利的模式。

因此,亏损的生意或亏损的投资,是整体生意或整体投资当中的必然组成部分,不是能够完全避免的。好的生意或投资,一定要把亏损控制在很小,让盈利不断持续。 那么,我们如何确保本金的安全性呢?

深入分析、透彻了解公司的内在价值,包括竞争壁垒与自我复制能力,包括如何抵抗突发的内部风险、外部风险等。基于专业研究的投资决策,才是真正让人踏实放心的决策。

2.优秀的投资决策,有哪些特征?

投资是一门长期的修行,好的投资结果不是完全来自于好的决策,而好的决策也不会每一次都导致好的结果。所以我们说,投资的结果与投资决策质量,并不是简单地一一对应的。我们通过几个例子来分享5个投资理念:

(1)单次获利不能100%反映决策的质量

有很多曾经投出过百倍收益的投资人,后续投资的项目都没有声色。因为任何一种投资方法的有效性,必须以结果来衡量。

投资项目的盈亏,本质上都是遵循概率分布的。简单来说,即:任何一种投资方法、决策模式,可能在某一个具体的案例上赚钱,但在另一个具体案例上亏钱。那么,到底如何评价投资方法、决策模式的优劣呢?那就是多次验证,在充足的项目投资次数的前提下,让概率法则发挥作用。头部机构的投资方法、决策模式,就是能够持续获得不错盈利的方法与模式,就是好的方法。

(2)胜率与盈亏比

胜率,指回报超过本金的决策占比,可以分为决策次数、决策金额两个维度;

盈亏比,指一个投资决策在获得不同结果之下,盈利总金额与亏损总金额的比值。

美国创业项目投资的失败率并不低,即便是回报倍数最好的基金(大于5倍回报的基金),无法完全收回本金的项目也占到了初始投资金额的4成以上。胜率只有不到6成,那怎么挣回高收益呢?核心有两个:

高回报倍数项目的占比;

赚钱项目的回报倍数高低。

(3)截断亏损,让利润奔跑

很多人习惯于快速兑现已经取得的收益,不懂得让利润奔跑。同时,持续守在亏损的投资上,迟迟不肯放手。其实这种情况下,应该选择做确定性的事,以及做正确的事。

(4)人性的错误与自我否定能力

因为人性有一种被称为“自尊”的特性,让我们即使在做错的情况下,也不愿意承认自己的错误,会尽力去捍卫自己所做的事情。这种维护自己永远正确的取向,会严重影响投资决策的质量。因此,投资人需要有一种特别重要的能力——自我否定能力。

好的投资人只追求客观的、现实的规律,不会因为自己的错误、不足,而不愿意改变自身的看法。

小结:正确的投资决策出发点和过程一定是正确的,有保证的,在此基础上得到的结果,大概率会是正确的,盈亏比更会是有利的。

科技投资者的责任

作为科技投资者,我们都可以说是中国创新背后的资金支持者,我认为我们有3点重要责任:

第一,专注于做好价值。

我们要自己去挖掘价值,找到真正优质的科技创新企业和优秀的企业家。

第二,做到长期主义,不做套利性的投资。

第三,做好增值和赋能。

我们认为,巴菲特的投资获得如此大的成就,核心是因为它投资了美国的国运;那么在中国科技创新行业迎来历史性发展的今天,我们希望各位投资人也可以通过投资国运,陪伴创新型企业成长,收获最佳的回报。(本文首发钛媒体)

相关推荐

盛景嘉成刘昊飞:新的历史性时期中,科创企业投资人要具备的修养与能力

对话盛景嘉成刘昊飞:大块头要有大智慧,VC能力提升要赶得上规模的扩大|LP怎么看

天使投资者的自白:买定离手,玩的就是心跳

价值捕手 | 盛景嘉成汤明磊:从母婴赛道入场,打造新人群经济共同体

科创板时代的芯片避坑指南

盛景嘉成彭志强:离开资本市场谈科技创新,完全是伪命题

5位顶级投资人谈穿越周期的秘诀,还有最看好的未来创投赛道丨2019中国基金合伙人未来峰会

新资本 | 君盛投资李昊:本土创投要抓住成长性投资机会,背后核心是组织机制

科创板开市暴涨,详解25家企业的“造富”能力

科创板首例IPO注册失败 证监会否决恒安嘉新注册

网址: 盛景嘉成刘昊飞:新的历史性时期中,科创企业投资人要具备的修养与能力 http://m.xishuta.com/zhidaoview1729.html