为什么李录选择邮储银行?

编者按:本文来自微信公众号“锦缎”(ID:jinduan006),作者:查理投资,36氪经授权发布。

作者系查理投资基金经理 ,本文基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

自从去年12月港交所披露喜马拉雅举牌邮储银行(HK:01658)后,大家讨论的很多。也有很多疑问,为什么李录选择的是邮储银行,而不是各方面都很出众的招商银行。

邮储银行可能有哪些优势被看上,而又有哪些不足?本文从财务数据看看邮储银行的现状。

先说下结论:

1、 邮储银行虽然投向以个人为主的贷款带来了较高收益率,但因为存款成本端存在的储蓄代理费用,生息资产的收益率并不高,ROA(资产收益率)与交通银行相当,处于较低水平;

2、 邮储银行的不良率、逾期率是大行中最低的,资产质量高;

3、 邮储的拨备覆盖率达到400%;

4、 从调整后的PB看(多余拨备释放至净资产中),邮储银行的PB(市净率)指标也没有优势;

综合看下来,喜马拉雅最有可能的看重资产质量这方面。

01 资金运用效率

单位总资产创造的收入2019年 单位 亿人民币

从2019年报来看,邮储银行用平均9.9亿的总资产,产出了2769亿的收入,平均总资产的营收水平是2.81%,营收能力高于农业银行、中国银行,但少于工商银行、建设银行的。不考虑资产的质量,邮储银行并没有出色的资金使用效率。

当然,银行是高杠杆行业,经营过程中伴随高风险,既要看营收的质量,同时也要看创造收入对应的风险水平,单一资金运用效率并不能反映出全部。

跟其他生意一样,赚钱能力的高低最主要取决于产品的售价和成本。银行资金使用效率的高低受两个比较大的方面影响:生息资产的投放、付息负债的成本。

02 生息资产收益率

2020年中报,邮储银行的生息资产的总收益率是国有大行中最高的,且受疫情等冲击下,收益率下降的幅度是最少的,抗风险能力较强,特点是收益高,下滑少。

进一步查看生息资产的组成结构,可以看到邮储银行在客户贷款及垫款、存拆放同业这两方面收益率有优势。

03 客户贷款及垫款

注:收益率为年化数据

个人贷款的收益率高于公司贷款。邮储银行54%的贷款是投向了个人贷款,高于其他银行20多个百分点,且邮储银行的个人贷款的利率为5.42%,高于传统四大行近60个基点。

邮储银行为什么能够做到收益率高于其他银行,猜想是与其贷款结构有关,接下来就是逻辑证明或反驳了。

邮储银行的其他个人贷款占比为35.16%,远远高于其他银行。查看财报中,可知这部分主要为个人消费贷款业务(3592亿)和小额贷款业务(7093亿)。

“本行大力支持小微企业主,个体工商户、新型农业经营主体和传统小农户发展生产……”可知,这部分群体投放较多,也带来了较高的收益率。

感兴趣的朋友可继续深入分析邮储小额贷款业务的模式、群体等等,隐约感觉这是邮储最有价值的部分。在帮助别人的过程中,实现了自身的收益,价值投资是有意义的、赚最干净的钱的最佳体现。

04 存款成本

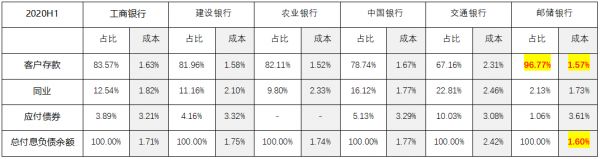

看完资产端情况,再来看看成本情况 :

看各家银行用来投放信贷、投资等的“原材料”-付息负债中可以看到,邮储银行的客户存款占比达到97%,其他大行仅为80%左右。有好处也有坏处,好处是“低成本”的存款源源不断,缺点是不符合负债多样化的原则,严重依赖单一渠道。

另外大家可以看到有意思的一个现象,农业银行与邮储银行的客户存款成本都比较低,主要的原因就是网店遍布全国各地,尤其是股份行不愿意去的中西部,基本全覆盖。

但细心的投资者可以发现,邮储银行低成本加了引号,其实邮储银行的成本并不低,甚至大大高于工农中建,主要的原因就是邮政储蓄代理费的存在。

邮储银行2007年成立,成立时间较短,截至2019年6月底,合计网点有3.97万个,但自营网点仅为7945个,其他的就是母公司邮政集团的代理网点。

邮储银行自己真正的网店并不多,其存款有相当一部分是通过母公司中国邮政集团遍布各地的邮政网点来实现的,这就产生了一笔不小的代理储蓄费需要向母公司支付。

2019年年报显示,邮储银行向母公司支付的代理费达到761.5亿,费率约为1.32%,如果加上这部分费用,邮储的客户存款成本将达到2.39%左右,一点优势也没有,沦落到股份行水平。

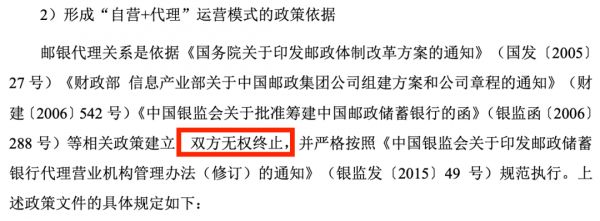

查看邮储银行的招股说明书,代理关系的决定权在国务院,双方无权终止。也未发现有明确说明这笔费用未来的某个时间会取消。

05 调整后利息收益率

本着实质大于形式的原则,将邮储银行的代理储蓄成本计算客户存款成本后的息差情况如下:

扣除存款成本后的年化净利息收益率仅为1.61%,与工、建、农相差50个基点左右。

虽然邮储资产投放端之贷款投向了高收益的个人贷款,特别是高收益的小额贷款,但考虑到储蓄代理费的成本,综合看下来并没有优势。

06 资产质量

从资产质量看

不论是不良贷款率还是逾期贷款率,邮储银行大幅低于同行,是TA的风控体系(对公/对私)牛逼,还是因为什么历史原因?

邮储银行400%以上的拨备率为什么一直不降下来?维持这么高的原因是什么?这些问题都需要解答。

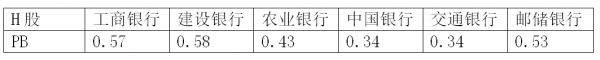

如果按照五大行210%的拨备率,需要的减值准备约为1019亿,释放约917亿,每股约1.05元,折合港币为1.26港币。

07 估值

考虑到超额拨备的还原,按照五大行平均210%的水平计提,将多余的拨备约917亿释放,折合每股1.05元,港币1.26港币。截至2021年1月18日邮储银行H股的经调整后的PB估值指标如下:

邮储银行并不比其他银行低估太多。

相关推荐

为什么李录选择邮储银行?

邮储银行今日上市:A股迎来近十年最大IPO,68亿元资金“护盘”

新金融周报 | 商务部:将开展数字人民币试点;美团推出邮储美团联名借记卡;腾讯基金投顾业务“一起投”上线

李录:价值投资的知行合一

银行、支付宝、微信、银联激战ETC,哪家更优惠?

2020银行金融科技最新布局

“下沉市场”的高富帅来IPO了

传统银行的马奇诺防线

储能,能否成为新能源新主线?

银行收获近七年最好财报,但疫情也带来战略反思

网址: 为什么李录选择邮储银行? http://m.xishuta.com/zhidaoview16505.html