双循环架构下 2021年投资方向展望

编者按:本文来自微信公众号“挚金资本”(ID:zhijincapital),作者:挚金产业研究中心,36氪经授权发布。

2020年的全球疫情为创投市场增添了太多的不确定性,我们经历了可能在全球历史上都史无前例的封锁,线下实体经历了窒息式的暂停和复苏。我们的生产、生活方式被迫发生变化的同时,但我们也应当看到,居家隔离场景带来的云服务、小家电、生鲜电商等业务的强需求带来了新的投资机遇。

2020年创投市场进入两极分化的趋势

回顾2020年,我们认为是中国私募基金行业两级分化的一年,从募资端的情况来看,国内目前15万亿的私募基金存量中,社保基金、保险资金、捐赠资金等长期资金的资金总量约5000多亿,整体占比不超过5%,长期私募基金总盘大约2~3万亿,市场主流还是以机构出资为主。

根据基金业协会的备案数据,以基金规模10亿作为分界线来看,10亿以上规模的GP备案数量约为整体GP备案数量的9%,头部机构管理仅80%的市场资金,且基金规模50亿以上的GP总数量2.5%,管理规模占整体的45%,接近市场的一半,头部集中已成定局。

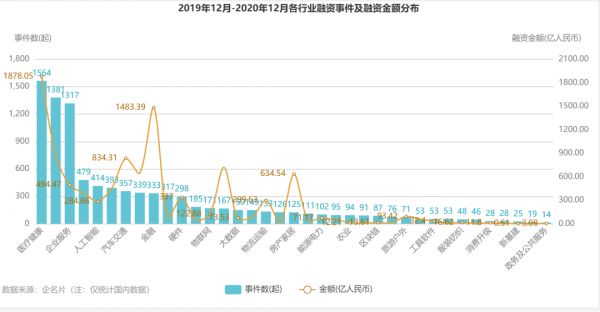

回顾2020年机构的投资领域及金额来看,医疗健康、智能制造、企业服务高居榜首,成为机构最关注的三大领域。其中企业服务相关投资延续2019年的趋势,在2020年进一步得到释放,ToB业务模式经过多年的积累进入了稳定增长时期。

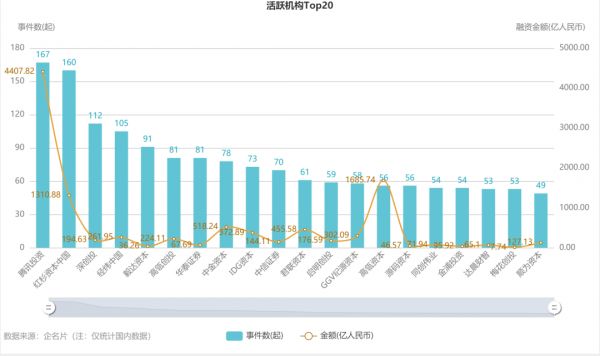

从机构画像来看,除头部财投,证券系和产业资本在相应领域的投资活跃也非常值得关注。根据其名片的数据,中金资本和高瓴创投是国内活跃领域中非常值得关注的两家机构。中金资本2020年出手投资案例已超过了成立以来的投资案例总和,而高瓴创投则是2020年高瓴资本推出的专门投资早期创业投资的基金,2020年已披露投资81项,主要覆盖医疗健康、企业服务等领域。

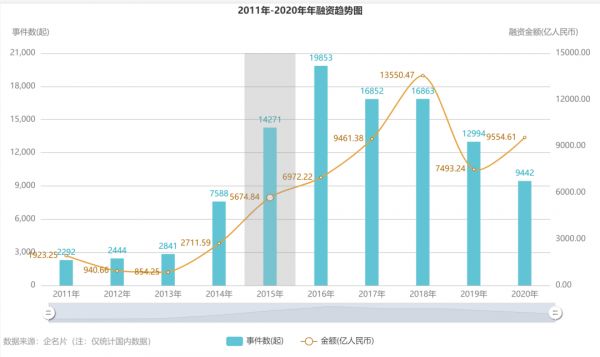

根据企名片的统计数据,2020年私募行业整体的投资数量有所下降,从2019年的12994起下降至2020年的9442起,但是整体的投资金额却和去年相比显著上升。

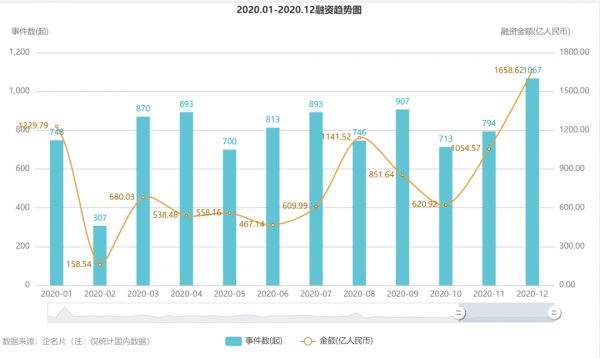

回顾逐月数据,和过往几年略有不同四季度仍然有很多基金仍在高频出手项目,预期在明年上半年会持续有相关的交易进行披露。

国内疫情控制得当,基于双循环架构的经济发展格局

从全球数据来看,中国良好的疫情控制为外贸数据的超预期复苏提供了强有力的支持。国内经济随着4月的全面复工复产逐渐复苏,与美联署前所未有的量化宽松政策不同,国内央行采取了相对收敛的货币政策,通过三次降准释放约1.75万亿元的长期资金,降低社会融资的实际成本。国内能够采用相对稳定的货币政策很大程度也归功于疫情的迅速控制。

在外贸政策上,与中美持续的紧张局势前提下的预期相悖,外贸数据稳中向好,并超过了海关署预期实现增长。从出口产品类型来看,前十个月出口增速最高的是医疗仪器及器械,同比增长46%,四季度随着“黑五”购物季和圣诞节等节日的到来,节庆产品、消费电子等出口也大幅增加,中国2020年1~11月实现了29.04万亿人民币的进出口总值,仅11月出口达2680.7亿美元,达到2018年3月以来的同比增长新高21.1%。主要贸易伙伴东盟、欧盟、美国、日本和韩国的数据均实现全面增长。

外贸数据的复苏主要得益于两个层面的因素:

1. 国内具有完备的上下游产业链,疫情在2020年下半年的持续让国内外的供应链关系也发生了变化。我们甚至可以观察到,原先预计将流向印度、东南亚的订单因为当地的防疫政策导致产能缩减,呈现向大陆回流的趋势。

2. 经济结构优化趋势明显,制造业核心品类从纺织品、塑料制品、机电产品、农产品、高新技术产品等均实现环比10%以上的增长。

总体而言,经济环境以国内大循环为主体,国内国际双循环相互促进的发展格局支撑,通过提升金融资源的“流通”效率,稳定产业结构,海外订单的回流显著助力企业盈利的回升。

2021年投资机遇展望

2020年是充满不确定性的一年,疫情让海量的企业或个人有场景去尝试一些新的服务、产品或是工具,而这加速了新的技术和服务的落地。中美之间紧张的外交关系也让我们开始重新审视国内的经济结构和短板。这些变化带来的改变可分为结构性改变和非结构性改变,结构性改变意味着企业或者个人对于新的服务、工具的尝试从长远的角度上加速了相应领域的变革,典型领域包括云服务、新能源汽车、半导体等;非结构性的改变则是指在当前的经济趋势下带来的短期的增长预期,或是投资热点的改变,相应的需求可能在较短的时间内迎来复苏或者景气度的变化。

疫情加速云服务的全方位落地,基础设施、混合云、云原生成为重要关注方向

2020年远程办公、远程教育、远程医疗等基于云的应用场景受到了前所未有的加速,云计算技术天然的远程服务属性为全球的经济运转、供应链运行提供了强有力的支持。

我们认为全球云基础设施将持续保持高速增长,原先一些仍在犹豫是否要进行信息化改造的传统行业公司,在疫情的冲击下更加重视相关的业务布局。根据IDC的预测,2021年全球公有云基础设施市场将增长35%达到1200亿美元。

在企业级方案的采用上,混合云成为众多组织的选择方式,开源工具的能够帮助整合不同的云服务,使混合云的部署变得更加简单。此外,边缘计算作为云计算的延伸概念,戴尔、HPE、IBM等大型供应商正逐渐加入到这个细分。CDN和数据供应商也在本地pop点提供边缘计算服务。未来三年,企业的购买热度也有望向边缘下沉。

在应用层面上,云原生成为众多机构关注的重点之一,到2024年,企业对于轻量级的功能丰富的SaaS解决方案的需求,将推动35%以上的软件开发商(ISV)重新架构或构建新的云原生应用。

新能源汽车市场向消费驱动市场转变

2020年,随着特斯拉在上海的新厂建成,蔚来、小鹏等新锐造车公司的规模化出货,新能源汽车真正实现了从补贴型市场向消费型市场的跨越,真正成为了消费驱动的市场。

随着《新能源汽车产业发展规划(2021-2035 年)》正式发布,国家层面再一次明确了电动汽车的长期发展趋势。与征求意见稿相比,2025 年新能源汽车新车销售量占比由 25%降至 20%,公共领域新增或更新新能源汽车的比例由 100%降至不低于 80%,整体看销量目标更为稳健,假设 2020 年新能源汽车销量 125 万辆、2025 年汽车销量 3000 万辆,则2020~2025 年 CAGR 有望达 37%,增速依然可观。

此外《规划》还强调了快充的重要性并表示“对作为公共设施的充电桩建设给予财政支持”,将从基础设施方面推动新能源汽车的普及。长期来看,国内具备全球竞争力的上游供应链相关标的仍然值得重点关注。

随着新能源汽车的大范围普及,未来行业将向智能化和共享化的方向发展。智能化会使汽车的运行和生产发生根本性的改变,而在出行层面,新能源汽车会为智能联网和自动驾驶提供新的落地基础,进一步升级智能制造和工业互联网。共享化则会进一步下沉,人们出行的舒适度、便捷度和安全度将成为重要的关注方向。

半导体投资快速崛起,国产化替代进入快车道

随着5G的普及、新能源汽车的崛起和数据中心的强劲需求,全球半导体市场利好不断,需求高涨。

2020年一级市场对于半导体项目的投资达到408起,虽然融资项目的数量较2019年有所下降,但仅融资金额就达到856亿元人民币,是2019年的2倍以上。同时伴随国内科创板的放开,18家半导体企业上市,成为2020年上半年过会最多的领域。

具体项目来看,半导体的设计、制造、封测、EDA工具软件、设备与材料等领域备受关注。晶圆代工领域的中芯国际科创板上市也对市场注入了信心;在EDA领域华大九天、概伦电子、广立微等也受到了机构的高度关注。

新兴应用中,3AIoT、第三代半导体、5G今年创造了大量增量市场:AIoT中出现WiFi 6、UWB、Cat.1等新机遇;第三代半导体中氮化镓、碳化硅等方向的公司业绩增长迅猛,陆续有上市公司押注第三代半导体代工。

此外随着iphone 12系列推出的一些新的应用来看,围绕手机设备无孔化的产品布局也越来越受到产业的关注,部分投资者也开始重新关注一些相对传统的行业的元器件的新型应用。例如苹果推出的带有磁吸式无线充电设备,其对于磁铁器件的需求大幅上升,其中以2020推出的ipad pro最为显著,苹果在边框布置102颗磁铁,保证保护套和控制键盘能够及时吸附。

未来几年中国半导体的发展速度会比海外要更快,且科创板带来了相对比较畅通的退出通道,半导体投资的热度有望保持,但关注的领域可能会有一定转移。自主可控,国产替代依旧是绝大部分半导体项目的主要逻辑,国产设备和材料的案例较少,前者需要的技术积累和人才资金储备非常高,后者则在供应链中处于明显劣势状态,需求方更倾向于海外供应商。但目前来看,设备和材料是目前投资中产业链上明显不足的环节,可重点关注。

疫情下,原材料和产能紧张带来的涨价趋势

以半导体为例,从2020年Q3开始的缺货延续至今,由于过去几年半导体产能的增长非常有限,全球原材料供应链一定程度受阻,从目前的数据来看已经基本确定了2021年前两季度的持续缺货。

根据台积电的预测,2020~2021年全球晶圆产能需求成长率30%~35%,但是全球产能增长率不足5%,能够锁定上游产能的公司且进行了积极备货的企业有望实现比较好的财务性增长。

从品类来看,面板驱动IC、电源管理IC和PCB都有一定程度的缺货和涨价,连带上游原材料市场也出现了涨价的情况。MCU芯片厂也出现了交货延期的情况,一定程度上影响了消费电子终端大厂的出货的情况。NORFlash、LCD驱动等产品也上涨了10%~20%,11月的海外疫情反复也增加了这一问题。

目前来看,如果相应的材料和产能有望在2021Q3获得释放,一些相对供给比较充裕的品类,如SSD、内存条等价格已经趋于稳定,随着28nm以下的产能的进一步释放,行业供给缺乏的情况可能会得到缓解。

2021年,我们认为基于5G、云服务、半导体和新能源汽车等领域,仍将持续有新的投资机会出现。同时注册制的全面放开将成为资金释放的的一个重要的环节,创投行业经过了2020年的洗牌,产业深度的绑定和科技的持续发展将成为长期的投资主线。

相关推荐

双循环架构下 2021年投资方向展望

华平投资程章伦:“双循环”开启投资新机遇

华平投资魏臻:在“双循环”新发展格局下,消费投资迎来新机遇窗口

企业服务2020展望:中国市场的理想模式和5个值得关注的方向

疫情笼罩下的A股:开市展望

展望2020(下):持续成长,平安是福

疫情下的宏观经济和资本市场展望

2021年美股接着上演牛气冲天?一文览尽全球投行的前瞻精华

2020股权投资市场现状及展望:虚假繁荣破灭,硬核价值崛起

2021年,互联网该往何处去?

网址: 双循环架构下 2021年投资方向展望 http://m.xishuta.com/zhidaoview16061.html