中国在全球生命科学与医疗健康产业中的地位

编者按:本文来自微信公众号“浦发硅谷银行” (ID:spdsvb),作者为硅谷银行生命科学与医疗健康行业客户关系总经理Katherine Andersen,由浦发硅谷银行编译。 36氪经授权转载。

以下为报告精选内容,点击链接可以获取报告全文。

2018年医疗健康投资和退出的关键点回顾

投资 - 美国和欧洲医疗健康的投资和交易总额创历史新高

美国医疗健康创投募资创下96亿美元的历史新高,延续了四年以来的增长态势。

风投投资较2017年增长了50%,创下了历史纪录。

生物制药投资额较2017年翻了一番,是2018年医疗器械和诊断/工具投资额的四倍。

生物制药A轮投资增长了35%,其中肿瘤和平台公司的投资超过所有交易和投资额的一半。

前15位跨界投资者的投资交易达到2017年的近两倍,并通过投资60家私有公司补充生物制药的IPO储备队伍。

医疗器械投资额同比增长40%,A轮投资额涨幅超过30%,达到9.03亿美元。

手术机器人投资激增,成功完成了数轮大型的后期融资。

科技投资者继续主导诊断/工具的新投资,在前10名最活跃投资者中占据7席。

在过去两年中,六家诊断/工具私有公司的估值超过了10亿美元,在医疗健康所有细分行业中高居首位。

退出- 首笔付款记录,部分细分领域表现反弹

2018年是生物制药IPO和并购退出标志性的一年,创下了490亿美元的交易总额记录。

生物制药IPO的上市投前估值和融资额达到五年来的最高水平,私人并购的首笔付款倍数中位数为5倍,退出时间中位数仅略超过三年。

2018年完成了18个有风投支持的生物制药10亿美元以上IPO和并购交易,创下纪录。

风投支持的医疗器械并购首笔付款总额首次超过所有其他细分领域,达到35亿美元。

波士顿科学(Boston Scientific)收购了7家风投机构,将医疗器械领域的首笔付款中位数推高至六年的高位——1.9亿美元。

医疗器械IPO在2018年比此前一年翻了一番,标志着投前估值中位数和融资额达到五年来的最高水平。

按510(k)路径申报的医疗器械交易的首笔付款中位数和总交易额远超按传统510(k)和制药商协会(PMA)路径申报的医疗器械交易,实现了非常成功的退出。

在2017年仅一起IPO(没有并购)之后,诊断/工具领域在2018年强势逆转,完成了10个收购和两个成功的IPO。

中国医疗健康及生命科学行业市场态势

资金正在涌入公开市场

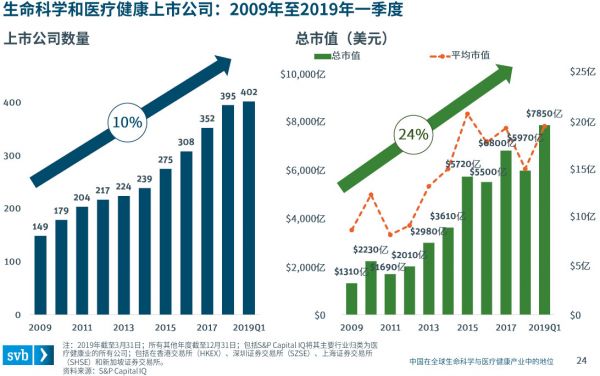

在中国大陆和香港的证券交易所上市的生命科学和医疗健康公司平均市值在2016年和2018年出现下滑,但总市值在过去十年呈现快速增长态势。

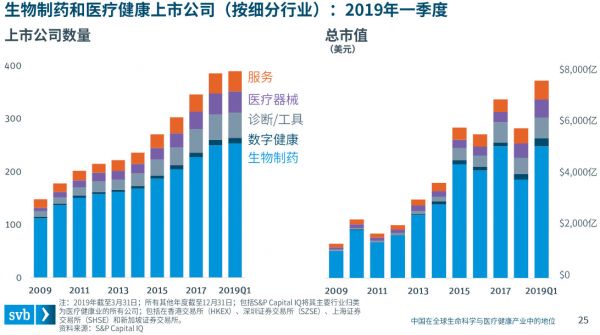

中国上市公司中生物制药公司仍然占比最高

自2018年香港交所上市新规生效以来,现在已有七家生物制药公司在港交所上市。由于2019年一季度上市的生物制药公司的总市值已经可以匹敌2018年上市的所有生物制药公司,这些公司的规模引人注目

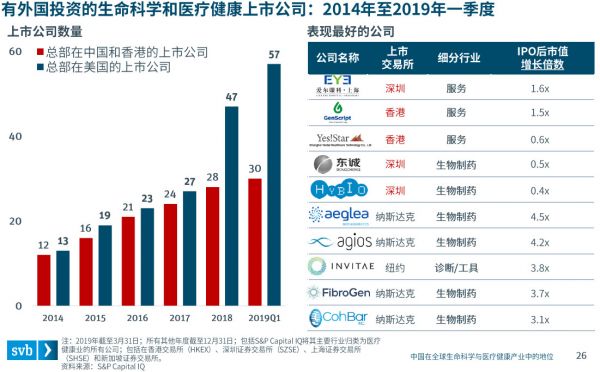

进入公开市场的外国投资者正在增长

中国对美国上市公司的投资与美国对中国和香港上市公司的投资多年来一直保持并驾齐驱的态势,但在2018年,中国对美国公司的投资超出美国对中国公司投资1.5倍,透露出中国对美国生命科学和医疗健康公开市场的关注。

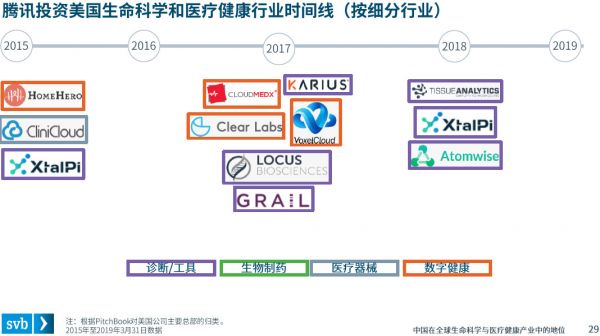

腾讯对美国生命科学和医疗健康行业的投资

在生命科学和医疗健康领域,腾讯将大部分精力集中在诊断/工具和数字健康公司,它在6笔对诊断/工具公司的投资中投入了13亿美元,在4笔对数字健康公司的投资中投资了5500万美元。

2017年Grail的12亿美元融资之外,诊断/工具公司在过去5年里总共募集的资金超过了1亿美元。腾讯还更加倾向于参与早期阶段的融资;在其参与的全部12笔交易中,要么是A轮融资,要么是B轮融资。

中国的全球生命科学和医疗健康布局

中国投资者对全球生命科学和医疗健康创新生态圈表现出了持续的兴趣,在过去四年里进行了高达170亿美元的惊人投资。总体来看,欧洲国家获得的中国投资最多,从中国投资者那里募集了54亿美元。

中国投资者参与美国生命科学和医疗健康公司融资

中国投资者过去五年持续在美国生命科学和医疗健康创新生态圈共同投资,其中对生物制药公司的投资最多。在2014年至2019年一季度对生物制药公司投资的60亿美元当中,大约有25%投资在肿瘤生物制药公司。

值得注意的美国投资者对中国生命科学和医疗健康行业进行的投资

值得注意的美国投资者对中国生命科学和医疗健康行业进行的投资中国生命科学和医疗健康创新生态圈受益于美国投资者对新兴市场公司投资的兴趣。在过去的五年里,有50多家中国公司至少获得了一次美国投资者的投资,生物制药公司获得的投资最多。

2019的展望

我们预计医疗健康行业投资将保持健康的规模和速度,达到约80亿美元(美国和欧洲总额),活跃的投资基金除了现有基金之外,很可能也有在成熟投资者支持下创立的新基金。此外,科技基金可能会募集仅投资生命科学领域的姐妹基金。

对有风投支持公司的投资额排前15名的跨界投资者投资可能会减少25%或更多,导致生物制药总投资减少至与2017年接近持平。

生物技术IPO的储备队伍十分强劲,但是市场不确定性可能将IPO交易数降低至30至35起,同时IPO前估值和IPO融资额也会有所下降。因此,我们预计生物制药非公开并购交易将会增加。

我们可能会继续看到港交所新上市规则对未有收入的生物制药公司产生的积极影响,与2018年相比,2019年将有更多生物制药公司上市。趋于严格的上市标准和整体上较弱的市场情绪可能导致2019年中国大陆的IPO减少。

美国和欧洲医疗器械投资预计将保持稳定,A轮投资将进一步增长。一群表现强劲的有风投支持的后期公司十分有潜力,预计2019年将很可能实现多达8起医疗器械的IPO。我们预计2019年的医疗器械并购活动与去年相比不会有太大变化。

腾讯等科技巨头有望继续将大量资金投入到对它们而言具有战略意义的新零售、人工智能、医疗健康等行业。

诊断/工具A轮交易可能会在2019年攀升,尽管由于2017年和2018年已有多笔大额融资,2019年诊断/工具投资总额可能会减少。科技收购者可能会收购一些诊断测试、诊断工具和分析公司,这可能刺激并购交易价值的上升。此外,我们预计可能会有2到4家已经开始产生营收的研发工具公司IPO。

本报告中文版由硅谷银行独家授权浦发硅谷银行编译,仅供学习研究使用。如需商用或转载发布,请联系浦发硅谷银行市场部。关注“浦发硅谷银行” (ID:spdsvb),第一时间获得最新创投行业趋势报告。

本文配图来自pixabay

相关推荐

中国在全球生命科学与医疗健康产业中的地位

赛道风起,谁能抢到医疗健康产业先机? | 36氪大健康产业明星计划全球启动

高瓴张磊:中国生命科学领域处在寒武纪阶段 坚定地重仓大健康、大医疗

医疗“智慧化”,未来医疗的必由之路—健康产业投资机会

升级or淘汰?医疗健康产业疫后将产生新格局

医疗产业按下加速键 谁是后疫情时代的医疗新势力?

听中英产经大咖畅谈生命科学企业的可持续发展未来

创投观察 | 医疗健康市场结构变化与产业投资机会

中国医疗大数据产业,痛点与展望并存

洞见 - 医疗健康行业制定跨境投资策略正当时

网址: 中国在全球生命科学与医疗健康产业中的地位 http://m.xishuta.com/zhidaoview1501.html