IPO开盘大涨22%,但名创优品的故事越来越不好讲

编者按:本文来自微信公众号“资本侦探”(ID:deep_insights),作者:鸿键,36氪经授权发布。

时隔七年,叶国富终于如愿以偿。

北京时间10月15日晚间,“十元店”名创优品在纽交所挂牌上市,股票代码为“MNSO”,开盘价报24.4美元,较20美元的发行价上涨22%。

虽然上一个创业项目“哎呀呀”没有在2013年登陆中小板,但凭借名创优品,“二次创业”的叶国富还是圆了上市梦。在上市活动现场,叶国富表示,“上市只是企业里程碑,名创优品将不断加强名创优品的品牌护城河,引领零售创新和消费创新,打造成全球领先的零售范本。”

关于名创优品,舆论中存在截然不同的观点,拥趸将其线下模式奉如圭臬,并认为平价产品契合了大众追求性价比的潮流,但也有人对其薄利多销模式持有质疑。此外,“伪日系”、“抄袭”等负面标签和名创优品几乎如影随形。

伴随着IPO完成,这个开遍大街小巷的“线下廉价之王”将在资本市场和舆论场掀起更大的浪潮。挑战与硝烟、喝彩与争议,正朝名创优品接踵而来。

疫情影响严重,但扩张步伐不停

在此前披露的招股书中,名创优品将自身定义为“全球第一的自有品牌生活方式产品零售商”,从GMV和门店数来看,这一描述并不夸张。

根据独立研究机构Frost&Sullivan的报告,2019年全球自有品牌综合零售GMV达520亿美元,名创优品以27亿美元(约合190亿人民币)占比5.2%。

招股书显示,截至2020年6月30日,名创优品在全球逾80个国家和地区构建了超过4200家门店的零售网络,其中中国市场门店超过2500家,海外市场超过1680家。

名创优品创立于2013年,7年时间达到如此体量实属惊人。不过,细看各项指标的增长情况会发现,名创优品的成长历程并不全是高歌猛进的故事,尤其是在波折不断的2020年。

从去年年底开始,名创优品在国内的门店数结束了此前的增长态势,从2543家降至今年6月底的2533家,类似的情况也出现在海外市场。今年一、二季度,名创优品的海外门店几乎没有增长。

名创优品国内及海外门店数的季度增长情况

由于名创优品的业务主要在线下,全球疫情显然是拖累其发展的主要原因。麻烦的是,疫情不仅拉慢了名创优品的扩张速度,还严重影响其财务表现。

招股书显示,名创优品今年一季度和二季度的营收分别为16.3亿元和15.5亿元(若无说明,单位均为人民币),同比下降25%和38%。

在利润层面,名创优品今年的经营利润同样一路走低,其一季度实现经营利润3983万元,经营利润率从此前的10%以上骤降至2.4%;二季度则由盈转亏,录得经营亏损2966万元,经营利润率降至-1.9%。

对于疫情的影响,名创优品创始人叶国富今年曾表示,疫情其实带来了机会,名创优品将把2020年全球新开600家门店的目标上调为1200家,因为空闲出的大量位置良好、租金低廉的优质物业不容错过。

这也是名创优品IPO的目的之一,招股书显示,名创优品此次募集资金的用途是扩张全球门店和零售网络、升级仓储和物流网络、以及提升数字化运营系统。

之所以如此着迷于开店,名创优品的商业模式是关键。

在名创优品的商业模式中,设计、研发、供应链等核心环节均由自己掌握,门店租金、装修等则交给加盟商负责,这样的“轻资产”模式有利于其快速扩张,而无论是直营还是加盟,商品都由名创优品统一配货,加盟商支付给名创优品的主要是授权费用和货品保证金。

根据招股书,名创优品的收入主要来自商品销售收入、加盟管理服务费及其他三个部分,其中商品销售收入占了总营收的九成左右。也就是说,名创优品取得收入的核心手段是“卖货”,想要增长,扩张是最直接的方式,即开店越多、销售越高。

名创优品收入构成

在盈利层面,剔除优先股公允价值变动以及以权益结算的股份支付等因素的影响,名创优品2020财年调整后的净利润为9.71亿元,同比增长11.7%,调整后净利率为10.8%。

跟融资数轮的同行相比,名创优品此前鲜少引入外部融资。在IPO前,创始人叶国富的持股比例高达80.8%,外部机构股东只有腾讯和高瓴资本(HH SPR-XIV Holdings Limited为高瓴资本旗下基金),两者均持股5.4%。IPO后,叶国富持股为72.5%,拥有82.2%的投票权,高瓴资本与腾讯则均持股4.8%,拥有3.1%的投票权。

薄利多销的隐忧

和自己创办的公司一样,叶国富本人在舆论中也有相当的讨论度。

创办名创优品之前,叶国富是零售连锁品牌“哎呀呀”的创始人,这个专卖年轻女性小饰品的十元店品牌曾让叶国富登上富豪榜,但由于这些年电商发展迅猛,“哎呀呀”如今已逐渐消失在公众视野。

2013年,叶国富找到了新的致富之道,在新的创业项目“名创优品”中,他将目标市场从女性平价饰品拓展到更广阔的精品百货领域,但商业模式仍有明显的“哎呀呀”的痕迹:不仅依然以线下为主,还沿用了此前的“薄利多销”策略。

名创优品创始人叶国富

关于名创优品,舆论谈论最多的是其“山寨”属性。平心而论,无论是Logo还是产品设计,名创优品都有模仿日本品牌优衣库和无印良品的意味,作为一个国产新品牌,“借势”知名的外国品牌显然能更快地获得认知度。

名创优品的算盘是:以大大低于同行的价格提供品质相似的产品,同时快速扩张市场,用薄利多销的方式做大生意。这一思路明显奏效了,虽然饱受“山寨”质疑,但凭借价格低廉的优势,名创优品很快打开了市场,门店在全国乃至全球遍地开花,

在2017年的一次分享中,叶国富将名创优品的突围之道总结为“三高三低”,即高颜值、高品质、高效率和低成本、低毛利、低价格。拆解来看,“三高”的实现路径主要是找到优质供应商,并在此基础上实现产品的高速迭代,同时优化库存和周转效率。

放在时代背景中,名创优品的“三高”很大程度是得益于国内成熟、灵活的供应链。相比之下,“三低”则是名创优品有意为之的结果,也是其占领用户心智的关键。

招股书显示,名创优品95%以上的产品在中国的零售价格在人民币50元以下,叶国富曾多次在公开场合表示,只有低成本和低毛利才能有真正的低价格,并称名创优品的毛利率只有8%,而同行一般在40%左右。

企业主动让利,让消费者用上物美价廉的产品,这听上去确实很有冲击力,但如果毛利率真的只有8%,企业想要盈利将相当困难。事实上,从招股书的情况来看,名创优品的毛利率也不是叶国富声称的那样。

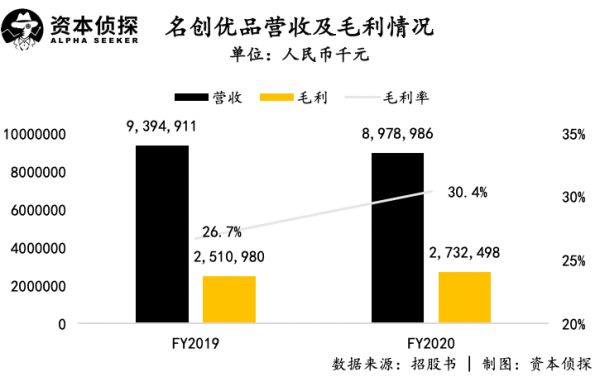

在2019财年和2020财年,名创优品的毛利率分别为26.7%和30.4%,呈现逐步上涨趋势。招股书对此的解释是,毛利率上涨得益于增值税税率的下降,以及高毛利联名产品的推动。

在找大IP联名方面,名创优品已是轻车熟路。创立以来,名创优品已先后与HelloKitty、裸熊、粉红豹、漫威、米奇等全球知名IP合作。联名的意义在于获得IP带来的溢价,由此改善薄利多销模式下公司的利润表现。

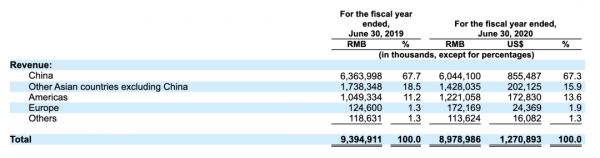

除了广泛携手大IP,名创优品的另一特点是发力全球化,根据招股书,在2019财年和2020财年,来自海外市场的收入已经占到名创优品总营收的三成以上。

名创优品全球收入分布

在叶国富看来,全球化是分散风险的方式,因为“鸡蛋放在一个篮子里就很容易被团灭,全球化是规避风险的最好办法。”

但除此之外,名创优品积极推动全球化恐怕还有财务上的考虑。

据「资本侦探」了解,名创优品在选址上偏好流量大、定位高端的地段,前者是所有线下门店都会考虑的因素,后者才是名创优品兴起的关键,之所以要选择高端地段,名创优品主要有两方面的意图:

一是利用地段/商圈本身的附加值,提升名创优品的品牌价值,以避开薄利多销策略带来的“掉价感”;

二是和周边商铺形成对比,强化自身的价格优势,吸引有消费能力,但注重性价比的消费者购买。

这是借力打力的聪明做法,问题是国内满足要求的优质点位毕竟有限,如果单店效益的帐没算好,那么越是扩张反而越会成为负担。在此背景下,把视线投向更广阔的全球市场势在必行,但由于全球疫情阴云未散,名创优品的逆势扩张之路仍将面临不确定。

除了需要找到更多优质点位, 薄利多销模式带来了其他问题。

相比零售行业火热的线上化浪潮,名创优品一直更倚重线下,这既与创始人本人对于线下实体的坚持有关,同时也有现实的考虑——和电商平台合作意味着需要支付额外的广告营销费用和物流支出,利润将被进一步摊薄。

不过, 受到疫情冲击后,名创优品积极拥抱线上,其推出了社交电商平台“名创优品员工内购”,也和饿了么、美团、顺丰等合作同城配送,还加入过直播带货热潮。在招股书中,名创优品也阐释了未来的战略思路,其表示将进一步发展自有电商渠道,同时加强与国内外第三方电商平台的合作,并利用社交媒体提高品牌影响力。

回顾一路的发展,凭借突出的性价比优势和激进的扩张,名创优品迅速把生意做大,成了无印良品、屈臣氏眼中“全球最可怕的对手”,但高速增长下,薄利多销模式也为名创优品带来掣肘,加上阿里巴巴“1元店”的落地,各大电商平台在低价市场竞争的升温,名创优品需要关注的远不只是商业模式本身的问题。

内部和外部都面临新挑战,如何在已有基础上获得新的增长,将是名创优品上市后的关键。

相关推荐

IPO开盘大涨22%,但名创优品的故事越来越不好讲

名创优品美股上市首日开盘涨超20%

买入名创优品的最大风险并不是产品质量

名创优品上市前阿里要开“1元店” 拼多多当日股价大涨8%

名创优品没有秘密

名创优品更新美国IPO招股书 公司市值或超百亿美元

名创优品这家中国“杂货店”的出海生意

名创优品拟赴美IPO,欲扩张全球门店,提升数字化运营体系

叶国富:最担心名创优品质量问题

名创优品叶国富:Costco是名创优品的导师

网址: IPO开盘大涨22%,但名创优品的故事越来越不好讲 http://m.xishuta.com/zhidaoview13981.html