互联网贷款告别野蛮时代

编者按:本文来自微信公众号“馨金融”(ID:Xinfinance),作者:见证历史的,36氪经授权发布。

互联网贷款的新阶段,是行业巨头和持牌机构的舞台。

——馨金融

最近,上市公司二三四五发布的2020年半年报显示,上半年营收6.5亿人民币,同比下降了63.7%;净利润2.1亿元,同比下降67.59%。这应该是二三四五近几年交出的来最差的一份「答卷」。

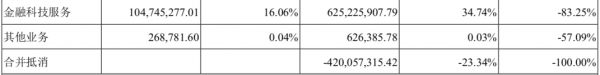

关于业绩下滑的原因,根据公司披露的信息,除了受上半年的疫情影响之外,主要还是在于金融科技业务的变化——从2019年二季度开始暂停新增消费金融业务,这也导致该业务上半年营收仅1亿元,同比下降83.25%。

所谓成也借贷、败也借贷。

这家从网址导航起家的互联网公司,因为踩上了互联网贷款兴起的风口,坐享了流量变现的红利——金融业务收入从0到20亿仅用了3年时间。然而,它也终究没能摆脱大潮退去后的无奈。

这也是互联网贷款「野蛮时代」终结的一个缩影。

当互联网贷款新规出台,为整个产业链厘清了合作关系之后,属于「野蛮时代」的低门槛、高利润,简单而粗暴的发展方式已然过去,取而代之的是更严苛的持牌、合规、利率红线与杠杆约束。

互联网巨头也遵循了金融世界的规则,除了明晰边界、分工协作,加码布局金融牌照也成为了它们下一阶段继续在新金融行业驰骋的前提。就说借贷业务,网络小贷、消费金融、民营银行……基本成为头部巨头的标配。

继陆金所(借由中国平安)拿下消费金融牌照之后,最近,据新流财经报道,蚂蚁集团在重庆申请的消费金融牌照已经进入最后阶段。而另一家巨头,腾讯筹谋消费金融牌照的传言也由来已久……

互联网贷款的新阶段,是行业巨头和持牌机构的舞台。

1、乘风而起,随风而逝

长久以来,在互联网的世界里,流量-规模-变现成为了一个标准的发展公式。先快速跑马圈地,再进行流量变现、收割用户价值,这是一个屡试不爽的生存法则。

而前几年,正值PC互联网向移动互联网转轨之际,互联网贷款的崛起为当时那些亟待变现并寻找出路的互联网平台提供了一个绝佳的出口。于是,一大批流量平台杀进了互联网贷款市场,凭借着新金融的东风乘势而起。

二三四五就是其中的一个典型样本。

2014年8月,二三四五首次试水金融业务,与中银消费金融推出了互联网贷款产品「随心贷」,面向个人用户提供额度在1000-5000元的小额贷款。其中,二三四五公司主要提供流量支持,中银消费金融则主要提供资金。

在当时来看,这个选择也正好踩在了风口上。

2014年时,余额宝引领的互联网理财热潮不减,众筹和互联网保险迎来政策利好,P2P行业正值巅峰时期,消费金融公司再次开闸,互联网贷款业务处于爆发前夜,而金融业务高昂的利润和流量饥渴使得他们愿意为「获客成本」付费。

流量平台与金融机构一拍即合。

在尝到甜头之后,二三四五不断加码在金融业务上的布局,包括募集互联网金融的专项基金,发起设立租赁公司、网络小贷、消费金融公司等等。当然,这些投入所带来的回报也是惊人的。

财报显示,从2015到2017年,二三四五在金融上的业务收入规模从900万攀升至21亿,在公司总收入中的占比则从不足1%提升至超过65%,一跃成为公司的第一大收入来源,在三年内累计实现净利润超过5亿元。

二三四五也一度被视为顺利转型的典范:从PC时代的导航网站变身为了A股里的新金融概念股。从股价来看,加码金融科技之后的二三四五一扫之前的阴霾,尤其在2015年大牛市的助推下,公司市值一度达到约600亿人民币。

这也是后来许多互联网公司涉足借贷业务的方式,直接将大把的流量批发出去。从滴滴、今日头条这样的互联网小巨头,到搜狗、美图秀秀等等长期找不到盈利点的「流量富矿」们,都一头扎进了这个风口。

不过,「逆风翻盘」的二三四五并没有风光太久,伴随着2017年底现金贷整治拉开序幕,二三四五的互联网贷款产品(无场景、无特定用途的贷款都被纳入了监管)也逐渐收缩。

再加上,市场环境的剧烈波动,资产风险也在加速暴露。从2017年到2019年,二三四五出现的资产减值损失分别为11.98亿元、5.78亿元和8.54亿元,合计超过26亿元人民币,几乎吞掉了前几年全部盈利。

后来,二三四五试图通过新的产品——面向商户的贷款产品「2345商贷王」及汽车消费金融产品「2345车贷网」挽回颓势,但也未能如愿。

到2019年,二三四五的互联网金融业务收入回落到10亿元,不及2017年的一半。并且从2019年二季度开始其个人消费贷款业务被按下暂停键。同时,市场上传出其车贷团队解散的消息。

根据其2020年上半年财报,其作为股东发起设立的消费金融公司仍没有下文,目前小规模的金融业务收入主要来自互联网小贷、融资租赁、保理和融资担保牌照,但再也难以复制以往的高速增长和高估值神话。

2、新规之下,技术向上

从二三四五的发展历程不难发现,这一轮行业洗牌开始于2017年,从现金贷到P2P专项整治,再到更底层的对于大数据违规行为的清理、非法放贷的规范。

也是从2017年开始,助贷模式开始成为主流,以乐信和360数科为代表的上市公司们都在加速转型。

在过去两年两家公司的机构资金占比大幅提升之后,他们又进一步将轻资产模式(无兜底,纯技术服务)的扩张提上日程。

与二三四五们相比,他们的转型优势不仅在于流量和用户,更重要的是核心的科技和风控能力,能够真正连接场景、资金、用户。不久前《商业银行互联网贷款管理暂行办法》出台(下简称「办法」),也成为了互联网贷款行业开启新一阶段的「里程碑」。

尽管在疫情之下,「办法」放宽了对于部分业务细节的限制,助贷模式下对于机构持牌身份、技术能力、利率红线等方面的限制使得市场的大部分机构尽数归于持牌机构和新金融巨头。

而想要在产业链上掌握更多主动权,只能向牌照靠拢。但消费金融牌照甚至民营银行牌照与过去几年抢手的互联网小贷牌照不同,他们的发起设立对于股东有着极高的要求,且需要有银行业金融机构的参与,换言之,他们的资本、技术、合规能力需要得到金融机构和监管部门的认可。

与此同时,在展业过程中,也要受到更加严格的合规限制。

这也新阶段区分于「野蛮时代」的最大区别,入局玩家的门槛越来越高,并非躬身入局者都有机会分享市场,而且在更严格的风险管控之下,超额的利润、超高速的增长都不可能一再上演。

至于其他玩家是不是还有机会,答案还是肯定的——围绕这个产业链的周围还有包括外呼、催收、数据、AI公司等服务商,这些都是一个健康生态的必备要素,但在没有了超额利润的吸引和更高合规要求的门槛之下,第三方服务商们可能同样要经历一轮洗牌。

相关推荐

互联网贷款告别野蛮时代

寒武纪告别“寒武纪时代”

银行互联网贷款融合发展,“水大鱼大”的时代加速到来

难过的2019,中国科技创企告别烧钱时代

规范并促进互联网贷款发展 助企业便利获得金融支持

在线教育创业,告别黄金时代

汽车抵押贷,野蛮生长的“坑蒙”江湖

“催命”51信用卡:互金野蛮生长背后的阵痛

告别塑料时代,未来的包装可以吃、可以当化肥

从野蛮增长到崇尚价值:我们究竟需要怎样的互联网内容生态?

网址: 互联网贷款告别野蛮时代 http://m.xishuta.com/zhidaoview12791.html