A股行情进行到了哪一步?

编者按:本文来自微信公众号“国泰君安证券研究”(ID:gtjaresearch),作者:国泰君安策略研究,36氪经授权发布。

在上周《无风险利率下降是本轮行情的原因,突破3300,静待3500》中,国泰君安策略团队曾重点分析指出:

“无风险利率的下行,是7月初以来市场加速上行的主要因素。

银行理财产品利率下行带来的资金溢出效应,为A股市场带来大量的增量资金,是本轮市场行情上升最大的催动因素。”

此后,A股再经历了四天的迅猛上攻后,终于周五杀跌回调至3383点,引发市场担忧。

加之周末银监会出面表示,严禁银行、保险机构违规参与场外配资,“牛还在吗?”成为了上周末最大的议题。

就此,国泰君安策略团队发布最新报告认为——

“从债券市场和银行存款的最新数据来看,无风险利率下行的行情主逻辑未发生改变。因而我们仍然维持此前判断,市场突破3300点之后,下一步是冲击3500点。”

01 复盘上周市场表现

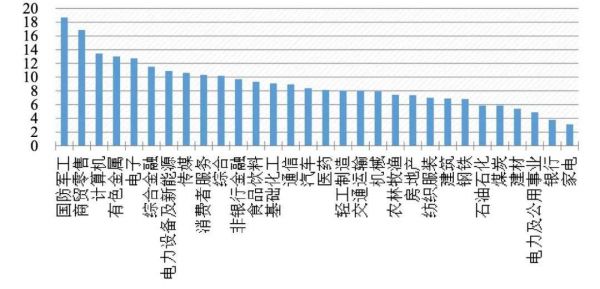

1、高风险偏好行业涨幅居前。

从行业表现看,上周高风险偏好行业涨幅领先。

其中,军工、计算机、有色、电子、电新、传媒等行业表现居前。相应地,家电、银行、公用事业、建材、煤炭等行业表现落后。

▼ 上周高风险偏好属性

行业涨幅居前

数据来源:Wind,国泰君安证券研究

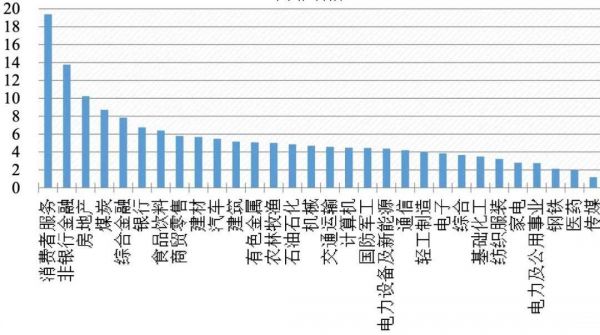

这与前一周形成鲜明对比。当时市场表现为低风险偏好属性的地产、煤炭、银行、食品行业领先,传媒、电子、通信、电新等行业落后。

▼上上周低风险偏好

行业涨幅居前

数据来源:Wind,国泰君安证券研究

2、融资净买入额创历史新高。

从资金格局看,信用交易者成为上周增量资金中的主导力量,也体现了风险偏好显著提升。

▼ 上周信用交易者

成为增量资金中的主导力量

数据来源:Wind,国泰君安证券研究

上周融资净买入额达1179亿元,为历史新高,超过了2015年牛市期间水平,且显著高于282亿元的上周同期北上资金的净流入额。

相比之下,2020年上半年融资净买入1259亿元,北上资金净流入1182亿元,股票及偏股型公募基金发行6702亿份,融资买入的贡献并不突出。

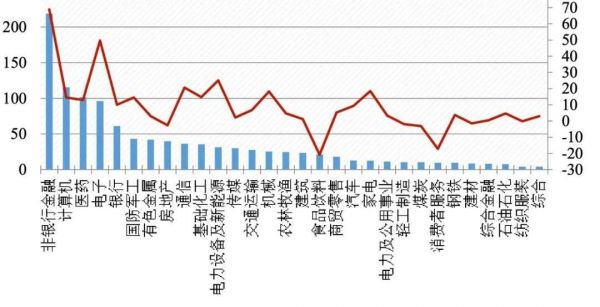

3、融资净买入和北上资金配置方向趋同。

从资金的配置方向看,上周信用交易者与北上资金均主要买入高风险偏好行业,体现资金主线意愿较强。

▼ 上周信用交易者

与北上资金均买入高风险偏好特征行业

数据来源:Wind,国泰君安证券研究

蓝色:融资买入额;红色:北上资金买入额(单位:亿元)

上周中信一级行业的融资净买入与北上资金净流入额相关系数达0.77,显示二类资金在配置方向上具有高度趋同性。

#融资净买入方面,非银、计算机、电子、军工等行业居前;

#北上资金净买入方面,非银、电子、电新、通信等行业居前。

可见二类资金均明显增配高风险偏好特征的行业。

02“刚刚启动”还是“昙花一现”?

对于市场的担忧,我们和上周一样对行情继续保持坚定乐观。

参照A股历史上两次大级别行情——2005-2007年、2012-2015年的上行周期来看,大级别的上升行情往往分为3个阶段:

1、预期出现拐点后的估值修复或结构性行情;

2、力度较强的上升行情;

3、场外资金大规模入市的泡沫化阶段。

▼ A股历史上3轮大级别行情对比

数据来源:Wind,国泰君安证券研究

而本轮行情已经经历了——

1、2019年1月-2019年4月的估值修复;

2、2019年6月至2020年2月的龙头白马驱动的结构性行情。

目前可能正处于2020年4月开始的第三阶段的初期。

1、从市场运行周期看,时间上较为吻合。

A股在1999-2001年,2005-2007年,2012-2015年经历了3轮明显的上行周期,每轮之间间隔6-7年,本轮上市周期始于2019年1月,从时间周期上看较为吻合。

2、从市场运行的逻辑看,资本市场改革、流动性环境、基本面支持市场处于一轮大级别行情中。

资本市场改革方面,当前处在注册制改革全面推广时期;

流动性环境方面,当前全球流动性超常规宽松;

基本面方面,当前经济弱复苏、产业升级、行业集中度提高三重共振。

(3)从行情性质上看,当前行情力度已经超过中级反弹的阈值。

从个人投资者参与市场的热度、市场成交额、行情持续等指标看,本轮行情力度已经明显超出如2003-2004年、2009年、2010年、2016-2017年的中级反弹阈值,大概率将走完大级别行情。

03 拥抱A股“健康牛”

另一方面,与历史上的第三阶段行情相比,本轮行情持续时间有望较长,而斜率相对平缓。

原因有三:

(1)从资本市场改革看,本轮政策影响更具有长效机制。

2005年股权分置改革“锁一爬二”,前期大小非不能上市,后期大规模上市,因此造成市场从前期的资产荒迅速转化为后期的解禁压力巨大。

2012年的并购浪潮也有前期EPS迅速提升,其后解禁压力大的特征。

而本次注册制改革提高市场供给,将压制市场向上斜率,但优质上市公司供给增加将提升市场活力,有助于市场长期健康发展。

(2)从流动性环境看,继续大幅宽松的空间有限,但持续性较好。

考虑到A股市场的体量已经较大且国家队有大量筹码,近期监管层对配资的态度严厉,金融供给侧改革大方向仍在,市场对2015年股市波动有深刻反思,未来流动性预期不宜过高。

同时,全球宽松难以完全退出,流动性友好的时间有望拉长。

(3)从投资者结构看,机构化加速有望适度修正A股“牛短熊长”的特征。

2020年股票型和混合型基金发行份额同比增长近280%,显示相当比例的个人投资者通过购买基金入场,因此市场上行第三阶段个人投资者入场的边际冲击减弱。

监管层着力培养长期资金,外资、养老金、银行理财等机构资金有望持续流入。

04 后市展望 静待3500

从市场节奏来看,我们保持原有判断——突破3300点之后,市场下一步是冲击3500。

从行业比较上来看,券商+低估值上攻,后续看好科技和消费的表现。

此外,没有基本面支撑的小市值公司机会有限,银行不是主打品种而是周期向消费和科技切换的过渡品种。

重点推荐五大行业:

【券商】政策推动行业景气+集中度双提升。

1)龙头红利:行业监管趋严,龙头券商优势更加明显;

2)改革加速:中小板注册制、分拆上市、并购重组及再融资、新三板等改革提速;

3)金融环境:低利率下资本市场有望持续活跃。

【地产】低估值且盈利较为稳定的品种。

1)目前来看,地产板块的估值水平处于历史低位(低于5%分位数),估值性价比较高;

2)伴随政策放松的预期,叠加利率中枢下行,地产板块的盈利下修幅度将好于市场预期。

【建筑】低估值+盈利修复。

1)建筑板块估值水平为所有行业最低,估值安全垫高;

2)下半年基建增速加速回升,回调近尾声反转在即。伴随特别国债、专项债和财政等密集落地,Q3-Q4政策效果将加速显现,看好基建增速趋势回升4个季度以上。

【电子】疫情后景气周期将回归,国内产业链快速发展。

1)全球周期:2019年全球半导体周期已触底,5G周期中需求终将回归;

2)中国趋势:国内IC等电子产业链迅速发展,材料+设备+制造全面进步;

3)关注半导体:内资晶圆产线快速扩产, 产业链景气度有望维持数年,以及消费电子:无线耳机销量快速增长,平板电脑和笔电需求稳健增长,手机期待换机潮。

【家电】可选消费中值得期待的种子选手。

1)当前仍处于消费复苏的早期阶段,由必选消费支出逐步向可选消费支出切换;

2)商品房销售逐渐回升,中汽协4月汽车销售当月同比转正,未来一季度或有望持续改善;

3)整体而言估值水平低,盈利能力强,外资偏好品种。

以上内容节选自国泰君安证券已经发布的研究报告《策略:无风险利率下降是本轮行情的原因,突破3300,静待3500》及公开信息,具体分析内容(包括风险提示等)请详见完整版报告。若因对报告的摘编产生歧义,应以完整版报告内容为准。

相关推荐

A股行情进行到了哪一步?

研发到了哪一步?哪些人需紧急接种?新冠疫苗五问五答

中国的工业机器人发展到了哪一步?

优步晴雨表

史上最隆重春季发布会将至,苹果这次要唱哪一出?

全球疫情下的优步该何去何从?

优步无罪:致死车祸不担刑责,但自动驾驶早已元气大伤

优步无罪!致死车祸不担刑责,但自动驾驶早已元气大伤

优步在德国再度败诉 商业模式被裁定违法

过独木桥走“猫步”的机器人

网址: A股行情进行到了哪一步? http://m.xishuta.com/zhidaoview11813.html