在这个70%VC将近团灭的时刻......

编者按:本文来自微信公众号“铅笔道”(ID:pencilnews),36氪经授权发布。

整理 | 罗蔓

编辑丨吴晋娜

今年的创投圈,与2003年的创投圈何曾相似。

2003年的创投圈与2000年相比,投资机构总数减少了70%,从业人员减少了约90%——接近团灭。今天,创投圈又将遭遇怎样的挑战?

徐勇,中关村天使投资联盟秘书长、AC加速器CEO,曾投资了狼人杀、和创科技,九州华兴、星站TV、鲜漫动漫、万娱引力、米画师等优秀项目,关注文娱、教育、智能相关等领域。

在当前的创投环境下,他有一些亲身感受。

1.投资机构的项目选择标准变了,从寻找独角兽转变成寻找斑马。独角兽是拿后天的故事融明天的钱,斑马是当下就有扎实的收入模型。

2.当下也蕴藏着不小的创业机会。可以预见的是新基建、智慧城市、直播、大健康、数字化转型等。

3.创业者在准备融资之前,要内观自省。先要看自己的内心,然后对照自己的榜样,同时也务实地评价自己公司的状况。这个时候,内观自省,创业者才知道自己该不该融资,该向谁融资。

4、对于初创公司来讲,最好避开强竞争的领域。确定性越强,竞争可能越激烈,避开这种强竞争,又有自己扎实的收入模型,这个时候做股权融资可能会比较合适。

5.融不到钱不要慌,高级圈子有存粮。投资人的日子也不好过,地主家里也没有多少余粮了,但是高级圈子里边可能还是有存量。进圈子首先要向上看,能给你带来价值的才是你需要的。这个价值有可能是带来资金,有可能是带来资源,也有可能是带来一些能力。

以下是天使成长营执行院长徐勇的直播分享,由铅笔道整理,略有删减:

新环境下,创投行业的“危”与“机”

在资本和创业环境凛冬冷雪的状态下,大家如何进行融资?这里指的是一个相对泛的融资概念,不只是股权融资的。我们也叫做凛冬冷雪,如何消“融”?今天整个的分享我们见著知微,先从偏宏观的层面上和大家交流:见天地,见众生,见自己。

首先我们聊一聊“见天地”,关于新时代的危机,主要是疫情带来的一些时代变化。

开篇先看这样的一句话,出自狄更斯——这是一个最好的时代,也是一个最坏的时代。从疫情到现在,为什么说这可能还会是一个最好的时代?我们来分别往下聊一聊。

第一个危机关键词——分水岭。虽然国内疫情逐渐得到控制,但是这几个月来,整个海外疫情发展态度令人担忧。越来越多的科学家认为,可能在未来的三五年之内,新冠病毒都会伴随着人类的发展,还有可能出现了像多米诺这样不可控的性质。自从上个世纪30年代西班牙大流感之后,这一次的疫情应该是波及范围最广、传染性最强,而且相对来说影响最大的疫情。

我们从这件事情来看,其实疫情对于目前几个主要的国家,中国也好,美国也好,包括整个欧洲,都带来很大的不确定性,对于全球的政治、经济,包括健康,对整个生产的影响。2020年,全球非常多的国家进入到了明显的衰退状态,也可能会有次生的,甚至不可预见的新状态出现。从时代来说,2020年会成为疫情前和疫情后的一个分水岭。

第二个关键词——割裂。割裂包括国家之间的割裂、阶层之间的割裂、种族间的割裂、价值观的割裂等等。其实我们在谈割裂的时候,我们不妨将它放到一个更大的背景,割裂会对全球化有很明显的影响。在割裂的状态下,我们预计会看到反全球化态势。

第三个关键词——未知。在前面一个月里面,美股连续多次熔断,这在历史上是从来没有过的。再来看中国,我们已经习惯了在高位的连续增长,但是今年第一季度出现了40年里第一次的急刹车,从2019年的第四季度是6%左右的增长,到今年一季度-6.8%的负增长。同时,石油期货竟然也出现了负值,当然有可能会因为原油宝的一些操作,但是应该说整个市场出现了越来越多我们不能确定、不了解的情况。

另外一个关键词,是我们来总结当下的话——生死。通过数据,我们看到媒体的报道,有一些企业消亡的情况出现。西方也有大量的公司倒闭,整个行业面临非常大的挑战,包括航空行业、旅游行业、民宿等等都遇到了特别大的挑战。

我们也总结了一些新趋势与新机会:上半年,比如新基建,我们从官方的各种报道可以看到,相关项目都是千亿甚至是万亿的人民币投入。基本可以预见,新基建以及和它相关的很多企业对中国经济的发展引擎带动作用会非常明显。

还有智慧城市,包括刚才我们说的直播互联网,内容+流量+供应链。另外,像大健康领域,随着疫情的影响,在防疫的常态化、老龄化叠加下,大家对卫生、对健康的需求正在爆发。

比如数字化转型,现在大家会把很多线下的活动移到线上,向云端转化。还有数字游民,大家可以更灵活来安排自己的时间,获得更好的社会分工。这些可能是现在这样的时代背景下,一些新的、值得我们重视的机会。

我们当下的环境,既有压力,也有一些机会,我想用这一句话来做我们第一部分“见天地”的总结:决定我们未来的是认知、圈层和运气。

我觉得,认知是决定我们未来的最重要的因素。所以我们创业则会要思考的是如何提升认知,如何融入更好的圈层?另外,体现认知的是选择,每一个节点下面的思考决定了我们的行动,不同的行动又决定了不同的结果。

投资机构的选择标准发生变化

第二部分聊一聊“见众生”,也就是历史转折中的投资人。

我们来看一些数据,从2014年到2017年,股权一级市场的数量和金额相比的话,大概在2018年的第二季度达到了一个高峰,然后是非常明显的跳崖式下跌;2014年、2015年、2016年有非常明显的上升,2018年达到了一个顶点;到了2019年、2020年,又是非常明显的下降。

在疫情期间,有一家机构曾经对几百家创投企业做了一个问卷调查,我们就此总结了一些创投行业现状:募资更困难了。都说创业者融资难,其实管基金的人去募资也很难。

对于投资机构而言,第一,业务受影响,疫情期间不能出差,因为投资这件事,大家还是要面对面进行交流;第二,投资行为变得更谨慎,因为募资变得困难,所以开始珍惜手中的弹药;第三,机构关注的重点因为疫情有一些变化,比如说直播、健康、在线,以前可能没太关注这些领域的机构,现在也都把这些领域作为了新的重点。

另外在投资领域,我们可能要关注一些标志性事件,比如说软银巨亏了1.35万亿日元。我觉得这也代表了一种新的投资逻辑的变化。

结合软银的变化,我们提一家机构——A16Z,这是美国在过去的10多年里发展成长最快的一家VC。在2019年美国的多个排名里,A16Z都是排名第一。

我们发现,他们的投资选择标准从独角兽转变到了斑马。

软银的投资逻辑是典型的找独角兽逻辑:企业还没上市,估值达到了10亿美元,在自己所在的子领域里属于领先位置,基本上是第一,这叫做独角兽。

斑马是什么?斑马是非洲草原上生存能力最强的一种动物,它是真实的,能吃草、能喝水就能活,同时兼具盈利性和责任感。斑马很有耐力,斑马群能够维持很长时间,同时它们是互惠的群居动物。

这种从独角兽到斑马的投资逻辑,用我个人的话总结:原来在独角兽的逻辑下,大家投资的准则叫做拿后天的故事,融明天的钱;现在,对本身有比较扎实的收入模型,可说得清盈利方式的模型,大家其实越来越看重。

此外,我觉得投资人的做事风格有了特别明显的变化,从Invest到Design。

过去的投资人更多的就是投资的状态。从现在来讲的话,越来越多的投资人开始进入到了“合谋共建”的状态。

还是拿A16Z来说,它不光是投项目,它会有很重的投后服务,有点像是制片人模式。从A16Z的发展来看,投资人在整个的项目发展过程当中,起到了非常重要的作用。投资人可能会主动和创业者交流一些他们的想法,或者说主动帮创业者对接一些资源等等。我觉得这可能会成为一个更加主流的新变化。

现在投资人募资不容易,谁手里还有钱呢?最头部的机构。我们国内的这些最头部的、最优秀的投资机构,高瓴、红杉、IDG、君联、经纬他们还是有钱的,当然也包括像真格、创新工场、英诺、梅花这样一些非常优秀的机构。

“见众生”我们做一个总结:投资机构是近期受冲击最大的行业之一,要融资,需要选择合适的主体。我曾经看过一个数据,2003年与2000年相比,那时候整个投资机构的数量大概减少了70%,从业人员大概减少了90%。

其实,一个行业90%的从业人员离开,这接近于团灭了。今天,我们的投资机构也面临挑战,后面会是一个什么样的变化,其实也是非常严峻的事。

创业者融资前要问自己6个问题

第三部分我们来聊一聊“见自己”。我们创业者怎么来做融资?创业者在融资之前需要做哪些准备工作?

在准备融资之前,我个人的观点是我们要内观自省,先要看看自己的内心,然后对照一下自己的榜样,同时也务实地评价一下自己公司的状况。这个时候,内观自省,创业者才知道自己该不该融资,该向谁融资。

首先是观内心之“追命六问”,重启你的人生愿景。

第1个问题,我是谁?你是谁,你的原生家庭是什么样子的?你的性格,你的资源,你的能力大概是什么样?尤其是已经创业几年的人,我觉得还是要回过头来务实地评价,可以结合着自己的一些成果来进一步认可自己的能力,别过于谦虚,但是要直面自己的真实状况。

第2个问题,我从哪里来?这个时候回过头来想一想,自己的初心在哪里?自己的整个成长经历是什么?自己要做哪些这种复盘式的总结?

第3个问题,我往哪里去?尤其是对于已经创业几年,甚至遇到一些困难、挑战的创业者,你们应该问一下自己,我往哪里去。

第4个问题,我为什么要去那里?我认为这个问题是这几个问题里最重要的。

第5个,我如何去?

第6个,凭什么我能到那里?我的竞争优势怎么样?

作为创业者,不妨隔一段时间用这6个问题来认认真真地问一下自己,甚至我建议用笔记录的方式,形成文字,用这6个问题非常真诚、非常真实地做反馈。这样的话才会重新知道,自己的创业初心在哪里,自己到底想要什么,自己为什么要做这件事。

“追命六问”如果要回归的话,我也特别建议大家自内而向外,而不是自外向内来建立自己的商业思维。

另外,还有对标创始人的问题。为什么对标创始人这件事情变得很重要。你有目标,你想成为什么样的人,往往意味着你想达到的高度是什么。

如果说没有想成为的企业家,没有目标方向,可能你天赋异禀,同时也有可能你不够谦逊,或者说你不够有企图心。另外,不同时段有可能创业者想成为的那个人是不太一样的,这个也很有可能会影响人的选择或者说人的行为。

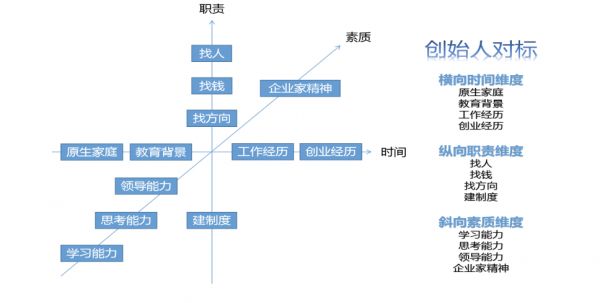

这个模型从时间轴来看,从原生家庭、教育背景、工作经历、创业经历来分析自己。这三个轴是构成一个优秀的创始人最重要的三个方面,建议大家沿着每一个点对自己做一下对标和分析。

这个是约瑟夫·坎贝尔的“英雄之旅”模式,很多好莱坞的大片,像功夫熊猫,包括很多大片,大部分演绎都是有这样的逻辑。其实我们也能用“英雄之旅”这样的逻辑对创业者做一个解构。

在“见自己”我也想送给大家一句总结的话:真正的企业家,敢于直面惨淡的公司,敢于正视狼狈的业绩。今天的断舍离,是为了明天更好的重启。

靠包装拿融资会越来越难

我们接着来聊一聊“迈步走”,也叫做正确的融资方式。这里我们举了6种获得资金的可能:

第一个叫做亲友众筹。当年的众筹曾经非常火爆,这两年,随着机构投资人的活跃,特别是很多早期机构投资人的活跃,众筹特别是亲友众筹也出现了各种各样的问题。但是当市场上投资人变少的时候,特别是早期投资变少的时候,家人和朋友又变成了我们第一笔融资对象,该值得重视。

第二个就是股权融资。

第三个是连锁加盟。当我们做一些区域的、可复制、可扩展的业务的时候,创业者可以通过连锁加盟的方式来减少自己资金的投入,甚至有可能还能收一点加盟费,对总部的业务有一定的帮助。

第四个是债券。这里包括银行的直接贷款,包括通过担保公司,通过小额贷款公司的贷款等等。

第五个政府支持。我觉着这点在今年变得很重要,比如对于科技项目的发展,对于人才,政府都有很多非常好的政策,包括政府组织一些大赛等等。那些经常发布政府优惠政策,或是经常给企业支持的政府网站,建议大家多关注。

最后一个我觉得值得考虑的是金融工具。供应链金融也好,融资租赁也好,对于一些企业来说,这也是很好的、有可能解决融资困难的工具。

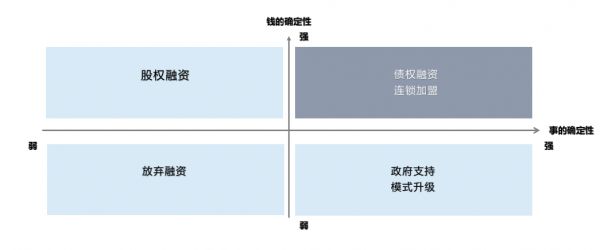

我们尝试着在事和钱,以及人和事方面,做了个确定性坐标,供大家参考。我们可以来思考,什么样的状态下适合考虑什么样的钱?

我们先看第一个事和钱的坐标。当事的确定性和钱的确定性都比较弱的话,融资相对来说是比较困难的。如果事的确定性比较强,但是钱的确定性比较弱怎么办?我认为有可能要考虑一下是否升级自己的商业模式,也需要我们去考虑下政府的支持。

我们再看另外一个象限,事的确定性很强,钱的确定性也很强,在这样一个象限下,值得去探讨一下债权的融资和连锁加盟,

我把股权融资放在了钱的确定性强和事的确定性相对没那么强的象限。坦率讲,如果事的确定性也很好,钱的确定性很好,是有可能融到股权的,尤其是达到一定的规模。

B轮之后的项目几乎都会有这样的特点。但是另外一方面,如果项目还处在早期,我们希望这个项目的确定性先不着急,你还是要有一定的想象空间。如果你的想象空间太确定的话,要么可能超过了竞争对手,要么大的平台有可能要过来打。

我觉得让子弹飞一会儿,我们先有一定的收入,有扎实的收入模型,但是事还具有一定的变化。对于初创公司来讲,特别重要一点,最好避开强竞争的领域。确定性越强,竞争可能越激烈,避开这种强竞争,又有自己扎实的收入模型,这个时候做股权融资可能会比较合适。

另外一个是融资方式的前景性坐标系,从事的规模和人的强弱来做比较。

首先我们看事的规模,如果这个事的规模太小,人也有点弱,这样就连亲友的钱都不要融了,因为实在是不大值得。我们还不如琢磨琢磨断舍离,有没有新的适合自己的更好的机会出现。

我们再来看,如果事的规模有可能做得很大,但是人稍微弱一点,那么要么就是找人,要么就是寻求公司的重组,甚至反向混改,将自己的公司和大企业形成股权的关联。

右上角的象限,事的规模很大,人也很强,那么这个时候很典型的就适合做股权融资,人在这个领域里边也展示了非常好的、有统治力的竞争能力。

如果事的规模现在还不好说,或者说这个事可能有点小,但是人比较强,这种是典型的偏情怀型的项目,可以考虑一下做亲友的众筹,拉着同样对这个事情有情怀、有想法的人,离自己比较近的人,不一定放的钱很多。我们一方面认真做事,另一方面给自己的整个模式一点时间来做未来验证。

2020年,在这样的一个市场环境下,因为投资人越来越谨慎,投资人的尽调越来越详细,我们靠包装想获得融资的话,特别是股权融资,其实变得更难了。我们还是要务实地选择适合自己的融资方式。

融资要选择适合自己的方式

我们就今天的分享做些总结:需要融资先别急,考虑因素有高低。

融资这件事,我们首先要选择最适合自己的融资方式。在这之前的一个前提是要想一想,我们自己处在一个什么样的状态,未来是否有很好的想象空间,能否有好的发展方向。如果是这样的话,我们就考虑融资。如果说不是,那我们应该考虑的不是融资的问题,是断舍离的问题。

适合自己的融资方式,有可能是债权,有可能是政府支持,有可能是股权,也有可能是亲友众筹等等,按照坐标系上那几个维度来做对应和拆分。

我认为,在2020年我们真正需要调整的是,我们到底向谁来融资,可能机构投资人已经不是我们首选。

第二个要考虑的是资金到位的确定性。在融资资金的确定性这方面,有些时候我们可能真的需要FA,需要“解决信息不对称”,或者叫解决信任不传递。因为可能人家的评价标准和我们以为的不一样,我们也许只是客户关系,我们并不熟悉,这样很难传递信任。按照市场的规则来融资,我认为最近这一两年优秀的中介机构会起到很重要的作用。

第三是资金到位的时间。当已经到了一个“见生死”的状态的时候,其实资金早一点到位变得更重要。

第四是正确认识资金量。不是资金量越大越好,是一个适合我们自己的资金量。

第五个是看机构可能注入的资源和帮助。

有些投资人可能说我有资源,我要怎么样。那么我们也看一看这个人的过往,是不是曾经真的帮助过一些人。如果帮助过,并觉得都还不错,那相对可靠。如果说过往他也只是嘴上说说,并没有太多实际行动,那么很难期望他真的提供资源帮助。

当然,从整个投资行业的变化来说,大家的投资节奏都适当的有点变化。从时间分配来讲,越来越多的投资人用更多的时间来做投后和帮助自己所投资的项目。在未来的一段时间,这种注入资源和帮助,包括制片人模式也会越来越常见。

第六个是看清楚投资条款。在投资条款里除了关键的,尤其是拿股权融资,创业者最好不要轻易签那种还要负无限连带责任的条款。

所以,在融资过程中,我有几个建议给大家。

首先我建议大家不要太在乎价格。能融到资金,能够活着,能够持续的发展,为未来的爆发性成长积蓄力量更重要。

其次我建议,融不到钱不要慌,高级圈子有存粮。我们说投资人的日子也不好过,地主家里也没有多少余粮了,但是高级圈子里边可能还是有存量。

进圈子首先要向上看,能给你带来价值的才是你需要的。这个价值有可能是带来资金,有可能是带来资源,也有可能是带来一些能力。并不一定是大人物给我们带来价值,但是最好能给我们一些我们所需要的,给我们巨大帮助的圈子。

再次,如果爱请深爱,如果抱请紧抱。如果进圈子,我们就争取在这个圈子里边获得更核心的认可,进圈子的话要有一个很紧密的联系才有价值。

最后,还要有格局。我们进入一个圈子,最好先奉献,我先为这个群体、为这个圈子贡献价值,再想着我能不能也有收获,多予少取,尽可能地去多做贡献,诉求少一点。先予后取,多予少取。

在结尾,给大家推荐一堆书,一融到钱了也别闲,思维进化靠充电。这十几本书是给大家建议,如果有时间的话,大家不妨来读一读。

书里的内容可能对于自己选择项目、判断项目会有更好的帮助。这些书让创业者对投资人是如何思考、如何选择、如何判断也会有一个很好的理解,了解模型思维,学习深度思考、创业维艰的解忧之法,了解新锐的VC、关于投资这个行业会怎么样的发展,还有大家如何去快速地、更好地扩大规模等,书里都有答案。

最后,我想说万事俱备别太浪,风物长宜放眼量。我们经常会放大眼前事情对我们的影响,而忽略了未来的事情。其实疫情让很多事的节奏变得稍微缓慢,这也让我们有更多的时间去读书和思考。

我反倒觉得,对于很多创始人来说,这个时候应该去读书、去思考、去进入更加高品质的社群,甚至找一个类似于教练这样的人,给自己一些启发,能够和自己共同去探讨问题。

相关推荐

在这个70%VC将近团灭的时刻......

如何团灭蚊子?养一批“断子绝孙”蚊!

计算机本地文件快要灭绝了

美团的破茧成蝶时刻

抖音在印度能灭了YouTube? 中国APP在印度的战役才刚刚开始

又一省网贷“团灭”,河南公布12家拟注销平台名单

下一个十年,中国最强VC、PE会是谁

下一个十年,中国最强VC/PE会是谁

那年,本土VC命悬一线

君盛投资李昊:VC行业观察之(一)绝大多数VC从业人员并不懂这个行业

网址: 在这个70%VC将近团灭的时刻...... http://m.xishuta.com/zhidaoview11761.html