Salesforce投资Snowflake,既是入局更是布局

编者按:本文来自微信公众号“亨利的TwoCents”(ID:henrytwocents),作者:Henry Huang,36氪经授权发布。

一直在传IPO的独角兽Snowflake终于在6月递交申请,估值200亿美元。这家云数据仓库startup在今年2月刚刚完成G轮4.79亿美元融资,124亿美元的估值是前一轮融资的3倍。不但估值飙升,亮点还包括领投之一的Salesforce。随后,Salesforce和Snowflake对外宣布双方有战略性的深度合作。两家都是从Day 1开始就生于云端,一家是全球首屈一指的CRM领头羊,连续7年蝉联市场宝座,一家是企业级云数据仓库的香饽饽,短短8年,估值在ToB领域排位已蹿升到第2,势头锐不可当。

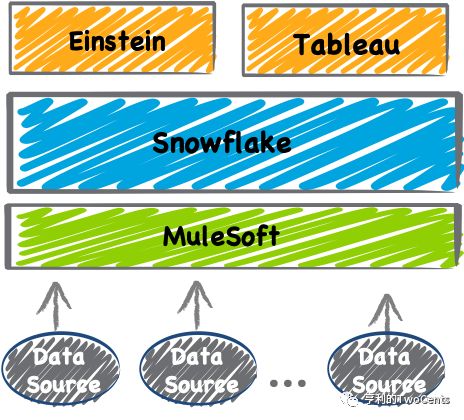

双方的合作是两个平台之间实现无缝的原生整合 (Native Integration)。一方面,Salesforce的数据支持直接导出到Snowflake的数据仓库中。另一方面,Salesforce的Einstein AI智能服务和Tableau产品可以直接在Snowflake的数据仓库上进行查询。平台的互连,数据的打通,Salesforce的入局,对两家公司来说,都耐人寻味。下面让我们深入剖析一下Salesforce这步大棋背后的战略意义。

Salesforce的投资策略

Salesforce在当今的Public SaaS领域,1640亿美元的market cap,去年收入170亿美元,可谓是独领风骚。在CRM领域更是傲视群雄,18.4%的市场份额,比对手SAP, Oracle,微软,Adobe的总和还要多。从2009年开始至今,共投资超过375家公司,而且战绩非常不错,成功IPO的明星公司包括SurveyMonkey,Twilio,Dropbox,DocuSign和Zoom。

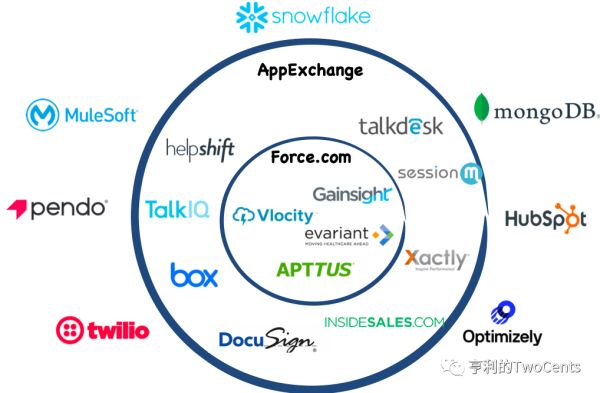

细看Salesforce投资的portfolio公司,发现大致可分为3大类别。一类是 PaaS平台Force.com的原生应用,如Veeva, ServiceMax, Apttus;一类是应用商店AppExchange上的应用,如InsideSales.com, DocuSign;还有一类就是生态链的投资,如HubSpot, Twillo, Pendo, Snowflake。值得一提,Salesforce在2013年投资了NoSQL数据库MongoDB。当时Salesforce正要推出Marketing Cloud,并决心进入移动领域,对大数据NoSQL技术的投资就是为了技术储备,这次对Snowflake的投资,显然意义会更大。

产品垂直整合和互补

近几年Salesforce在数据管理和数据分析领域的投入,彰显了Benioff 对构建从上而下、端到端的数据分析技术栈的决心,但同时也暴露了Salesforce在这方面存在的短板,特别是面对竞争对手微软。

Salesforce从2016年开始,全力进军AI领域。通过收购了十家公司,打造了Einstein AI智能平台。Einstein可以说是Salesforce数据分析的“核心引擎”。平台不但可对外输出AI服务,如Einstein Analytics,也可以把AI能力植入到内部产品云平台 ,例如在Sales Cloud中进行销售线索打分和潜在机会预测,提升转化率。在Marketing Cloud中,对营销engagement打分和活动推荐,提高客户互动。布局Einstein为Salesforce迅速建立了差异化的产品优势和技术壁垒,拉开跟对手的距离,是Benioff名副其实的先见之举。

有了分析引擎,就要“连接器”整合更多的数据源。2016年,Salesforce以65亿美元高价收购数据集成供应商MuleSoft。MuleSoft对Salesforce在数据集成领域的布局很重要,为Salesforce的客户解决了整合不同数据源带来的挑战。尽管只有一个旗舰产品Anypoint Platform, 但MuleSoft在API管理和iPaaS (Enterprise Integration Platform as a Service)领域相当有竞争力。平台利用API技术,把企业的本地应用,云端应用,传统系统,IoT设备等各种数据源进行整合和交换,为上层的数据分析服务提供了强大的支撑能力。

接着就到数据可视化和BI自助服务的能力,这也是最“接近”客户业务部门的一层。2019年,Salesforce以157亿美元收购Tableau,成为Salesforce历史上最大的收购。BI市场向来是企业软件的必争之地。SAP在07年收购Business Objects,IBM在07年收购Cognos,Oracle在08年收购Hyperion。近几年云厂商也加入战团,Google在19年把Looker收入麾下,Amazon AWS推出自家的Quick Insight,当然还有老对手微软的PowerBI。在今年Gartner Magic Quadrant,Tableau和PowerBI的竞争力远抛离其他产品。收购Tableau,大大加强了Salesforce在数据分析上的产品储备,也是最关键的收购之一。

从数据集成,智能分析到可视化,数据平台成为中间最重要的一环。首先,Snowflak诞生于云,与Salesforce在Day1的“No Software”的理念高度一致。更重要的是,Snowflake从头开始就为云构建,让其彻底摆脱了传统数据仓库底层引擎的限制,可以更有效、更灵活地利用云的资源。独有的架构把存储、计算和云服务分离,从而在扩展性、灵活性和易用性上比对手拥有更大的优势。

画了一个图,简单地描述一下产品的关系:

产品整合当然需要化学作用。首先,能为客户提供“All-In-One”式的数据分析服务。不但可以“一步到位”,还可以“循序渐进“,特别是对于传统企业来说,上云、数字化转型,甚至应用AI,并不是一件一蹴而就的事情。从连接、整合、自助BI到人工智能,需要有一个进化的journey,Salesforce的目标就是希望自己产品的logo可以一个个地植入到客户的数字化journey,为客户定义路线图。另外,在目标客户方面,Einstein, Tableau和Snowflake三者之间有不少overlap,可进行交叉销售。Einstein为Tableau和Snowflake的客户提供高级的AI服务。反之,MuleSoft、Tableau和Snowflake为客户实施Einstein铺平道路。因此,Snowflake为Salesforce巩固自身在数据分析市场中的地位起到至关重要的作用,也恰恰填补了数据平台的关键空缺。

从点到面的平台战略转移:“客户360”

“Customer 360”是Salesforce近2年主推的针对B2C营销的跨云平台,也是从“垂直扩展“到”水平整合“ 的一个转折性战略pivot。平台打通Sales Cloud, Service Cloud, Marketing Cloud和Commerce Cloud等垂直板块,创建统一的消费者ID (这是其中一个差异化优势),串联消费者跨渠道的触点记录,构建消费者的统一主视图。其后,再推出的“Customer 360 Truth",进一步整合Salesforce以外的数据源,把内部和外部的数据打通 (MuleSoft担当穿针引线的角色)。可见, “Customer 360”的最大价值是整合消费者跨渠道的碎片化体验,在与消费者的每一个触点上,进行定制好的个性化交互。

举个例子,在Salesforce的“Commerce Cloud”平台,如果消费者从购物车中拿掉一件商品,系统会在“Marketing Cloud”平台中自动触发一个针对该消费者的打折扣营销活动。当然, “Customer 360”的概念也不是Salesforce第一个提出,SAP, 微软和Adobe已经有类似的方案或产品,但Benioff的All-In,显然信心满满,“Customer 360”根植于Salesforce的生态,依靠本身庞大的市场和客户数据的优势,可以为其建立“后发制人”的优势。

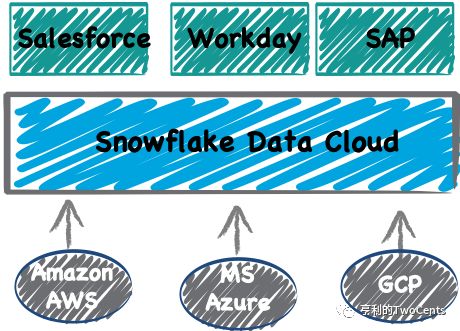

垂直云的打通,内外数据的整合,意味着数据孤岛的打破,在基础架构层上需要强大的数据平台支撑,这与Snowflake在6月推出的“Data Cloud”平台可谓一脉相承。Data Cloud跨越AWS, Azure, GCP三大云平台,正如Snowflake的CEO Frank Slootman所描述:

“The origins of the data cloud concept began with the rise of public clouds from Amazon Web Services, Microsoft Azure, and Google Cloud, which Snowflake sits atop. Simultaneously, the rise of software as a service (SaaS) applications, or “application clouds,” from the likes of Salesforce, Workday, and SAP, have provided transactional data to process on the clouds.”

Data Cloud平台是一个由合作伙伴,客户,数据提供商和数据服务提供商组成的生态系统,可以通过Snowflake的数据平台,尤其是该平台的安全数据共享技术来共享数据。平台的愿景是真正打破企业的数据孤岛,这与“Customer 360”全方位整合消费者数据的理念和战略高度一致。

两者的“多云”战略

Amazon AWS一直是Salesforce首选的IaaS合作伙伴。但随着Azure和GCP的高速增长,特别是他们上游协同SaaS产品在企业中的渗透,为了满足客户多元化的需求,Salesforce也逐渐扩大合作的版图,减少对AWS的依赖。在2017年宣布与GCP合作,整合G-Suite。同年再展开与阿里云合作,进入国内市场。

2019年跟对手微软合作,把Marketing Cloud部署在Azure,并把自身的企业协同产品Chatter与微软的Team实现互通。虽然两者在CRM市场斗得你死我活,但世上没有永远的敌人,diversity才是王道。另一边的Snowflake,Day1就开始部署在Amazon AWS上,到2018年开始与微软Azure合作,再到2019年和GCP结盟,打造跨越三大云的数据平台。对于Salesforce来说,跟云厂商的合作,不仅体现在IaaS架构上的部署,更体现在产品之间的互通,来满足客户多样化的需求。对于Snowflake来说,作为一个数据产品,平台的独立性非常重要,让客户避免被厂商的“lock-in”。

当今拥挤的数据仓库赛道,不仅包括各有各地盘的传统大厂,如IBM, Teradata, Oracle, 微软和SAP,还有新加入的云厂商玩家,如AWS Redshift,Google BigQuery。成立8年的Snowflake,已经能在众强林立的Magic Quadrant Leader象限中占一席位,确实非常难得。但要在“第一梯队”中赢得“持久战“,需要一个强大的后盾。Salesforce的入局,不仅给Snowflake带来资金上的支持,更有在客户资源、数据、生态上的赋能,让其如虎添翼。疫情之下,远程办公的步伐在加快,企业的“数字化转型”和“上云”是大势所趋,Salesforce的战略pivot和产品布局,是否可以为其建立更高的竞争壁垒?Salesforce是否最终收购Snowflake?大家拭目而待。

往期原创文章回顾:

深度剖析Amazon AI技术应用和战略布局: Alexa篇

【113张PPT】新一代大数据与人工智能基础架构技术的发展与趋势

相关推荐

Salesforce投资Snowflake,既是入局更是布局

IPO观察|Snowflake市值暴增的背后,是资本对云原生的押注

36氪首发|对标Salesforce,一站式SaaS技术服务公司百家云完成1.78亿元B轮融资

寻找中国的Snowflake

独家 | 解密红点创投企服赛道投资图谱

投资PP停车,腾讯入局互联网停车意图何在

巴菲特青睐的云计算独角兽Snowflake,值得买吗?

Salesforce:在千亿美金市值的SaaS软件第一梯队中继续孤独成长

中国版Salesforce“难产”

硅谷云计算“独角兽”Snowflake递交上市申请

网址: Salesforce投资Snowflake,既是入局更是布局 http://m.xishuta.com/zhidaoview11359.html