“卖水者”声网市销率直逼Zoom,中国企业服务迎来春天?

文 | 财报看公司

在疫情和中概股危机双重影响下,赴美上市的节奏依然没有停歇。

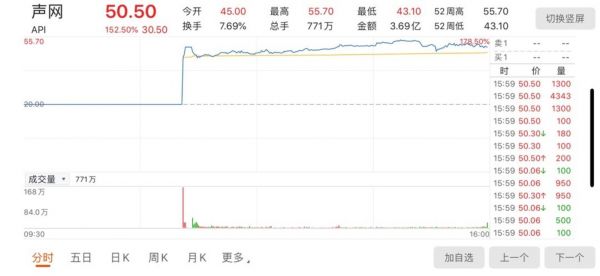

北京时间6月26日,实时互动云服务商声网Agora正式登陆纳斯达克,股票代码为“API”,IPO募资额达3.5亿美元。

声网Agora IPO发行最终定价为每股ADS 20美元,上市首日开盘即涨125%,报45美元,此后盘中股价震荡向上,一度涨逾178%。

截至当日美股收盘,声网Agora收涨152.5%,报50.5美元,市值超50.6亿美元。这一市值已经超过欢聚时代、陌陌,直逼微博,成为继万国数据、金山云之后,又一家市值超过50亿美元的企业服务中概股公司。

由于其净利润目前尚不稳定,按2019年营收6442.9万美元计算,市销率高达78.5倍,接近当前Zoom 的市销率87.64的水平。

此前,在瑞幸丑闻的影响下,中概股一片愁云惨淡,声网Agora能收获如此股价走势,源于其带来了一个华尔街喜欢的故事——云服务商、行业疫情受益、背后一众顶级机构和客户的加持、未来增长空间广阔。

另外还透露出一个信号,中国企业服务的春天真的来临了吗?

2013年,前YY语音CTO赵斌从硅谷的一个车库开始,创立了声网Agora。在7年前, To B的生意听起来并不性感,但声网Agora抓住了实时互动的行业趋势,巧妙地把过去大厂商具备的专业级别实时音视讯能力,转变成了简单的SDK和API,让开发者可以简单取用,成为真正的“卖水者”。

上市让这家低调的幕后公司从此走向台前。新东方、好未来、小米、陌陌、斗鱼、B站、VIPKID、新氧、众安保险等耳熟能详的企业都是它的客户,晨兴资本、SIG海纳亚洲、顺为资本、Coatue、GGV纪源资本等一众知名投资机构都是声网Agora的股东。

而疫情又加速了声网Agora的成长。2020年,受益于在线实时互动的兴起,线上教育、直播带货、在线会议、远程医疗、音视频娱乐等等需求同时爆发。

仅仅在3月份,声网Agora就通过1万多个活跃APP为100多个国家和地区的终端用户提供了服务,总计超过400亿分钟的实时视频和语音。

目前,云通信市场仍然是一片蓝海,美国同类型的上市公司Twilio,今年以来股价涨幅超过100%;远程办公企业Zoom从年初到6月,股价累涨约200%,持续刷新历史新高。

声网Agora的RTE-PaaS模式同样在资本市场收获了“团宠”般的待遇。

可以说,声网Agora挑了一个最好的时机上市,但这个看起来尚且“小众”的垂直领域,已经引起了巨头的关注与环伺。与此同时,声网Agora还面临着客户集中、收益表现不稳定、受外部环境影响较大等等挑战。

营收增长迅猛,客户集中度高

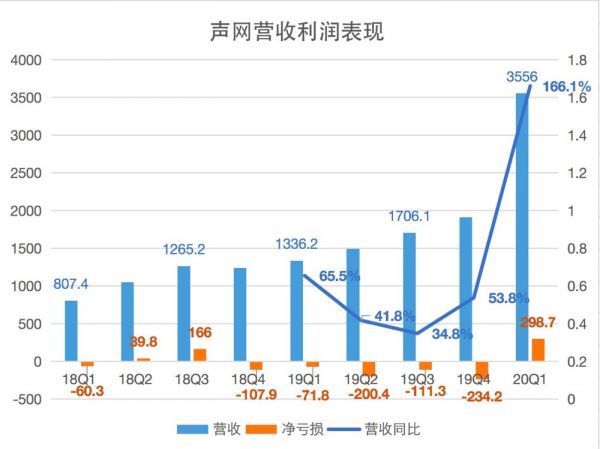

招股书数据显示,2018年-2019年两年间,声网Agora的总营收分别为4365.7万美元、6442.9万美元,增长幅度高达47.6%。在净利润(亏损)方面,2018年声网Agora的净收入为37.6万美元,到了2019年,转为亏损617.7万美元。

2020年第一季度主要受疫情影响,实时通讯需求全网暴增,声网营收涨至3556万美元,同比去年增长166%,已经达到去年全年一半的收入水平,净利润则再次扭亏为盈为278.7万美元。

从产品类型增长上来看,声网Agora的视频产品使用分钟数增长了161.8%,而且视频产品呈现出更高分辨率的发展趋势,这一改变带来的是销售单价的提升。

目前,声网Agora的净利润表现并不稳定,由于疫情,2020年第一季度声网Agora交出了一张优秀答卷。

但未来随着疫情的缓解,云办公的营收或将回落,净利润能否维持持续的增长盈利,在未来将成为市场的关注焦点。

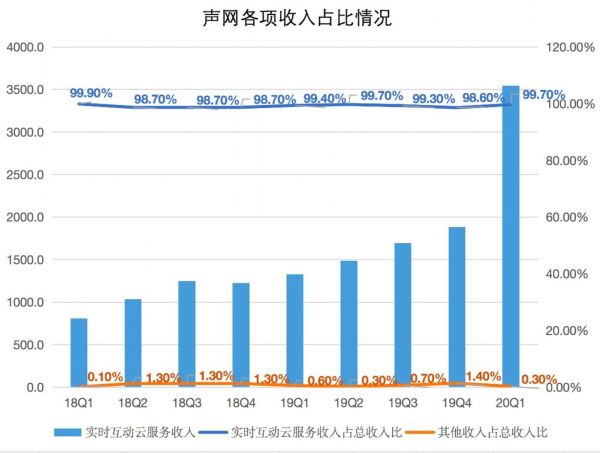

从业务营收来看,声网Agora的收入几乎全部来自于云服务。2018年、2019年实时互动云服务收入占比总收入分别为98.95%和99.22%,2020年第一季度这一占比更是提高到99.68%。

单一垂直的营收结构意味着未来风险,声网Agora需要在这一领域,建立起足够高的竞争壁垒,才能保持当前的市场地位。

另外一个风险来源于客户集中度,尽管截止到2020年3月31日,声网有1176个活跃用户,但中小型创业公司巨多,声网Agora的前十大客户就贡献了公司的绝大部分收入。

2018年和2019年,前十大客户占声网Agora总营收比分别为50.8%和38.4%。2020年Q1,排名第一的客户则贡献了14%的营收,排名第二的客户贡献了10%的营收,即四分之一的营收被前两位大客户所包揽。

另外,2018年和2019年,某两个客户的应收帐款占总应收账款高达30%和24%,若未来存在大客户流失的状况,将直接影响声网Agora营收和资金状况。

声网的商业模式就是免费增值业务模式和私有化定制。

声网的商业模式就是免费增值业务模式和私有化定制。

每个月,声网Agora为用户提供一万分钟的免费时间,超过免费时长后,将根据用户使用量进行收费。

这种免费增值服务模式类似于WPS的收费模式,但区别在于是To B端,免费时长的策略则主要是为了建立客户信任度,目前,声网的毛利率主要维持在70%左右小幅度波动。

声网在招股书中表示,当前公司的客户度忠诚度较高。2018年和2019年的固定汇率金额续费率分别为133%和131%,这个数字意味着复购率,即客户不仅续费了,续费金额还有所增加。

研发费用占营收三成

在招股书中,声网将自己定位实时互动云服务。简单来说,声网Agora通过自己的PaaS平台,为企业提供实时音视频技术服务,开发者可以将实时语音、视频通话、实时消息、实时互动直播等功能嵌入到应用中。

再白话一点,就是声网Agora把过去大厂商具备的专业级别实时音视讯能力,转变成了简单的SDK和API,让开发者可以简单取用,通过直接集成Agora SDK,实现各种互动场景,这为开发者大幅节省了自研成本和开发周期。

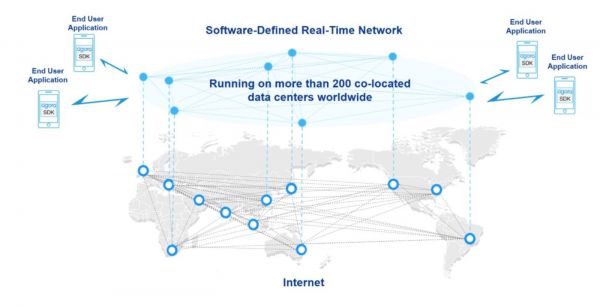

技术层面,声网Agora建立了SD-RTN,这是一个覆盖在公共网络上的实时互动虚拟网络,在全球200多个协同定位数据中心运行,处理使用Agora SDK终端用户设备之间的实时数据传输。

SD-RTN示意图,来源:招股书

对于声网Agora来说,主要成本在于购买服务器的带宽成本、存储设备,还有技术研发的人工成本,和后期的数据中心托管成本、软硬件运维成本。

因此这种商业模式的核心在于,尽可能多地获得稳定付费用户,不断分摊平台的研发和运维成本,以获得更高的收入及利润,实现更高的盈利能力。

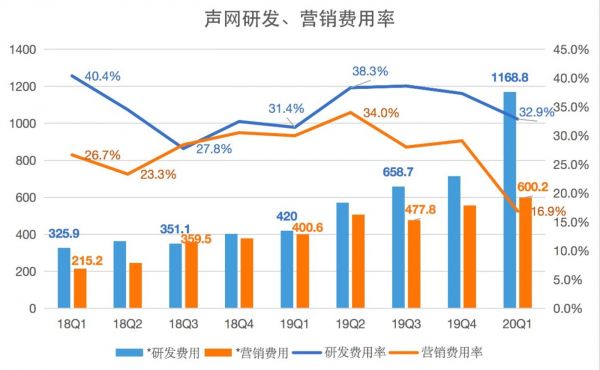

从成本结构上来看,目前声网Agora的主要费用都投入在研发上。招股书显示,2018年声网Agora研发费用为1442.6万美元,占全年总营收的33.0%,2019年研发费用达到了2362.3万美元,占全年总营收的36.7%。

声网Agora的整体费用逐渐递增,但好在各项费用率呈现逐渐下降的情况,盈利条件不断优化。2018和2019年,声网的营销费用率都在20-30%之间,但2020年第一季度,营销费用率直接降到了16.9%。

在员工比例上,截至2020年3月31日,声网Agora的498名员工中,研发人员占到了282名,占员工总数的57%。更早之前,声网Agora团队中研发技术人员比例达到70%以上,几乎完全是一支由“程序员”组成的创业团队。

从市场前景来看,实时音视频RTC未来的想象空间还很大。

RTC与即时通信(IM)的场景不同,后者主要应用场景包括文字聊天、语音消息发送、文件传输、音视频播放等,可靠和送达率是关键;CDN技术通常会带来5-10秒的延迟,相比之下RTC延迟为毫秒级别,强调实时互动,因此在社交直播、音视频互动正成为互联网主流力量的当下,RTC正是这些领域中的关键技术。

声网Agora在招股书中表示,市场远没有被满足,如果全球人口每天仅花10分钟在应用程序内视频或语音上,则这意味着每月大约有2.4万亿分钟的实时互动,这个市场是声网在2020年3月提供服务的50倍以上。

巨头环伺中的危机

但值得注意的是,声网Agora竞争对手的力量也在变强。

在招股书中,声网Agora将腾讯、TokBox、美国的Twilio列为了竞争对手,除此之外,国内包括阿里云同样是其竞争对手。

声网Agora也在招股书中提示称,“一些竞争对手比我们的知名度更高,运营历史更长,客户关系更多且更完善,营销和销售突入更庞大,软件开发预算及资源更多。如果这些大型商场愿意免费提供软件,公司更难以有效竞争,我们预计,随着竞争对手试图加强或维持其市场地位,这些趋势将继续下去。”

在垂直领域,声网Agora的最大对手是美国上市公司Twilio,2020年一季度Twilio拥有超过19万个活跃客户,同比增长23%,Twilio在全球影响力及企业主资源方面仍然实力强劲,未来声网Agora在全球化服务的发展战略上,或将面临Twilio的狙击。

国内大厂腾讯、阿里也已经盯准了实时音视频领域。

首先,大厂的音视频业务都是内部消化,优先自研,尽量不会交给第三方,只有一些音视频技术相对薄弱的公司,以及中小型创业公司为了快速上线产品,会优先选择第三方SDK。

此外,腾讯和阿里都表示,未来将在云基础设施上投入上千亿。2018年腾讯云就曾发布了实时音视频技术方案——Tencent-RTC,尽管目前仍未做出太多水花,但未来前景巨大。2019年底,腾讯又发布了一款基于音视频会议场景的SaaS产品“腾讯会议”。

疫情期间,腾讯会议看准快速崛起的视频需求机会,对外免费开放使用,并因此收获了超千万的日活,企业微信会议功能服务了2.2亿人次。

阿里云旗下的钉钉也是一个强有力的潜在竞争者。疫情期间,钉钉音视频技术支持在线办公、在家上课,截至2020年3月31日,钉钉的用户数超过3亿,超过1500万家企业组织都成为了钉钉的客户。

大厂在资源投入上毫不吝啬,阿里云曾表示钉钉仅在视频会议一个功能上,就曾扩容数万台云服务器。相比之下,声网Agora的优势在于垂直领域市场份额最高,在稳定性和延迟技术优势方面,声网Agora都远远甩开了竞争对手。

但在大厂及专业公司都趋向自研,且都在向企业服务发起猛烈布局的背景下,声网Agora是能继续保持强扩张的速度,还是成为一家“小而美”的公司?

相关推荐

“卖水者”声网市销率直逼Zoom,中国企业服务迎来春天?

声网发行首日收涨152.5%,“卖水者”们迎来春天?

声网Agora计划赴美上市:实时云服务为开发者带来什么

ZOOM 受阻,国内视频会议 SaaS 迎来春天?

高光之下,SaaS真迎来利好了吗?

53万账号被卖,细数Zoom“十宗罪”

未来三到五年,中国企业服务赛道将呈现黄金时代的基础

声网敲钟,雷军系“云”收获再下一城

Slack迎来“至暗时刻”?

资本开闸,中国ToB企业迎来“上市晋级”潮

网址: “卖水者”声网市销率直逼Zoom,中国企业服务迎来春天? http://m.xishuta.com/zhidaoview11321.html