Affirm:信用卡支付的挑战者

编者按:本文来自微信公众号“未央网weiyangx”(ID:iweiyangx),作者:金融科技课题组 · 叶子,36氪经授权发布。

Affirm成立于2012年,以“提供透明的金融产品,帮助改善人们生活”为使命,是一家致力于挑战传统信用卡支付的金融服务企业。消费者可以使用Affirm实现3-36个月的分期小额消费贷款。只需要五项基础信息,Affirm就可通过软件实施实时的贷款决策,这为许多尚未获得信用卡借款资格的消费者(如千禧一代)提供了购物便利。对于商家来说,与Affirm合作不需要承担违约交易等风险,还能扩大消费群体、提高销售业绩。2019年,Affirm的交易销售额占美国电子商务总额的1%。

Part 1 公司概述

1.1公司简介

Affirm 成立于2012年,由Max Levchin(PayPal联合创始人兼前CTO)创办,总部位于美国加利福尼亚州的旧金山,是一家主打“预支付”的金融服务公司。Affirm的目标是彻底改变银行业,让消费者对消费更有自主权,享受轻松自在的金融服务。Affirm为数百万购物者提供了一种替代传统信用卡的小额贷款,贷款期限3-36个月,贷款金额最高可达17500美元。与有复利和潜在成本的支付方式不同,Affirm事先向客户展示了他们每个月将支付的确切金额,没有隐藏费用和其他附加费用。通过与4000多家商家合作,Affirm让消费者能够随时购买心仪商品,这些商品涵盖了家居、旅游、个人健身、电子、服装和美容等零售领域的知名品牌。

Affirm自创立后便发展迅速。2016年被Fast Company评为最具创新力企业。2019年底,Affirm的员工规模发展到了800名,在匹兹堡和芝加哥新开设了办事处,交易销售额达到了美国电子商务总额的1%,总计发放了40亿美元的贷款。2020年初,Affirm的合作商户已超过了4000家,其中不乏沃尔玛、华为、Warby Parker、Verizon Visible、David Yurman和Room and Board等知名品牌。

1.2创始人介绍

Affirm的创始人是被称为“硅谷创业奇才”的Max Levchin。他是一名出生在乌克兰的美籍计算机科学家,具有极高的数学天赋,擅长安全加密算法,23岁时就成为了PayPal的联合创始人兼CTO。他曾在伊利诺伊大学学习计算机科学,毕业后以敏锐的行业观察及出色的专业技在硅谷获得了事业的发展,先后在雅虎、Evernote、google等公司担任高级管理层,并参与创办了很多业界知名的创业公司,包括PayPal、LinkedIn、YouTube、 Slide、Yelp、Yammer和SpaceX等。

2012年,Max Levchin带着重塑消费金融格局的野心,向信用卡支付发起挑战,创办了金融科技公司Affirm。Max Levchin想到,可以把贷款的透明性(预付费用)和移动性(通过手机软件实现)结合起来,为那些无法获得传统信用卡的消费者提供贷款。目前,除了担任Affirm的首席执行官,Max Levchin还是HVF labs软件公司及Glow健康数据公司的创始人兼管理者,是SciFi VC私募股权基金的创始人及基金合伙人。

1.3融资情况

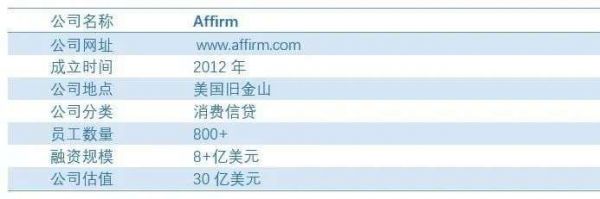

截止目前,Affirm已经过七轮融资,融资规模超过了8亿美元。投资机构有Thrive Capital、GIC Private Limited、Spark Capital等风投公司。据报道,2019年4月Affirm完成F轮融资后,公司估值达到了约30亿美元。

表:Affirm融资概况,数据来源:Crunchbase.com、Craft.com

Part 2 商业模式

2.1 市场定位:信用卡的替代品

Affirm旨在为无法获得传统信用卡的人提供消费贷款服务。在美国,年轻一代、留学生或者新移民等群体由于没有太多的信用记录无法在传统金融机构申请信用卡,在日常的购物消费生活中缺少了许多便利。Affirm不需要客户提供信用评分,只需要客户的姓名、手机号码、社保号码等基本信息便可在几秒内对客户进行贷款审批。它的操作很便捷,消费者在购物页面结账的同时便可完成贷款的申请发放。

Affirm平台聚合了超过4000家合作商户的网站链接,涵盖家居、旅行、电子设备、服装等品类。消费者可在Affirm网站或应用程序上浏览商品,点击感兴趣的产品,系统将跳转至商户页面供消费者选择购买。Affirm为商户及消费者构建了购买的中间平台,将消费者在移动端的购物冲动化作了现实的即时消费。

同时,Affirm还推出了储蓄服务,客户可通过储蓄账户进行活期储蓄,Affirm将支付客户年化收益率1.3%的利息,为美国平均储蓄利率的21倍。存款受美国联邦存款保险公司承保,最高承保额为25万美元。

2.2 消费贷款:简单快速的三步

Affirm的消费贷款流程方便快捷,使客户能够轻松地享受信用消费生活。客户在移动端购物时选择Affirm作为支付工具,在结账时选择“确认”,通过提供五个简单信息——姓名、电子邮箱、手机号码、生日及社保号码的后四位,Affirm应用程序就会对客户进行贷款资格审核。Affirm在数秒之内即可做出信用决定,且不会影响消费者的信用评分。通过审核的消费者可以选择3-36个月的还款计划,年利率为0%-30%。每月还款金额以实际美元显示,因此消费者能始终准确地知道自己的欠款金额,没有任何隐性费用或滞纳金。同时,客户的还款金额绝不会超过结帐时确认同意的金额。Affrim为客户发放的贷款是通过其合作伙伴Cross River Bank发放的,资金来源稳定有效。

图:Affirm消费贷款流程,来源:Affirm网站

步骤一:消费者在购物网站选择商品,购物车结算时选择“Affirm支付”,输入个人信息等待系统审批返还。

步骤二:贷款审批通过,选择3-36个月还款计划,系统会清晰显示每个计划的月供金额,无隐藏费用。

步骤三:Affirm系统会在每次还款日期前通过短信或电子邮件提醒客户还款,客户登录Affirm网站或手机应用程序便可完成还款。

2.3 企业合作:提升合作商家销量

Affirm的合作商户不乏宜家、沃尔玛、Adidas等知名品牌,超过4000家的商户与其合作,并且数量还在不断上升。平台为商家提供了无风险的销售回款,会在客户确认购买的一个工作日内将款项打入商家账户。Affirm程序提供了可容性极强的应用程序接口,可与30多个电子商务平台对接,并且提供了所有电子商务平台系统添加Affirm程序的方法,商家可根据自己的系统需求进行选择。

Affirm网站显示,与达成合作前相比,Affirm合作商户的平均订单价值(Average Order Value)提升了85%,客户回购率提升了20%,客户体验评分提升了83%。以自行车商Peloton为例,在采用Affirm程序后,选择Affirm支付的客户订单数量激增,从一开始占据销售额15%增长至目前的30%;而二手汽车零件线上供应商Automotix更是通过Affirm提升了300%的平均订单价值。Automotix的销售和业务发展总监Heathcock表示,由于Affirm时髦、快速、精简,它使Automotix在年轻客户中赢得了很多赞誉,公司销售量得到了极大地提升。

2.4 盈利方式:商家分成 贷款利息

作为信用卡的一种替代方式,Affirm的盈利方式与信用卡提供商相同。公司有两大收入来源:1)从通过Affirm购买的每笔订单中向商家征收一定比例的交易费,类似于客户向信用卡公司支付的交易处理费用;2)向客户提供分期付款而获得的利息收入。在放贷方面,Affirm通过与Cross River Bank合作,由银行提供放贷资金,当消费者选择分期贷款后,Cross River Bank会将商品货款直接打入商家账户。在支付方面,Affirm没有独立开发支付系统,而是将处理后端完全交给在线支付公司Stripe。

Part 3 竞争优势与面临风险

3.1 竞争优势

(1)分期还款的消费方式满足了当下的消费理念

随着社会工作方式的转变,越来越多的人选择从事自由职业,收入也变得不那么稳定或可预测。传统的支付工具和信贷选择不利于评估和满足这类群体的需求。同时,与一次性购买的传统习惯不同,订阅模式在消费领域获得越来越多的认可。潮流音乐平台potify、美妆电商Birchbox、网络视频平台Netflix甚至服装品牌Urban Outfitters都将订阅模式作为21世纪消费者的日常选择。Affirm分期还款的方式适应了当下的消费理念,它运用移动载体的方式也满足了年轻群体的需求,向消费者展示了便捷消费的可能性。

(2)比传统信用卡更友好的服务体验

Affirm的服务具有简便、透明和可预测的特点。消费者仅通过移动端输入简单的个人信息,便可获得贷款服务,具有极大地便捷性。与传统信用卡复杂的收费内容相比,Affirm的还款金额清晰透明。信用卡可能存在复合利率、逾期罚息等隐形费用,而Affirm不收取任何可能增加本金余额的滞纳金、罚款或年费。Affirm和用户约定的总还款额一旦确定不会改变,带给消费者更有信赖感的服务体验。

(3)丰富商户的收款方式且带来业绩提升

Affrim为合作商户提供了无风险的收款方式,丰富了商户的收款渠道。商户无需承担消费者违约或欺诈的风险,当消费者完成后买后,Affirm会在一个工作日内将商品资金结算给商户。同时,Affirm平台的贷款审批率比同业高出了20%,为更多的消费者提供了购买能力,进而推动商户销售额的提升。

3.2 面临风险

(1)过度透支带来信用风险

Affirm相当于为年轻人提供了一种超前消费的方式。这些年轻人或许没有稳定的收入来源,若无消费自控力一味进行商品购买,在面临还款时会出现实际的资金困境,Affirm也会面临出现坏账的风险。便捷的提前消费或许会改变年轻人的消费模式,使其陷入对“潮牌”的追求陷阱。Affirm在便利年轻群体消费的同时应加强其消费习惯引导,多渠道对其进行财务指引,帮助他们进行合理的资金安排。

(2)信用体系不完备或存在违法漏洞

由于Affirm在贷款审批时采样较为简单,为客户带来便捷的同时也隐藏了信用危机。一些不法分子或许会利用Affirm贷款申请的简易性,进行高利放贷、资金过桥等违法行为,利用信用体系漏洞获利。Affirm应进一步完善建立信用体系,在不影响客户便捷申请的基础上,增加一些审批审核因素,如客户的Affirm消费还款历史记录等。对还款记录良好的消费者增加贷款优惠,对还款记录不良或违约的客户进行一定的技术限制,减少那些非真正购物的贷款需求。

Part4 未来发展

Affirm为消费者提供了轻松、便捷、简单的数字消费支付体验,受到了越来越多消费者青睐。如创始人Max Levchin所说,Affirm的愿景是为客户提供一个透明支付的方式,让他们在遇到生活中紧急情况时也能满足日常生活的必须消费。数字支付的概念近几年受到了更多的关注,消费者尤其是年轻群体更偏爱数字消费的习惯。2019年Affirm得到了良好发展,公司利润增长翻番,并且以良好的增长态势持续发展着。2020年2月,Max Levchin接受CNBC专访时表示,数字货币的兴起将进一步代替现金交易,数字支付也将得到进一步发展,这是值得期待的趋势。他相信数字美元经济将是下一个值得关注的焦点,数字货币将推动新一轮金融科技发展,Affirm也将持续关注并支持这一发展趋势。

相关推荐

Affirm:信用卡支付的挑战者

PayPal Mafia创立的Affirm上市前景令人担忧

移动支付在亚洲攻城掠地,信用卡巨头还有翻身的可能吗?

支付宝信用卡还款收费背后:支付机构与银行博弈升级

光速全球成员企业占稳「2020年全球独角兽TOP100」7席

信用卡行业的非常时期

1985-2020:中国信用卡大革命

被低估的信用卡人均持卡量

对抗花呗、白条,传统信用卡打响“反击战”

下月起,京东、百度还信用卡也要收费了

网址: Affirm:信用卡支付的挑战者 http://m.xishuta.com/zhidaoview11155.html