为什么不要投资汽车和航空业,但却应该买法拉利和爱马仕?

编者按:本文来自微信公众号“巴伦”(ID:barronschina),36氪经授权发布。

文|《巴伦周刊》撰稿人萨拉·麦克斯

编辑|彭韧

布莱恩·亚克曼(Brian Yacktman)从他的父亲——传奇价值投资者唐·亚克曼(Don Yacktman)那里收集了大量有关投资智慧的轶事。其中一件给人留下深刻印象的事情是,在他10岁左右去看棒球比赛的路上,他们开车经过一家汽车经销店。

“我问爸爸是否持有汽车股票,因为我认为,既然汽车价格如此之高,它们一定是一项很好的投资,”40岁的亚克曼回忆道,“爸爸说,‘哦,不,孩子,永远不要拥有航空公司或汽车股,因为它们都是资本太过于密集的企业’。”

亚克曼将这种智慧铭记于心,但这位总部位于奥斯汀的YCG投资公司创始人,同时也是价值3.57亿美元的YCG增强型基金(YCG Enhanced fund,YCGEX)的联席基金经理,已经形成了自己的投资风格。尽管他在寻找有形资产回报率高的高质量企业,但他的投资决策取决于企业是否拥有持久的定价权,同时还要处于增长至少跟国内生产总值(GDP)一样快的行业中。

“如果你没有定价权,你就无法维持可持续的高资本回报率,”亚克曼表示,他归功于埃利奥特·萨维奇(Elliott Savage)将这一理念带入了自己的视野。更进一步分析,定价权很大程度上是基于强大的网络效应ーー无论是与信息相关,比如摩根士丹利资本国际公司 (MSCI) ,还是与品牌亲和力有关,比如爱马仕(RMS.France)。40岁的萨维奇表示: “网络规模越大,它为所有参与者所提供的价值就越大。”

这两位基金经理说,在全球范围内,只有大约100家企业具备这样的品质。他们称之为“全球冠军”,其典型例子包括 Alphabet (GOOGL)、 Facebook (FB)、 万事达卡 (MA)和微软(MSFT)。在许多情况下,这些公司都是寡头垄断或双寡头垄断经营,它们的客户愿意支付溢价或承受价格上涨,因为其商品或服务难以替代。

亚克曼一直对投资很感兴趣,但他知道他希望从事这个行业,是在他毕业于杨百翰大学,完成了一次教会使命,然后再回来管理了一个投资组合之后,这个投资组合的资金来自他自己的积蓄和父亲的资助。他读完了工商管理硕士学位,并在亚克曼资产管理公司与父亲和兄弟斯蒂芬一起工作,直到2007年自立门户。

与此同时,萨维奇在达拉斯的一家多空对冲基金工作,一次对唐·亚克曼拥有的一只股票的搜索引起了他对YCG的兴趣。他最终打电话给YCG,建议在尝试的基础上合作。三个月后,他以合伙人的身份加入了YCG公司。

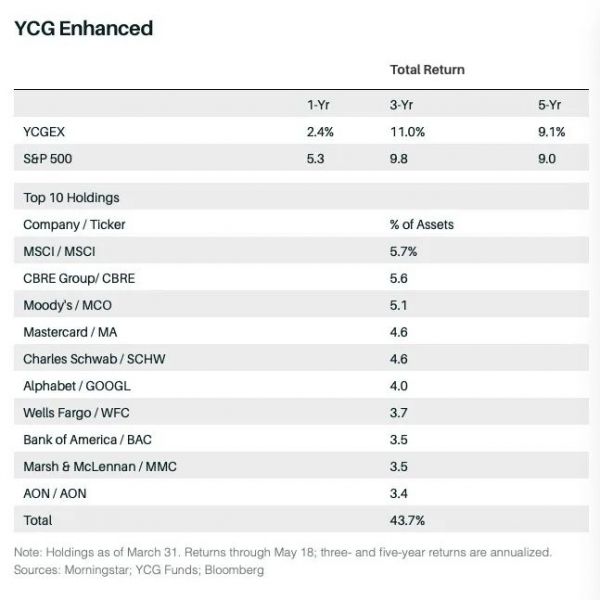

2012年底,这对联席经理人推出了YCG增强型基金,过去五年年均回报率为9.1% ,高于92%的同类大型混合型基金 (注意,该基金1.19% 的费用比率高于其类别平均水平)。自2008年成立以来,截至4月底,该公司的投资策略年回报率为10.8% ,而标准普尔500指数的年回报率为9.5% 。

这只基金“增强”的名称是指其期权战略,大约10% 的资产是由期权构成的。他们卖出他们希望持有的股票有现金担保的看跌期权,以及出售他们希望减少的股票的持保看涨期权,这样可以在降低风险的情况下提高回报率。

该基金于2016年通过期权持有了穆迪(Moody’s) ,并于2017年直接买入股票。全球信用评级行业高度集中,穆迪(Moody’s)和标准普尔(Standard & Poor’s)大约控制着80% 的市场份额。亚克曼表示,需要信用评级才能发行债券的公司愿意为穆迪的评级支付溢价,因为没有信用评级会让它们付出更高的代价——据估计,未偿还债务每年会增加30至50个基点。投资者指望这些评级保持一致性和熟悉性。

与此同时,随着越来越多全球企业转向资本市场融资,企业债券发行的市场也在增长。“这家公司实际上是一个跨时的网络,”亚克曼在谈到拥有上百年历史的穆迪时表示 ,“没有哪家创业公司能够复制这一点。”

金融服务类公司近期大约占该基金持有资产的42% 。虽然该基金拥有一些大型银行,但其中许多持仓属于经理们所说的“精简版金融公司” ,这些公司的盈利并不取决于信用风险,而是取决于服务和会员资格,它们可以在几乎没有额外资本投入的情况下实现高速增长。

摩根士丹利资本国际(MSCI)就属于这种情况,该公司是一家指数提供商,长期受益于全球财富的增长和指数投资的持续应用。它的两个主要收入来源分别是获得这些数据的订阅费,以及许可使用ETF和共同基金的16万个指数命名。“随着时间的推移,他们基本上扮演着全球财富收费者的角色,”萨维奇表示。

时尚潮流可能转瞬即逝,但真正的奢侈品公司也是全球财富增长的持久受益者。这些品牌的地位和质量几乎无法复制,即使产品本身可以复制。YCG增强型基金持有爱马仕(RMS.法国)股份就显示出这一点。

“有史以来售出的最昂贵的10个手提包中,有7个是爱马仕的,”萨维奇说。他盘点了一下人们梦寐以求的铂金包的价值:在过去的36.5年里,它每年增长了5.4%,而通货膨胀率为3%。今年4月,当爱马仕在高端的广州太古汇购物中心旗舰店重新开张时,一天的收入就达到了270万美元。

亚克曼听从了父亲的建议,永远不要购买汽车或航空公司,但有一个例外:今年春天入手的法拉利(Ferrari,RACE)。法拉利在2019年高达52%的毛利润率是其他主要汽车制造商的2到3倍,它的限量分配和等待名单转化成了定价权和稳定性,即使在艰难的市场中。

“在大萧条期间,(法拉利)销售额只下降了4% ,”萨维奇说,法拉利可以长期以两位数的速度提高收入和盈利,而几乎不需要额外的资本投入, “那不是一家汽车公司,那是一家奢侈品公司。”

翻译 | 小彩

版权声明:

《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。英文版见2020年5月20日报道“Why a Top Stock Fund Likes Ferrari, Moody’s, and MSCI”。

(本文内容仅供参考,投资建议不代表《巴伦》倾向;市场有风险,投资须谨慎。)

相关推荐

为什么不要投资汽车和航空业,但却应该买法拉利和爱马仕?

中国航空业:“至暗时刻”和下一个十年

内幕故事:疫情下悲惨的全球航空业(下)

连续28年增长后,顶奢爱马仕也遇到了中年危机?

爱马仕将建最大鳄鱼养殖场,5万只鳄鱼用来做包包?网友吵翻

3D打印将如何永久改变航空业?

爱马仕不爱 香奈儿不香

内幕故事:疫情下悲惨的全球航空业(中)

杀后台不会降低iPhone电池寿命,但却影响续航

内幕故事:疫情下悲惨的全球航空业(上)

网址: 为什么不要投资汽车和航空业,但却应该买法拉利和爱马仕? http://m.xishuta.com/zhidaoview10064.html