半导体全球并购,已死?

2022年2月15日,英特尔宣布与高塔半导体达成最终收购协议。根据协议,英特尔将以每股53美元的现金收购高塔半导体,交易总价值约为54亿美元(约合人民币400亿元),远高于高塔半导体的总市值。

当时交易双方预计,这项收购将在约12个月内完成,即在2023年2月15日前完成。

有媒体表示,英特尔收购高塔半导体是其IDM 2.0战略的重要一环,可以帮助英特尔补足成熟制程技术和拓展客户基础,其次,高塔工厂分布于亚洲、EMEA与美洲三大区域,符合英特尔降低供应链过度集中于亚洲的策略方向,避免因地缘政治风险伴随而来的断链危机等。

总之在大部分行业人士看来,不论是短期还是长期,英特尔收购高塔都是一件稳赚不赔的买卖,当英特尔分割晶圆代工部门时,高塔就是最好的承接平台,也是它向台积电、三星、格芯等老牌代工厂开战的最佳利器。

但12个月的时间过去后,大家却发现,这两家并没有直接宣布收购成功,此时事情就有些不妙了,迟则生变,收购这类事情,拖得越久,黄掉的可能性就越大。

之后的声明也证实了大家的这种担心,由于中国国家市场监督管理总局(SAMR)尚未批准这桩收购,英特尔和高塔延长了交易期限,将收购完成时间从2月15日延长至6月中旬,之后再延长到8月15日。

最后在截止期限的8月15日,高塔宣布与英特尔达成共识,终止双方此前宣布的于2022年2月签订的合并协议,根据相关条款,英特尔将向高塔付3.53亿美元的反向终止费。

一场轰轰烈烈的大手笔收购落下帷幕,再加上过去的种种迹象,这不禁让人内心产生一个疑问:跨国半导体收购是否还能继续?

半导体巨头的收购野望

因为产业发展需求,半导体并购一直是企业做大做强的一个快而有效的手段,这在2015到2020年间尤为明显。

以英特尔为例,从上个世纪至今,英特尔从未停止收购的步伐。

不同于传统半导体公司只收购同行,英特尔的目光从来不会停留在单独的半导体领域,往前数近13年的时间里,英特尔收购的领域包括无线技术、数据中心芯片以及安全软件等等,其涵盖领域之广阔,超出了大部分人的想象。

早在2010年4月北京英特尔信息技术IDF峰会上,英特尔就公布了与诺基亚合作的产物——嵌入式智能手持设备操作系统 MeeGo,该项目整合了英特尔的Moblin和诺基亚的Maemo两个系统,可以搭载于手机、电脑、笔记本、平板、电视和机顶盒等产品之上,而随后的诺基亚N8就是Meego系统在手机上的小试牛刀。

这场峰会拉开了“蓝色巨人”转型的序幕,在移动互联网时代到来的前夕,英特尔开始寻找一条能延续自己霸主地位的道路,过去二十多年的舒适期也让它拥有更多试错机会。

2010年8月,英特尔宣布,以总计76.8亿美元现金,收购全球最大专业安全技术厂商McAfee公司,其表示,他们已经同McAfee公司达成协议,以每股48美元的现金收购后者所有普通股,该价格相比McAfee周三收盘价溢价60%,总价为76.8亿美元。

对于英特尔来说,这项收购将整合安全软件与硬件两项服务,从而大大加强个人用户、企业和政府设备、服务器以及网络的安全性,在PC业务逐步陷入瓶颈的2010年,在安全领域做文章,能帮助英特尔在企业领域更好地施展拳脚,此外,McAfee旗下还有两家手机安全公司Trust Digital和 TenCube,前者为iPhone提供安全保护,后者的软件被用于Android、Symbian和Windows系统的手机。

随后在2010年9月,英特尔再豪掷14亿美元现金,收购欧洲第二大半导体制造商英飞凌的无线业务,英特尔CEO表示,收购英飞凌无线事业部将进一步加强英特尔计算战略的第二极(互联网联通)。

当时英飞凌的财报显示,无线事业部的营收同比增长38%,达到3.46亿欧元,占据了英飞凌当季总营收的大约30%,且英飞凌无线事业部占据智能手机和超低成本入门级电话的无线服务和无线设备市场领先地位。

20世纪第二个十年伊始,英特尔把主意打到了智能手机等移动设备之上,iPhone引发的革命方兴未艾,手机是一个不亚于个人PC的庞大市场,也是即将到来的未来,接连的大手笔收购,就是一张通往移动时代的入场券。

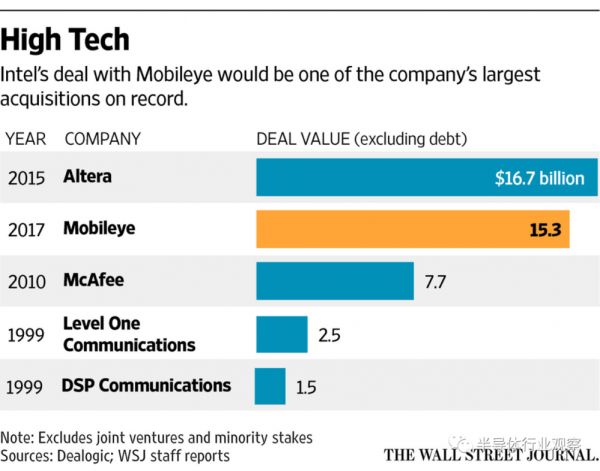

而最为重磅的,还得数2015年6月,英特尔宣布以每股54美元的现金,总计约167亿美元现金收购FPGA厂商Altera,这桩收购在当年12月完成,是英特尔截至目前规模最大的一笔收购,这次就不局限在移动领域了,英特尔更看重的还是它在服务器领域的潜力。

彼时,FPGA芯片已逐步登上热门舞台,广泛用于手机、平板等小型嵌入设备和数据中心的服务器中,其通过编程来实现不同功能,具有ASIC、GPU等处理器无法比拟的灵活性,对英特尔来说,不论是Xeon还是Atom处理器,都可以和FPGA相结合,发挥出更强大的性能与更高的效率。

此外,英特尔在2017年又完成了一次大规模收购,即花153亿美元入主自动驾驶企业Mobileye,英特尔在声明中表示,本次交易有望加速汽车行业的创新,并将英特尔带入自动驾驶汽车这一高速发展市场的领先地位,同时也是英特尔投资数据密集型市场,构建基于云端的计算和互联平台,向全网所有终端延伸战略的一部分。

从智能手机到物联网,从服务器到自动驾驶,在2010年至2017年这几年时间当中,英特尔完成了总额高达数百亿美元的大型收购与不计其数未披露金额的小规模收购,由此编织出一个传统半导体巨头抓住未来再度崛起的野望。

但收购并没有解决英特尔的困境,前面提到的几项收购里,McAfee虽然后面改名英特尔安全部门,但却始终没办法融入英特尔,最后迎来了拆分与低价卖出的结局;英飞凌的无线部门则是给英特尔频繁放血,始终无法取代高通成为iPhone基带独供,再加上Atom的折戟,在2019年低价卖给了苹果;Altera倒是对服务器业务有颇多助力,但在AMD和Arm的强力攻势下,服务器相关收入并不容乐观;至于Mobileye,在收购时还是自动驾驶领域的领头羊,但如今却受到了高通和英伟达的猛烈冲击,英特尔也无力在该领域发动反攻,甚至开始考虑出售Mobileye来筹集现金……

英特尔2022年第四季度的财报也不容乐观,该季度总收入为140亿美元,相比去年同期的205亿美元下降了32%,这也是2016年以来最低的季度收入;净亏损为6.64亿美元,同比下跌了114%,几乎是英特尔有史以来最大的单季度亏损。

以部门划分来看,客户端计算业务(CCG)营收为66.3亿美元,同比下降36%,是自上世纪90年代以来最大的跌幅;数据中心和人工智能业务(DCAI)营收为43亿美元,同比下降33%;网络和边缘业务(NEX)营收为20.6亿美元,同比下降1%;加速计算和图形业务(AXG)营收为2.45亿美元,同比增长1%;Mobileye的营收为5.65亿美元,同比增长59%;英特尔代工服务(IFS)营收为3.19亿美元,同比增长30%。

简单概括来说,就是英特尔前三个老本行全都在跌,后三个新兴业务表现尚可,但规模较小,撑不起英特尔的总营收,短时间内没办法带来高额利润,甚至还需要投入更多资金来保证它的未来竞争力。

由此看来,英特尔在2010年代的转型确实走到了末途,而CEO基辛格提出的IDM 2.0战略,就是英特尔在2020年代开启的第二轮转型,一家以处理器闻名于世界的半导体巨头,现在要靠代工服务打动人心,成为更多Fabless公司的新工厂,这个难度不可谓不低。

从这个角度来看,对高塔的收购倒是完全不同于以往,之前英特尔几百亿美元砸下去,买的是芯片设计与软件企业,而对于重资产的传统制造企业却少有涉足,原因是英特尔身为IDM企业,本身就有大量晶圆厂,只需对现有的工厂进行升级改造,即可满足自身需求。

但为了IDM 2.0,英特尔的代工部门就要满足各类客户的需求,光靠先进制程和封装,路难免会走窄,收购高塔实质上是买珠还椟,高塔手里积累的几家成熟制程的工厂才是它真正想要的,高塔本身业务表现如何,并不是他考虑的重点。

而收购失败,为英特尔又一次的转型蒙上了阴影,接下来代工部门恐怕就需要与台积电三星贴身肉搏,它的野望能否实现,还是一个未知数。

半导体并购黄金时代,已成过去时?

英特尔收购高塔失败,不是近几年半导体行业的第一次,恐怕也不会是最后一次。

在过去几年里,半导体行业里掀起了一场收购热潮,其中最为人瞩目的,当然是几个巨头的下场,豪掷百亿美元,只为在未来激烈竞争中占得一点优势。

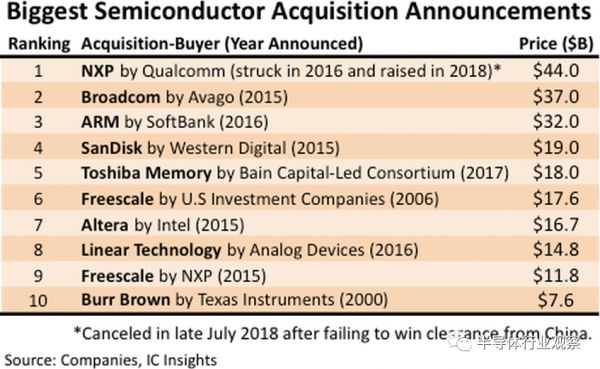

2016年10月,高通与恩智浦宣布达成收购协议,以每股 110 美元现金收购恩智浦所有已发行和流通在外的普通股,合计470亿美元,最终因没有得到中国监管机构批准而失败。

2017年11月,博通拟以每股70美元现金和发行股份方式收购高通,合计作价1300亿美元,成为半导体行业迄今为止最大并购案,但最终美国总统以“国家安全”为由,喊停了这场“双通”合并。

2020年9月,英伟达宣布,将以400亿美元的价格从软银手中收购ARM,其会支付价值215亿美元的英伟达股票和120亿美元的现金,但在美国和英国两地的监管机构介入调查后,最终因未在截止期限前获得批准而失败。

2020年12月,全球第三大半导体硅晶圆厂环球晶圆(GlobalWafers)宣布以每股125欧元总计37.5亿欧元,向排名第四的德国世创(Siltronic)发起收购,最终因未能在1月31日截止期限前得到德国监管机构批准告终。

收购并不是请客吃饭,不是双方点头就能皆大欢喜的,根据中国的《反垄断法》以及相关规定,即使收购案的双方都是外国公司,但只要他们的年收入在全球超过100亿元人民币,在中国市场超过4亿元人民币,那么相关收购案就将会被纳入中国商务部的监管当中,国外关于垄断的通行惯例也大抵如此。

而半导体巨头的大型收购案,前后需要花费18到24个月的时间,在各国监管机构之间奔忙,完成各种反垄断调查,最后收获的往往还是等待批准或者否决收购,可谓是竹篮打水一场空,赔了夫人又折兵,不光付出了时间,还需要付一笔价格不菲的“分手费”。

收购与被收购方同意,通过主要经济体监管机构的审查,这两个必要条件看似简单,但大部分收购案都倒在了监管机构的门前,尤其是一个国家企业向另一个国家的企业发动收购,出于保护本国的GDP、就业、知识产权等考虑,往往会否决这项收购案,甚至于同个国家的收购,也会因为其他国家的介入而失败。

至于中国企业的海外并购,因为一些众所周知的原因,更是难上加难,这在之前的文章《那些中国买不到的半导体公司》中有谈到。

半导体行业的超大型并购,会因为英特尔收购高塔失败而引发寒蝉效应吗?

这个问题的答案多半是否定的,需要明确的是,如今行业尚处在下行周期之内,与很多人的固有印象不同,半导体从来就不是一个需要在寒冬里勒紧裤腰带的行业,韩企三星上世纪就开启了DRAM领域的逆周期投资,以赔本的方式挤走竞争对手,从而在之后的竞争环境中占据优势,英伟达在GPU刚诞生之际,就通过微软的支持,迅速把竞争对手3dfx购买下来,AMD豪掷数十亿美元将ATI聚至麾下,勾勒出如今APU的雏形……

这样的例子数不胜数,在半导体行业的超大型并购中,愈是生存艰难,企业就愈发倾向调用资金完成收购,赢者通吃,输者皆无,抓住机会的企业顺势而起,成为新的霸主,在短暂的寒冬之后,就能迎来周期之后的灿烂阳光。

更为重要的是,半导体行业中,技术创新和拓展领域是保证企业增长与活力的最佳手段,通过并购,不仅可以轻松获得技术和研发实力强劲的公司,还能方便企业踏入以往难以进入的新领域当中,部分快速增长的新兴领域还能让一家老牌企业焕发新生,营收、利润、市值……一切都能信手拈来。

从这一角度来看,半导体并购,不会限于过去时,永远会是进行时。

国产半导体收购,逆流而上?

相较于半导体巨头的收购案,国内半导体企业的跨国收购,往往会被忽略乃至遗忘,但国产半导体在国际半导体市场的存在感并不低,且屡屡受挫。

2016年2月,美国Fairchild半导体公司拒绝中国收购方的要约。同年11月,福建宏芯基金对德国LED半导体设备MOCVD龙头Aixtron发起的收购案也遭到了美国政府的干预和阻止。2017年9月,美国叫停中国背景私募股权基金(Canyon Bridge Fund Partners)收购美国芯片制造商Lattice的交易……大量国内半导体的跨国收购最终草草收场。

2021年12月,赛微电子发布公告称,拟以8450万欧元(人民币约为6亿元)收购德国Elmos 位于德国北莱茵威斯特法伦州多特蒙德市的汽车芯片制造产线相关资产(简称“德国FAB5”)。2022年11月,德国联邦政府以“认定其威胁到德国的秩序和安全”为由,禁止其收购德国Elmos汽车芯片产线。

这件事的后续发展超出了大部分人的预料,2023年6月, Elmos宣布已同意美国公司Littelfuse以约9300万欧元的净购买价出售晶圆厂,赛威电子没买到手的,其他公司加了几百万欧元就轻松收入囊中。

2023年5月23日,EDA三巨头之一Candence宣布收购英国EDA公司Pulsic,而此前香港投资机构Super Orange HK已经向这家成立于2000年的EDA公司抛出了橄榄枝,但英国政府却以国家安全为由,阻止了中国财团对Pulsic的收购。

2021年7月,闻泰科技旗下安世半导体(位于荷兰)已经完成了对英国最大的化合物晶圆厂Newport Wafer Fab的收购,收购交易额为6300万英镑(约7500万美元),但2022年11月,英国政府发表声明,在详细的评估了国家安全之后,阻止安世半导体对该晶圆厂收购,并要求安世半导体在指定期限内,按照指定流程,出售Newport Wafer Fab至少86%的股权,也就是恢复到收购之前的持股份额。

种种例子数不胜数,如果说AMD收购赛灵思是简单难度,英特尔收购高塔是普通难度,英伟达收购Arm是困难难度,那么中国公司想要收购海外半导体公司,已经开启了一场地狱难度的冒险,遇到的挑战不光有竞争对手的阻扰,收购资金的筹措,监管机构的下场,还有政府以安全为由突如其来的介入。

但即使在海外建树寥寥,国内企业依旧没有停下并购的步伐:江波龙收购了力成科技苏州公司,新增存储芯片封测业务;硅片领域,TCL中环子公司中环领先收购了鑫芯半导体;电源芯片领域,晶丰明源收购南京凌欧创芯电子;EDA软件领域,EDA初创公司日观芯设收购了芯云微电子,华大九天金收购了芯达科技,芯华章对瞬曜电子进行核心技术整合……

正如前文中所说,半导体行业,没有勒紧腰带过冬的必要,下行周期并非只有惨淡经营,一场顺应变化抓住机遇的并购,会成为上行周期里扬眉吐气的底气。

“前一个时代的辉煌明星往往是最后一个适应变化的人。”英特尔传奇CEO格罗夫在《只有偏执狂才能生存》一书中如是说到,“他也是最后一个屈服于战略转折点的人,他会比绝大多数人失败得更为惨烈。”

在这个行业中,并购就是应对变化的最佳利器,没有人会心甘情愿地屈服于一场战略转折,自然也不会有企业,去抗拒即将到来的下一场并购。

参考文献

那些中国买不到的半导体公司——半导体行业观察

List of mergers and acquisitions by Intel——维基百科

以英特尔为鉴,全球芯片并购或许已不是备选项——华尔街日报

本文来自微信公众号:半导体行业观察 (ID:icbank),作者:邵逸琦

相关推荐

半导体全球并购,已死?

半导体并购潮,卷土重来?

半导体设备龙头的并购史

中国何时进入半导体并购“增量”竞争时代?

冷水泼头,半导体并购玩家们何去何从?

全球半导体设备“大乱斗”

中国资本游猎海外半导体:十二大经典并购和五次败北

三星半导体,死磕苹果台积电

一村资本:半导体投资并购趋势&交易经验分享

豪掷4100亿,华裔富豪拿下全球第三大并购交易

网址: 半导体全球并购,已死? http://m.xishuta.com/newsview87726.html