“鲇鱼”极兔冲刺上市,顺丰成股东

作为行业鲇鱼,极兔上市后又将如何搅动新的风云?

来源:猎云精选,文/盛佳莹

近日,极兔向港交所递交招股书,计划筹集5亿至10亿美元的资金,预计最快在年内上市。关于募资用途,极兔称将用于拓宽物流网络,升级基础设施、强化分拣及仓储能力及容量等。

曾被数次传言上市的极兔终于“靴子落地”,极兔也再一次显示出它的速度。2015 年发家于东南亚,2020 年才进入中国市场,两年时间达到了“日均订单达到4000万”阈值,三年时间,极兔拿下中国10.9%的快递市场,凭一己之力更改了国内快递市场格局。

一路狂奔,如今极兔已经站在资本市场的大门前。

创始人师从段永平,又获腾讯、顺丰加持

极兔的急速发展离不开创始人李杰。而李杰与拼多多创始人黄峥都师从步步高集团董事长段永平。

1998年毕业后,李杰进入步步高做销售,由于业绩能力突出,一路升至总部,也逐渐被段永平看到。

段永平推荐其担任OPPO苏皖地区总经理,随后又调任至甘肃和新疆,为OPPO开疆拓土。

2013年,OPPO决定出海东南亚。不会英语和印尼语的李杰主动请缨参战。一路将OPPO的印尼市场份额已提升到20%,跻身印尼手机市场前三。

在印尼为OPPO冲锋陷阵的李杰也看到了印尼物流业的痛点,2015年,李杰离开OPPO成立极兔,依靠OPPO遍布印尼的手机经销网络,快速搭建起了极兔的运输渠道链。

在发力东南亚市场时,极兔拿到了两轮融资,分别是2017年7月1亿美元的Pre-A1轮,以及2018年8月8004万美元的Pre-A2轮融资。

2020年,极兔进军国内市场,连续两年,极兔以一年两轮的速度推进融资,合计拿到51.9亿美元。明星投资机构云集,包括红杉资本、腾讯、高瓴资本、海纳亚洲创投基金、博裕资本、淡马锡等。

在递交招股书前的一个月,5月16日,极兔完成2亿美元D轮融资。

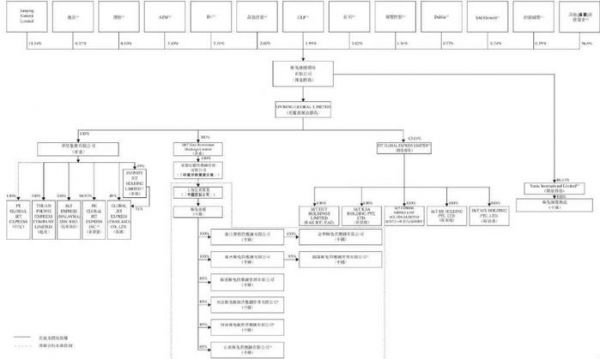

根据招股书显示,极兔董事会主席兼CEO李杰透过Jumping Summit Limited持有极兔发行及流通股数总数的约11.54%,能行使极兔超7成投票权。

腾讯持股比例约为6.32%、博裕持股6.1%、ATM持股5.49%、D1持股3.1%、高瓴持股2%、GLP持股1.99%、红杉持股1.62%,顺丰持股1.54%。

来源:极兔招股书

来源:极兔招股书

资本的助力,让极兔发展一骑绝尘。

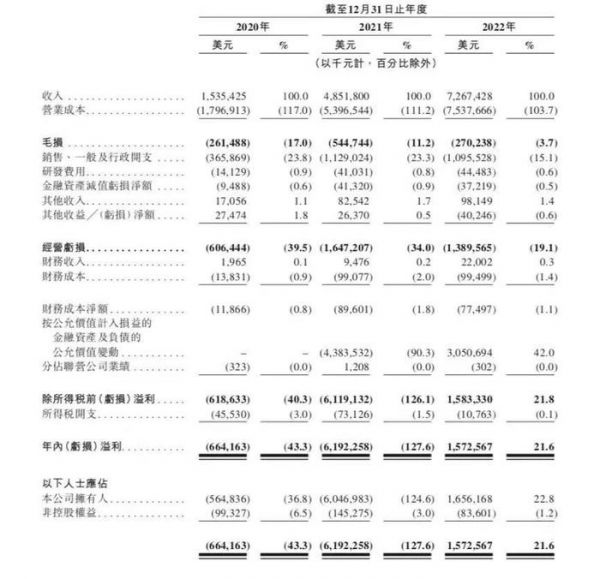

根据极兔招股书显示,2020年到2022年极兔的营收分别为15.35亿美元、48.52亿美元、72.67亿美元。2020 年、2021 年和 2022 年营收的同比增速分别为 357.7%、216% 和 49.8%。

同期,极兔的经营亏损分别为6.06亿美元、16.47亿美元、13.9亿美元,三年亏损36亿美元。

来源:极兔招股书

来源:极兔招股书

根据招股书显示,极兔收入主要来源于向客户提供的快递服务,此外,还包括跨境服务收入、销售配件收入,及其他收入。其中,快递服务是最主要的收入来源,报告期内,快递服务占比营收达 96.6%、94.2%、89.2%。

虽然极兔2020年3月才在国内起网,但三年以来,中国市场收入占比已经从31.2%跃升至56.4%,超越了过去提供七成收入来源的东南亚市场。

来源:极兔招股书

来源:极兔招股书

从快递包裹量数据来看,也能看出国内市场的增速远高于东南亚市场。2020 年到2022 年,极兔在东南亚市场的包裹量分别为 11.5 亿件、21.6 亿件、25.1 亿件,2021 年和 2022 年包裹量增速分别为 87% 和 16%。而在国内市场,同期包裹量分别为 20.8 亿件、83.3 亿件、120.25 亿件,2021 年和 2022 年的包裹量增速则分别为 300% 和 44.3%。

根据弗若斯特沙利文的资料,2022年,极兔在中国国内快递市场的快递业务量120.25亿件,市场占有率为10.9%。

“鲇鱼”极兔的野望剑指全球

极兔的出现无疑是一匹行业黑马。2020年,极兔靠着低价、加盟模式和电商件,迅速抢占国内市场,甚至掀起价格战,一路狂飙。只用10个月时间,极兔便突破2000万日单量,以一己之力打破已稳定多年的国内快递格局。

为了更快拿下更多国内市场,2021年极兔上演了一出“蛇吞象”,以68亿元吞下百世中国快递业务,此后,极兔迅速在国内市场站稳脚跟,并且借助百世国内运营网络打开了淘系接口,提升了末端配送的触达能力,一举让极兔跃升至国内快递第一梯队。

而就在递表冲刺上市不久前,极兔又以11.83亿收购顺丰旗下子公司丰网速运,强化在国内的本土业务网络,试图复制收购百世中国快递业务后的快速发展。

不仅加码国内市场,极兔的野心剑指全球。

2022年,极兔一举开疆拓土进军沙特阿拉伯、阿联酋、墨西哥、巴西及埃及等新市场,拉起一张从中东到拉美的国际网络。

根据招股书显示,目前极兔的快递网络覆盖中国、印度尼西亚、越南、马来西亚、泰国、菲律宾、柬埔寨、新加坡、沙特阿拉伯、阿联酋、墨西哥、巴西和埃及13个国家。

可以看到跨境电商锁定的新战场都有极兔的扩张身影。

除了向全球市场渗透之外,极兔还想甩掉低价标签,布局高端市场。

从2021年极兔国际成立不久,极兔的首架全货机便正式首飞,杀入航空高端件市场,为了补足航空货运短板,极兔又加速推动大本营印尼市场进入次日达时代。

根据弗若斯特沙利文数据显示,2022年,极兔在东南亚处理快递业务量25.13亿件包裹,市场份额22.5%,从2020年到2022年的复合年增长率为47.6%。

而在国内市场,极兔也于去年与海航货运签署合作协议,卷入国内航空快递市场,而收购丰网速运,对于极兔而言也是客单价更高的中端件,可以有效补充极兔对中高端市场的拓展。

一路狂奔的极兔如今已站在资本市场的大门前,极兔的野心也已是“司马昭之心”,作为行业鲇鱼,极兔上市后又将如何搅动新的风云?

发布于:北京

相关推荐

顺丰不与极兔斗

突发!顺丰将入股极兔

平价交易丰网,顺丰和极兔各取所需?

顺丰王卫向极兔低头

极兔吃下丰网,顺丰卷不动了?

11.8亿收购丰网,极兔上市前“最后一搏”?

《顺丰为何向极兔“低头”?背后隐藏的风险与机遇》

顺丰巨亏、极兔融资,快递价格战打趴了谁?

晚点独家丨极兔正与顺丰洽谈入股,详解交易背后的逻辑

顺丰业绩“爆雷”、极兔倾销被罚,快递大战一触即发

网址: “鲇鱼”极兔冲刺上市,顺丰成股东 http://m.xishuta.com/newsview79395.html