涂鸦智能“赴港求生”,上市难救萎靡业绩

图片来源@视觉中国

文 | 财经无忌,作者 | 宁雯

双重上市后,涂鸦智能依然没有“白衣骑士”。

2022年7月5日,涂鸦智能以双重主要上市的方式登陆港交所,发行价为19.3港元/股。7月11日收盘,涂鸦智能的股价依然为19.3港元/股。

图源:百度

涂鸦智能选择赴港上市,确实与中概股持续承压的大背景有一定联系。2022年5月4日,SEC将涂鸦智能列入“被识别发行人”,这意味着其将面临摘牌的风险。

不过结合涂鸦智能的财务数据以及业务模式来看,其主业萎缩,新业务后劲乏力,使美股投资者心灰意冷,或许也是登陆港交所的一大诱因。

亏损放大,涂鸦智能成长的“烦恼”

涂鸦智能在“招股书”中描述自己是物联网时代的软件平台。 结合趋势来看,成立于2014年的涂鸦智能无疑赶上了一个“黄金时代”。

CMIC数据显示,2013年,中国物联网产业规模为5000亿元,同比增长36.9%。前瞻产业研究院曾表示:“随着低功耗和高性能芯片的不断推出,2014年将成为物联网的元年。”

IOT Analytics数据显示,2020年,全球物联网连接数超113亿个,第一次超过非物联网连接数。2021年,全球物联网连接数将达123亿个,增长8.85%。预计到2025年,全球物联网连接数将超270亿个。

IoT、Paas、云服务,涂鸦智能瞄准的赛道,随便拿出一个,都称得上是万亿蓝海。这也是涂鸦智能吸引投资人的关键。

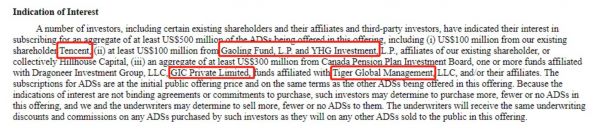

官方资料显示,2021年上市前,涂鸦智能共完成五轮融资,背后不乏GIC、高瓴、腾讯等一线资方。其中,腾讯领投涂鸦智能D轮融资,为后者的第二大机构股东。

图源:招股书

不过遗憾的是,登陆资本市场后,涂鸦智能却没能给投资者以丰沃的回报。

2021年3月登陆纽交所后,涂鸦智能的股价一路攀升至27.5美元/股,市值超150亿美元。随后,涂鸦智能的股价就一路下探,截止美东时间7月8日收盘,涂鸦智能的股价仅为2.38美元/股,市值仅为13.32美元,市值缩水九成。

图源:百度

涂鸦智能的股价持续下探,或许与萎靡的财务数据有直接联系。 财报显示,2019年-2021年,涂鸦智能的营收分别为1.06亿美元、1.8亿美元以及3.02亿美元;净亏损分别为7050万美元、6690万美元及1.75亿美元,三年共计亏损约3亿美元。

2022年Q1,涂鸦智能营收为5532.4万美元,同比下跌2.7%,首次出现营收负增长;净亏损为5495.3万美元,同比增长36%,连续四个季度,涂鸦智能的亏损持续亏大。

不过值得注意的是,持续的亏损,也确实让涂鸦智能在行业上占据举足轻重的地位。灼识咨询数据显示, 2021年,按收入计,涂鸦智能在全球智慧家居、智能商业物联网PaaS市场的市占率达到了14.9%,位列第一。

对比新能源汽车行业,几大头部企业虽然也是亏损不断,但凭借不俗的销量与市占率,股价却节节攀升。涂鸦智能同样处于朝阳行业,并且已经取得一定的先发优势,股价反而跌跌不休,或许暗示其业务模式存在一定的困局。

业务增长亮眼,但营收支柱萎靡不振

虽然拥有物联网PaaS、SaaS、智能设备分销等几大业务线,但涂鸦智能的营收支柱还是要属物联网PaaS业务。2022年Q1,涂鸦智能的物联网PaaS业务收入为4180万美元,占营收的75.55%。

财报显示,2022年Q1,涂鸦智能的SaaS及其他业务营收为580万美元,同比增长146.7%;智能设备分销业务收入营收为780万美元,同比增长63.9%。

虽然上述业务增速亮眼,但是涂鸦智能的物联网PaaS业务营收却同比下跌16.1%。

涂鸦智能的整体财务数据与物联网PaaS业务的表现有直接联系,而后者开始萎缩,也就决定了,涂鸦智能的整体财务数据难以增长。

涂鸦智能的物联网PaaS业务创收能力下降,并不是因为客户流失。财报显示,截止2022年3月末,涂鸦智能物联网PaaS业务客户数为3900万家,开发者数量超58万,同比分别增长29%和14.1%。

交叉对比营收数据与客户数可以发现,涂鸦智能物联网PaaS业务客户的消费能力正在持续走弱。 2022年Q1财报会上,涂鸦智能也表示:“非必要消费品支出受到高通胀的不利影响,导致客户平均付费额不断降低。”

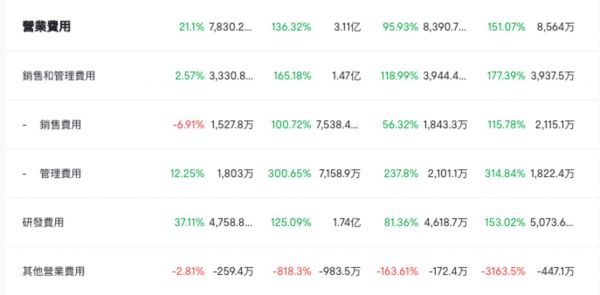

与此同时,涂鸦智能的营业费用还在不断走高,2022年Q1,涂鸦智能的研发、管理费用分别为4759万美元以及1803万美元,分别同比增长37.1%和12.3%,总费用为7830万美元,同比增长21.1%。

图源:富途

营业费用不断攀升,固然是因为涂鸦智能需要持续不断地研发技术,以吸引客户,更重要的,或许也与涂鸦智能不具备强有力的底层云计算基础设施有关。

在财报中,涂鸦智能曾表示,客户使用的公有云与私有云服务均来自亚马逊AWS、微软Azure、腾讯云等。换句话说,涂鸦智能也是云计算基础设施供应商的客户,需要为底层的云计算基础设施买单。

现在,摆在涂鸦智能面前的矛盾是,吸引新客户以及维持现有的客户,需要较高的成本,但是客户的消费能力并没有随之增加,因此,涂鸦智能只能接受亏损的现实。

港股上市救不了涂鸦智能

稳住物联网PaaS业务的基本盘,进而拓展新的业务模式,以给投资者信心,自然成了现阶段涂鸦智能最紧迫热任务。 目前来看,涂鸦智能分别在上游的基础设施,以及下游的SaaS业务两个方向发力。

前文提到,涂鸦智能的底层技术依赖与亚马逊、微软、腾讯等几大云计算基础设施供应商。虽然使用现成的云计算基础设施,可以更快地让技术落地,服务更多的客户,但是长此以往,不光会让涂鸦智能付出更高的成本,并且还会受制于人,只能基于供应商提供的基础设施,开发对应的产品。

涂鸦智能登陆港股,一部分原因就是为了摆脱这种依赖。 “招股书”显示,涂鸦智能预计在港股上市中募资约7000万港元。其中30%,也就是2100万港元,在未来五年内,将用于增强物联网技术和基础设施。

不过云计算是一个重资产、长周期的产业,需要付出极大的代价,才能换来规模经济。以腾讯为例,2020年中,腾讯云与智慧产业事业群总裁汤道生对外表示,腾讯未来五年将投入5000亿,用于云计算、服务器等新基建。目前涂鸦智能在基础设施上的投入,短期内还很难产生规模效应。

图源:财报

除了试图在基础设施方面“节流”,涂鸦智能也在努力提升公司第二大业务,SaaS业务的营收占比,以图“开源”。

财报显示,2021年,涂鸦智能SaaS及其他营收1860万美元,同比增长203.0%。2022年Q1,SaaS及其他营收580万美元,同比增长146.7%。

更可喜的是,对比物联网PaaS业务,SaaS业务拥有更高的毛利。财报显示,过去一段时间,涂鸦智能物联网PaaS业务的毛利率一直在40%左右徘徊,而SaaS业务的毛利率均在70%以上。

虽然涂鸦智能的SaaS业务增速和毛利率都极为亮眼,但是整体来看,该业务在涂鸦智能整体的营收中并不显眼,2021年以及2022年Q1,占总营收的比例仅为6.15%以及10.49%,很难平衡涂鸦智能的亏损。

诚然,涂鸦智能的SaaS业务还在飞速成长,按此趋势发展下去,未来确实可能成为涂鸦智能强劲的创收支柱。

但问题是,伴随着相关市场的飞速成长,以阿里云IoT、腾讯云IoT、华为云IoT等为代表的,掌握底层云计算基础设施的互联网巨头也纷纷发力。

比如,阿里云IoT的智能解决方案就轻松覆盖工业制造、商业零售、共享经济等多个领域;华为伙伴暨开发者大会2022上,华为云CEO张平安也表示,“未来十年将是SaaS发展的黄金十年。华为云一直践行‘一切皆服务’,打造云上行业创新的最佳平台,加速SaaS进入千行百业。”

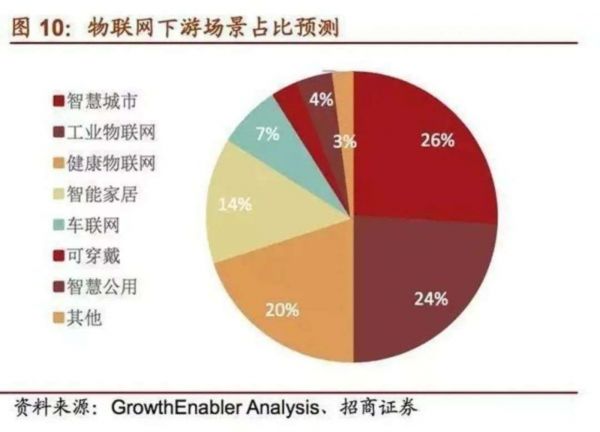

物联网赛道异常拥挤,但市场仍却极度分裂。 招商证券数据显示,物联网前五大下游应用场景分别为智慧城市、工业物联网、健康物联网、智能家居以及车联网,份额占比分别为26%、24%、20%、14%以及7%。

图源:招商证券

财报显示,目前涂鸦智能的SaaS业务仅在商业照明、酒店/公寓和地产/社区等应用场景落地,并且过分聚焦国内市场,营收占比超过90%。

一方面,阿里、华为等强有力的竞争对手正在发力,另一方面,涂鸦智能的SaaS业务仅覆盖了有限的市场,未来该业务不得不面临极大的挑战。

总而言之,虽然赶上了IoT、云计算等风口,但是现阶段摆在涂鸦智能面前的难题是,核心的物联网PaaS业务难以进一步增收,定位新增长极的SaaS业务又需要直面强劲的竞争对手。

如果在此基础上,涂鸦智能拥有正向的财务数据倒也还好,问题是,现如今的涂鸦智能又陷入了营收增速下滑、亏损持续扩大的困局。

这种业务和营收层面的双重困境,并不是登陆新的资本市场就能解决的。 (本文首发钛媒体APP)

相关推荐

如何看待携程赴港二次上市?

威马掉队,赴港求生

知乎二次上市,“知识第一股”赴港求生

新东方回应赴港上市传闻:目前没有赴港二次上市计划

百度已就赴港二次上市进行内部评估

六年后赴港上市,京东长大后的变与不变

赴港上市潮持续,港交所半年度收入再创新高

阿里赴港上市留悬念 分析称在港上市利于其资源协同

深度解析阿里赴港上市:天时、引力与未知

鲁大师赴港上市,周鸿祎的另一支“奇兵”

网址: 涂鸦智能“赴港求生”,上市难救萎靡业绩 http://m.xishuta.com/newsview65126.html