繁荣背后,半导体市场危机重重

2022年即将过半,在过去的半年里,全球半导体业喜忧参半的局面逐渐凸显。

喜的是全球各家晶圆代工厂,它们的订单量依然很满。营收方面,台积电第一季度达到175.7亿美元,同比2021年第一季度增加了36.0%,环比增加了11.6%;税后净利润约70亿美元,同比增长45.1%,毛利率达55.6%,环比上升2.9个百分点。联电第一季度营收为22.2亿美元,同比增长34.7%,环比增长7.3%,毛利率季增4.3个百分点,达到43.4%,较去年同期增加16.9个百分点。

最近几个月,涨价依然是晶圆代工市场的热词。多家IC设计厂商表示,台积电从明年1月起,再次全面调涨先进与成熟制程代工价格,按客户、产品及订单规模不同,涨幅介于5%-8%。三星方面,今年晶圆代工价格也要调涨15%-20%,且成熟制程芯片的涨幅较大。联电也计划在本季度启动新一轮涨价,涨幅约4%。

忧的是以手机为代表的消费类电子产品用芯片,在2022年的疲软程度,比2021年的预期还要严重。全球芯片已不像2021年那样全面缺货,而是出现了两极分化的现象,即以汽车芯片和功率半导体为代表的成熟制程产能依然供不应求,而以手机和电视为代表的消费类电子产品的需求疲软,使得相应的CMOS图像传感器(CIS)、显示驱动IC等成熟制程芯片需求减弱。

随着消费类电子产品需求不振,近期市场频频传出大厂砍单或芯片降价的消息,最具代表性的就是三星,有消息称,该公司高层下令,6月16日至7月底,大幅减少或暂停所有应用于智能手机、电视、显示器及平板电脑等产品的零组件订单。业内人士表示,三星此举主要是为了快速降低消费类产品的库存水平。值得注意的是,对于大型IC设计供应商,三星主要是减少供货方式,单月减幅至少30~40%,对于中小型IC设计供应商,三星则直接暂停拉货,因此,预计切入三星终端电子产品的IC设计供应商在7月底前都将受到不同程度的冲击。供应链指出,三星这次大幅减少或暂停拉货,若没有达到去库存目标,这波库存调整很可能将延续下去。

对于相当数量的IC设计厂商来说,特别是主打消费类电子产品用芯片的厂商,全球性的供过于求使得下游客户订单锐减,它们2022年的日子恐怕不好过了。

对比2021

正如前文所示,2021年全球半导体业整体红火,各种类型芯片都不愁买家。基于当时的行情,业界对2022年的芯片业有着普遍乐观的预期,当然,也提出了消费类芯片供过于求的警告。当时认为,2022年全球性芯片缺货的基本面不会改变。这样就必须未雨绸缪,特别是对于IC设计厂商来说,必须想方设法提前拿到明年的产能,才不会太焦虑。

晶圆代工方面,以联电为例,当时,该公司总经理简山杰表示,基于2021年的行情,2022年产能已销售一空,现在谈的是2023年产能,客户倾向谈长期合作。对于成熟制程芯片设计厂商来说,可能2022下半年产能还有较大获得空间。

从2021上半年联电和台积电的产能分配和涨价情况来看,2022年全球成熟制程芯片的热度很可能会有增无减。因为那时相关新产能不可能大规模释放出来,只有依靠现有的产能,全球排名前十的晶圆代工厂产能利用率已到极限,而2022年相关芯片的市场需求看不出有减弱态势。这样,抢产能的暗战恐怕会更加激烈,这就苦了众多中小规模IC设计厂商了。从即将结束的2022上半年情况来看,这种预期还是偏乐观了,因为成熟制程芯片行情出现了两极分化。

中国大陆方面,2021年,中国官方为了解决芯片缺货及价格不合理飙涨问题,同时维持半导体供应链稳定,要求中芯国际、华虹等大陆晶圆代工厂2022年产能优先供应给中国本土IC设计厂及系统厂,中国大陆以外客户能够取得的产能与2021年相比将明显缩减,当时,业界评估手机芯片大厂高通所受冲击恐会最大,2022年将持续面临电源管理IC(PMIC)供货不足难题。而今年的实际情况与这种预期基本吻合。

另外,为了确保2022年产能,部分中国台湾及美国IC设计厂于2021下半年将订单移转回台湾地区的晶圆代工厂,但台湾晶圆代工厂产能本来就供不应求,不仅无法取得足够产能,订单持续回流会导致产能短缺问题更为严重。从当下的实际情况来看,这确实推动了以台积电和联电为代表的台湾地区晶圆代工厂进一步涨价的行为。

下面看一下2022年晶圆代工厂的产能分布情况,这里以台积电为例。

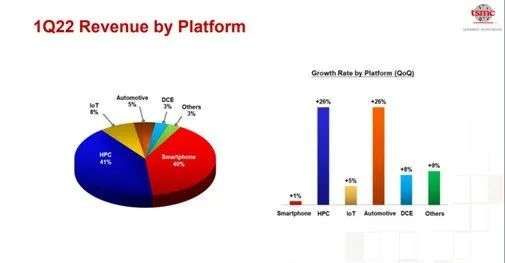

2022年第一季度,台积电HPC(高性能计算)业务增长强劲,是该公司营收的最重要一环,占比达到41%,而传统强项智能手机业务增速在第一季度放缓,营收占比为40%(上一季度为44%)首次被HPC超越,占比位列第二。此外,第一季度汽车电子业务营收占比虽然只有5%,但与HPC业务一样,增速十分强劲。

台积电认为,第二季度智能手机业务可能继续“拖累”公司整体业务增长幅度,但HPC及汽车电子相关应用的市场需求强劲,将持续支持公司业绩增长。

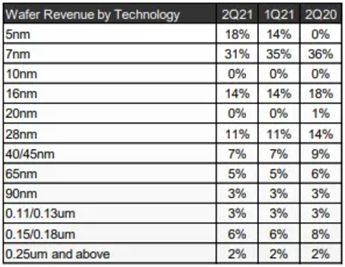

制程方面,7nm及以下先进制程营收占台积电第一季度总营收的50%,其中,5nm制程占比20%,7nm制程占比30%。

下面看一下台积电2021年第二季度的营收和产能分布情况。

2021年第二季度财报显示,按制程划分,台积电该季度5nm芯片出货营收占比为18%,7nm为31%,16nm为14%,28nm为11%。其它各制程的收入占比如下图所示。

可以看出,台积电的主要营收来源是先进制程(16nm、7nm和5nm),占比之和达到63%。

这种产能分配状况也是台积电近些年一直延续下来的,前提是不断在最先进制程方面保持足够的研发和晶圆厂投资,推进量产进程,从而保持对竞争者绝对的优势。这样,先进制程占总体营收比例不断提升。

对比台积电2022第一季度和2021第二季度产能分配情况,可以看出,台积电先进制程的营收比例一如既往地稳步提升。这也在很大程度上体现出全球先进制程芯片的供需情况,由于能够提供稳定量产和良率的厂商很少,最先进制程供不应求的局面还将延续下去。

虽然台积电的营收主要来自于先进制程,但该公司的成熟制程水平也很高,据Counterpoint Research统计,在全球晶圆代工厂商中,台积电的成熟制程(节点≥40nm)芯片产能排名第一,市占率约为28%。作为全球汽车芯片的主要晶圆代工厂(台积电在全球汽车芯片代工市场的占有率将近70%),汽车芯片市场的持续爆发,给台积电提供了又一个提升业绩的支点。

总之,芯片市场虽然有喜有忧,但晶圆代工厂的现状和发展前景依然乐观。

下面看一下IC设计厂商的情况。

6月初,TrendForce发布了2022年第一季度全球前十大IC设计厂商营收榜单,总营收达到394.3亿美元,年增44%。

从上图可以看出,绝大多数厂商的营收都实现了大幅度的同比增长。

排在前五的厂商都是主攻处理器的(各种应用的CPU、GPU和基带芯片),而这些大都需要先进制程工艺,提供这些晶圆代工服务的则是台积电和三星这两家厂商。这样,五大IC设计厂商的营收总量和同比增长情况,也体现出了与之紧密相关的晶圆代工产能的营收及其增长情况。这与前文提到的台积电第一季度先进制程营收占比是相辅相成的。

作为对比,我们看一下TrendForce于去年发布的2021第二季度全球十大IC设计厂商的营收排名榜单,如下图所示。

从2021年第二季度的这份榜单可以看出,绝大多数厂商的营收同比增长幅度更大,排名前六的厂商中,除了博通,其它五家营收同比都呈现出大幅增长,最低的英伟达也达到了68.8%,最高的AMD达到了99.3%。

虽然2022年第一季度榜单也体现出了这些厂商的增长态势,但与2021年第二季度的相比,增幅明显下降了,且不是一家下降,涨幅普遍低于去年的。这也从一个侧面体现出全球IC设计业的一些困境,即2021年那种不分芯片种类,全面供不应求的局面改变了,另外,受制于晶圆代工厂产能,IC设计厂商之间更加“内卷”,为了占住代工厂产能这个席位,即使是短期内不需要那么多的产能,也要硬着头皮下单,因为一旦订单放空,产能被其它IC设计厂商占据的话,再想拿回来就比较难了。这些都会影响IC设计厂商的营收和利润。头部这十家都明显受到影响,众多中小规模的IC设计企业就更加困难了。

2023年之后困难重重?

近两年,全球多地都在兴建晶圆厂,产能将在2023年之后陆续大规模释放。

2022上半年,全球就出现了多种芯片供过于求的局面,其严重情况明显超出了业界在2021年的普遍预期。这样的话,未来几年的供求状况恐怕不容乐观。

另外,近些年的芯片短缺状况也有泡沫成分,那就是重复下单,以及囤货,在这些因素的作用下,2023年以后是否会出现芯片产能过剩的局面呢?这也是业界时常提出的问题。到那时,现在都是“香饽饽”的晶圆代工厂被砍单的风险正在增加,特别是随着半导体周期的推进,以及新晶圆厂产能的爆发,未来几年还是有隐忧的。

再有,中国大陆将是今后几年芯片产能增长最为迅速的市场,或许正是因为如此,再加上2021年全球性的芯片缺货,使得晶圆厂建设的市场属性比例下降,具体来说,继中国之后,美国、韩国和欧洲政府都在本地兴建晶圆厂方面不断出手,先后出台相关的政策和资金扶持计划。这样,全球性的政府介入,给未来的新产能释放带来了诸多难以预测的因素。

晶圆厂人才也是一个问题,随着全球众多新建晶圆厂开工并释放产能,对芯片制造人才的需求量会大增,近些年已经难以解决的人才荒,恐怕会在今后几年进一步加剧,而半导体是技术高度密集型产业,两三年内是不可能培养出大批人才的。未来,全球半导体人才,特别是芯片制造工程师不够用,到处挖人的状况恐怕会更加凸出。

结语

近期,Semiconductor Intelligence(SI)发布了一份市场统计报告,显示2022 年的半导体市场正在走弱。

随着全球经济疲软和电子产品出货量下降,SI已将其对2022年全球半导体市场的增长预测从2 月份的15%下调至9%。2022 年第二季度半导体市场可能会比第一季度下降1%~2%,且2022下半年应该会更弱。

SI对2023年半导体市场的初步预测是增长 3%,Gartner的预测为3.6%,WSTS为5.1%。

总之,2022年全球半导体市场的疲软应该会持续到2023年。

本文来自微信公众号“半导体产业纵横”(ID:ICViews),作者:畅秋,36氪经授权发布。

相关推荐

芯片产业,久违的繁荣

“中概股”特斯拉,你看懂这繁荣的背后了吗

半导体厂商暴涨背后的暗潮涌动

2020股权投资市场现状及展望:虚假繁荣破灭,硬核价值崛起

半导体产业火热背后接连爆雷,谁来买单?

半导体市场供过于求?

虚假繁荣寒武纪

昔日王者英特尔的ARM之痛,半导体市场战争的下半场走向何方?

英伟达新财报的繁荣,难掩依赖币圈挖矿的困局

印度半导体要崛起了吗?

网址: 繁荣背后,半导体市场危机重重 http://m.xishuta.com/newsview65038.html