巴菲特看不上的生意,航空股算一个

2021年财报比惨大会,航空公司一定是主角之一。

不过,近期包括航空股在内的物流板块有所表现。政策层面,中央关于加快建设全国统一大市场,推动国家物流枢纽网络建设,大力发展第三方物流的利好消息刺激着投资者神经。业绩层面也有对航空股偏暖的信息,比如油价从高位开始回落等。

实际上,笔者认为, 对于多数投资者来说买航空股是一个比较糟糕的投资决策。

疫情冲击仍未结束

原因很简单,这是一个高度关注飞行安全的行业,太容易受到天气、空中管制,乃至战争、疫情等很多因素的制约。要是遇到可怕的空难,对于航空公司更是严重的打击。比方2014年3月的马航370事件,马来西亚航空公司后来陷入了技术性破产。东航前段时间股价最多下跌接近20%。

疫情的冲击范围就更大了,影响全行业。2020年疫情以来,全球航空业遭受毁灭性重创,破产、裁员风波不断。另据国际航空运输协会(IATA)数据,2021 年全球旅客周转量仅为疫情前(2019 年)40% 的水平。

这一定会影响到航空公司的业绩。据IATA的数据,全球航空业过去两年亏损额约1897亿美元(约1.2万亿元人民币)。以国内三大航空公司(国航、东航、南航)为例,疫情后的两年,三大航合计亏损近千亿元,其中老大哥国航两年亏损346亿元,东航亏损259亿元,南航亏损228亿元。叠加今年以来的油价上涨,如果疫情还是不能好转,行业亏损预计还将持续。

航空公司不是好生意

第二个原因则跟航空公司的生意模式有关。航空公司通常不是买飞机,就是租飞机,或者是买发动机一类的更换件,其业务增长总是过于依赖大手笔的资本开支。“股神”巴菲特就曾说过,航空公司的生意不好,他表示,“对投资者来说,航空业就是一个致命的陷阱”。

空客A330 | 来源:空客官网

飞机,作为空中交通工具,是人类高精尖航空技术和制造的结晶,价值量巨大,一架空客A330的总售价超过两亿美金,约合15亿元人民币。以国航为例,过去十年,购置飞机在内的资本开支就达1400亿元,平均每年超过140亿元。

从财务角度看,这些价值量惊人的庞然大物在报表上以固定资产(含租赁来的“使用权资产”,下同)的形式呈现。还是以三大航为例,包含租赁的飞机在内,三大航与飞机相关的固定资产占总资产的比重超过70%。

所以你可以很简单地理解航空公司的财务报表,左边是飞机,右边是和飞机相关的融资(负债或者股权)。

由于资产额过大,因此与资产相关折旧费用(含租赁费用,下同)在航空公司的成本占比很高。2021年,三大航的折旧费用都接近了200亿,占营业成本比重超过20%。

不止折旧费用,还有一些费用你可能没考虑到,航空燃油、员工薪酬,以及飞机起飞降落的地面服务费,乃至飞机上的餐饮小食等都构成航空公司巨额的费用开支。一起看一下2021年三大航全部营业成本的构成情况,从下表不难看出,燃油、折旧、员工薪酬位居前三,三者合计占营业成本的比重接近70%。

三大航的各项数据基本接近,但在飞机的保养维修费用上,东航仅为4.72%,东航在这一项目上的花费历来低于国航和南航。

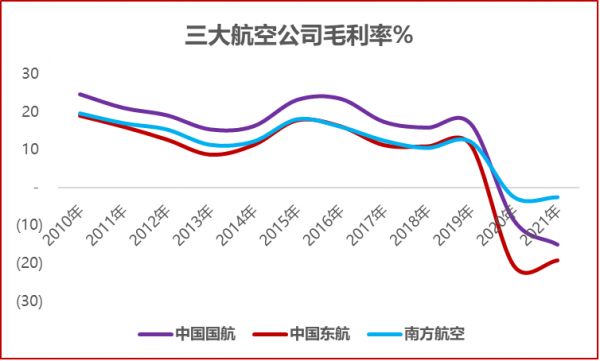

将航空公司的全部收入扣除上面的这些成本,就是航空公司的毛利。但是由于成本实在太高了,而且刚性,通常来说航空公司所剩无几,毛利率很低。赶上疫情这两年,毛利都是亏损的。以国航为例,2021年实现营收745亿元,营业成本就达858亿元,毛利为亏损113亿元。

为了更加客观公正的看待航空公司毛利率,笔者选取2010-2019年,也就是疫情前这十年来看。三大航过去十年平均毛利率在15%上下,国航稍微高一点。赶上经济好时光,毛利率能超过20%,但多不能维持。就投资来说,偏低的毛利率,再扣除管理费用、销售费用等杂七杂八的开支,航空公司很难赚钱。巴菲特说过,“最坏的行业,就是那些增长迅速,但很难赚钱的行业,比如航空业。”

笔者认为,就整个的航空运输业来说,如果结合毛利率来思考,最好的生意是没有什么安全风险威胁,服务无法被替代,且旱涝保收的细分领域最好,这可能就是机场服务业了。翻一下财报就知道,不考虑疫情这两年,上海机场平均毛利率超过50%,白云机场低一点儿,毛利率也在30%左右。

从权益净利率(ROE)的角度,疫情之前,即使三大航里面盈利最好的国航,其加权ROE远低于上海机场。2015年-2019年,国航加权ROE平均值为9.33%,上海机场为14.86%。

持有航空股回报有多少?

从市场的角度,拉长时间点来看持有航空股效益一般。同样还是为了更加客观的反映事实,笔者统计中依然剔除疫情这两年的影响,数据发现,从2010年至2019年这十年,南航涨幅最大,为34%,国航其次,涨幅12%,东航甚至还下跌,且这期间伴随着巨大的股价波动。

也有投资者争论,三大航2010年-2019年市值是扩张的。但推动三大航这十年市值扩张的不是盈利驱动下的股价上升,而是再融资背景下股本的扩张。2010年-2019年,三大航各自完成三次再融资,非公开再发行股本110.7亿股,完成再融资641亿元。计算后不难得到结论,正是这新增的111亿股多形成的新增市值完美解释了三大航这十年的市值增长路径。

机构持仓方面也可以提供一些视角,公募基金甚少大量持仓航空股,持股比例普遍较低,单只基金很少有持股比例超过1%的。

小结

上面只是从财务的角度进行的泛泛分析。航空股受到太多的主观或者客观因素的制约,飞行安全、航空燃油价格高低、庞大的折旧费用,甚至汇率等因素也会干扰航空公司的业绩表现。不止于此,对于那些想深入理解这个行业的投资者来说,要分析透一个行业、一个公司,还应该做的更细致一些,比方了解一家航空公司的航线、主力机型、机龄、定价、客座率等等,这些都是构成庞杂财务分析体系的组成部分。以票价(客公里收益)为例,2021年,国航每公里定价5毛6,东航是5毛3,南航是4毛9。国航高出来的定价就是毛利率,这恰好从侧面解释了三大航之间毛利率的差异。

另据财报披露,三大航未来三年将继续扩大资本开支引进飞机。下图是目前三大航的机队主力机型构成。据财报,从2022年开始的未来三年,国航没有引进波音系列飞机的计划,净退出18架;南航有引有退,净引进110架;东航同样有引有退,但是净退出17架。

最新交易日,国航报收于10.28元,总市值1493亿元;东航报收于4.86元,总市值917亿元,南航报收于6.87元,总市值1164亿元。

本文来自微信公众号 “读数一帜”(ID:dushuyizhi007),作者:王立峰,36氪经授权发布。

相关推荐

巴菲特看不上的生意,航空股算一个

巴菲特“高吸低抛”航空、银行股,说明了什么? | 超级观点

“巴韭特”翻身!“股神”巴菲特靠苹果赚了一个百度

巴菲特马斯克互怼史:一个坚决不投特斯拉 一个不崇拜股神

拒答加密货币问题,仍不买航空股!一文读懂巴菲特股东大会(附四万字实录)

巴菲特都抛了航空股,这家公司为什么还要负债买飞机厂?

对比特币的看法,最能反映巴菲特的投资思路

巴菲特真的跑输了?持仓股盈利达43%,股神选股有绝活

巴菲特没亏!七点说清世界金融首富终生投资策略

巴菲特重押科技股,股神嗅到新机会? | 超级观点

网址: 巴菲特看不上的生意,航空股算一个 http://m.xishuta.com/newsview61996.html