瑞尔集团二次IPO隐因:民营口腔医院凶猛扩张与对赌

从眼科到医美,再到植发、口腔,中国人的每一项医疗健康需求都孕育着无限的商业机遇。

近两年来,伴随着人们口腔护理、卫生意识的觉醒,口腔医疗服务赛道正成为新产业风口。

据弗若斯特沙利文研报,中国口腔医疗服务市场规模已由2015年的757亿元,增长至2020年的1199亿元,五年复合增长率为9.6%。

与此同时,红海市场中的玩家们在热钱资本推动下,也开始竞相追逐。

公开资料显示,中国口腔集团最早于2020年4月向港交所递交了IPO招股书。紧随其后,瑞尔集团、牙博士、舒客母公司薇美姿实业等公司也相继向资本市场发起冲击。

但值得注意的是,与极度火爆的IPO相反,二级市场投资者对口腔医疗企业的投资信心似乎已降至“低点”。

据统计,A股牙科龙头企业通策医疗此前股价最高点曾达到421.99元,但截至3月11日收盘,其股价已降至141.67元,累计跌幅达到66.43%,期间通策医疗总共遭遇了5次跌停。

港股的大环境更为“恶劣”,开年至今,恒生指数已累计下跌了12.15%。

震荡下行的市场无疑为正处于招股阶段的“港股牙茅”——瑞尔集团的股价前景,蒙上了一层未知的阴影。

作为港股IPO“先锋”,瑞尔集团能否经受住投资者们的审视与考验?对于后继者们来说,这将至关重要。

“牙茅”的野心与尴尬

在消费升级引擎推动下,各类人群对于口腔方面的健康医疗、护理需求正愈加强劲。

例如受老龄化趋势影响,老人缺断牙问题已迫在眉睫。在儿童群体中,龋齿率也在持续攀升,预防、治疗牙齿疾病成为了社会性问题。而在传统的治疗、护理之外,青年们对口腔还存在着美学需求。

刚性需求决定着市场供给,牙齿修复和种植业务随之诞生,正畸、洗牙等“颜值类”业务也在加速兴起。

但懂财帝发现,在公立口腔医院,无论是网上预约还是线下排队,一号难求的现象仍屡见不鲜,牙医们更是几乎每天满负荷工作。

公立医院牙科资源的高度稀缺,使得民营口腔医疗企业早在上世纪就如雨后春笋般迅猛生长。

邹其芳是彼时创业大潮中的一员。他拥有美国沃顿商学院MBA学位,曾在国有制药厂、中美史克等多家企业中任职。

在中美史克工作期间,邹其芳发现“高档牙科护理”是一块尚未被开垦的荒地,这点燃了他内心创业的火种。1999年4月,邹其芳在北京最繁华的长安街边开设了第一家瑞尔齿科口腔诊所。

此后23年间,瑞尔集团逐渐成长为国内最大的高端民营口腔医疗服务提供商,已能提供普通牙科、正畸和种植三类口腔医疗服务。

截至目前,瑞尔集团旗下已拥有50余家定位于高端口腔医疗服务的瑞尔齿科和60余家定位大众市场的瑞泰齿科。

据弗若斯特沙利文研报,按2020年总收入计,瑞尔集团是中国高端民营口腔医疗服务市场最大的口腔医疗服务提供商;按同期的收入计,瑞尔集团亦是中国民营口腔医疗服务市场的第三大口腔医疗服务提供商。

瑞尔集团的高速扩张离不开资本的助力。IPO前,瑞尔集团共完成了5轮融资,累计融资金额超过4亿美元,投资者包括启明创投、淡马锡、高瓴资本、兴业银行等机构。

不过,瑞尔集团也与投资方签订了对赌协议。据悉,如果瑞尔集团于2020年12月31日前顺利IPO,一级市场的可转换可赎回优先股将自动转为普通股。但若未能IPO,优先股持有人可要求瑞尔集团赎回优先股。

最后的结果是,邹其芳与瑞尔集团没能完成任务。截至2020年12月31日,瑞尔集团并未完成上市。

当然,股东们也没上演“逼宫”大戏,而是与瑞尔集团重新签署文件,将赎回日期延后至2023年12月31日。

据此来看,瑞尔集团本次IPO不仅将缓解其对赌压力,也将为一级市场的投资者们提供套现机遇。

招股文件显示,瑞尔集团拟全球发售4652.75万股,香港公开发售占10%,国际配售占90%,另有15%超额配股权。发售价为每股14.62港元,每手500股。预期瑞尔集团将于2022年3月22日正式挂牌上市。

蛋糕红利的苦与甜

“平均年收入均在百万以上,最高甚至接近200万元。”牙医是口腔医疗行业发展的关键,如今更成为了瑞尔集团等民营口腔医疗服务商们的“兵家必争资源”。

这是因为中国口腔医疗行业发展较晚,针对牙医的系统及标准化的临床培训极其有限。2020年,中国每百万人中的牙医人数仅为175人。

而同时期,欧洲发达国家或中等发达国家每百万人中的牙医人数约为810人,美国每百万人中的牙医人数约为608人,巴西每百万人中的牙医已达到1200人,远超中国。

牙医资源短缺,直接促使国内各大民营口腔企业疯狂内卷,他们纷纷选择用高薪来吸引人才。

通策医疗2020年报显示,报告期内,医疗服务人力总成本为6.37亿元,牙医人数为1381名,每名牙医的平均薪酬约为46万元。

瑞尔集团则更为大方。IPO招股书显示,2019财年至2021财年(财政年度结束日期为3月31日),公司分别拥有770名、820名、856名全职牙医,每名全职牙医的平均收入分别为137.67万元、128.79万元与187.48万元。

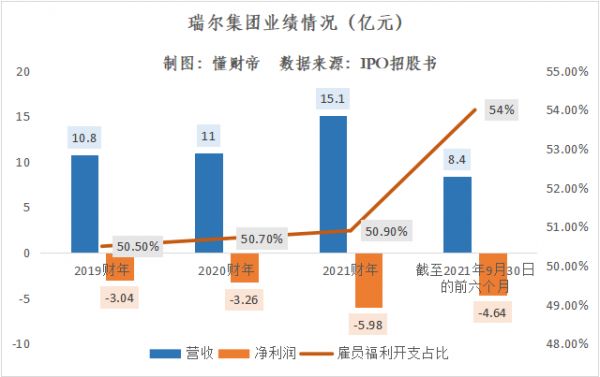

但高薪酬也不断挤压着瑞尔集团的盈利空间。2019财年至2021财年以及截至2021年9月30日的6个月,瑞尔集团营收分别为10.8亿元、11.0亿元、15.1亿元及8.4亿元。

同时期,瑞尔集团雇员福利开支分别占收入成本的50.5%、50.7%、50.9%及54.0%,毛利率分别为15.2%、10.1%、24.1%、22.3%。

盈利能力方面,报告期内,瑞尔集团增收不增利,净亏损分别为3.04亿元、3.26亿元和5.98亿元及4.64亿元。

再拆解营收结构与成本结构来看,2021财年,普通牙科、正畸科、种植牙科及其他业务的营收分别为8.28亿元、3.42亿元、3亿元、0.45亿元,营收占比分别为54.7%、22.6%、19.8%、3.0%。

而财务数据显示,该财务报告期内,业务所需原材料与耗材成本仅为20.2%,折旧与摊销成本为20.5%。

据此来看,口腔服务本身应该是一项极高毛利的业务,但目前在“牙医薪酬战”影响下,瑞尔集团已将它变为一项低毛利的业务。

如何扩张?

据弗若斯特沙利文研报,到2025年,中国口腔医疗服务市场规模将达到2998亿元。其中,民营部门将成为增长的重点,届时,其市场规模将达到2414亿元,占比超过80%。

在政策端,监管部门也在鼓励民营口腔医疗服务商们去解决医疗资源供需不平衡的问题。

国家卫健委曾在《健康口腔行动方案(2019-2025)》等多份文件中明确规定了口腔医院的设立标准,并提出到2025年,口腔健康社会环境要基本形成,口腔健康服务要覆盖全人群、全生命周期,更好满足人民群众健康需求。

口腔医疗服务浪潮澎湃激荡。尽管目前,瑞尔集团是口腔医疗赛道的领军者之一,但其仍面临着通策医疗、中国口腔医疗等强竞争对手的挑战。

最能形成对比的是,瑞尔集团目前的毛利率还不到同业的一半,其2021财年毛利率为24.1%。

而2021年财报显示,中国口腔医疗的毛利率为59.9%,牙博士的毛利率为55.5%,通策医疗的毛利率为45.78%。

但瑞尔集团仍选择了先跑马圈地,占据市场份额。IPO招股书显示,瑞尔集团本次募集资金中的65%将用于业务扩张,其中约50%将用于在现有一线城市及高潜力新兴一线城市开设新的医院及诊所,以进一步提高渗透率并扩大业务范围。

实际上,除了同业带来的竞争压力,作为高端口腔服务商的瑞尔集团还有可能面临政策控费与口腔器材集采风险。

如去年11月17日,四川省药械招标采购服务中心发布通告,将开展部分口腔类高值医用耗材产品信息采集工作。该文件提到,此举为贯彻落实国家关于常态化推进药械集中带量采购工作的要求。

信息传出,资本市场担忧情绪迅速蔓延。叠加医药板块估值下挫影响,通策医疗股价此后三日连续承压,累计跌幅超过10%。

但国海证券认为,口腔医疗还是偏向消费属性,口腔器材未来大规模纳入医保的可能性较低。

国融证券则认为,预计种植牙服务大规模集采和纳入医保的可能性不大,更可能从流通环节入手降低耗材进院价格,牙科黄金赛道的属性未来不会改变。

综合来看,在政府强监管的大背景下,口腔类高值医用耗材产品的价格未来是否会受到管控,目前还不得而知。

但对于即将上市的瑞尔集团与后继者们而言,身处于尚存在政策不确定性的市场之中,或许只有稳中求进,未来才能走得更远。

说明:数据源于公开披露,不构成任何投资建议,投资有风险,入市需谨慎。

本文来自微信公众号“懂财帝”(ID:znfinance),作者:唐潮 冰冰,36氪经授权发布。

相关推荐

瑞尔集团二次IPO隐因:民营口腔医院凶猛扩张与对赌

年薪百万留住牙医,882名牙医撑起一个IPO

瑞尔集团赴港上市:提供高端口腔医疗服务,高瓴、启明创投持股超5%

偏安一隅的牙博士,能借IPO走出“围城”吗?

一场IPO背后的牙科江湖

时代天使与外企拼杀十年赴港IPO 背后松柏投资身影浮现

爱尔眼科一家独大,刚申请IPO的三家眼科连锁如何进行区域突围?

磨铁文化IPO:优酷第一大股东、股权分散、曾多次对赌

两天暴跌185亿,“口腔第一股”巨震

2万家民营医院,为何眼科成了最靓的仔?疫情都挡不住其上升势头

网址: 瑞尔集团二次IPO隐因:民营口腔医院凶猛扩张与对赌 http://m.xishuta.com/newsview60418.html